Notícia

Chineses lançam OPA à EDP com prémio de 4,82% e avaliam eléctrica em 11,9 mil milhões

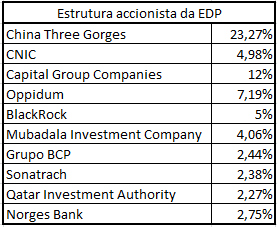

Os accionistas chineses, que controlam actualmente mais de 28% da EDP, lançaram uma OPA sobre a eléctrica oferecendo uma contrapartida de 3,26 euros. Um prémio de 4,82% face ao valor de fecho da empresa esta sexta-feira.

O valor oferecido avalia a empresa liderada por António Mexia em 11,9 mil milhões de euros. Esta oferta é "geral e voluntária" pode-se ler no documento divulgado na CMVM. O Millennium Investment Banking, banco de investimento do BCP, é a instituição financeira responsável pela oferta.

A empresa chinesa destaca que o lançamento desta oferta está sujeito "à alteração dos estatutos da sociedade visada, ainda que condicionada ao sucesso da oferta, de forma a remover qualquer limite à contagem de votos emitidos por um só accionista, quer em nome próprio, quer actuando em nome de outro accionista". Recorde-se que a EDP tem limitados os direitos de votos a 25% do capital.

A companhia garante que, caso a oferta termine com a CTG a controlar mais de 90% da EDP, não pretende retirar a empresa de bolsa. "No caso de, em resultado da oferta, as acções detidas em conjunto pela oferente e por quaisquer pessoas ou entidades relacionadas com a oferente, (...) excederem 90% dos direitos de voto correspondentes ao capital social da sociedade visada, a oferente não pretende requererà CMVM a perda da qualidade de sociedade aberta".

OPA sujeita a autorizações regulatórias e governamentais em Portugal e lá fora

Segundo a anúncio preliminar esta oferta está dependente de autorizações regulatórias nacionais e internacionais. Em Portugal, da Autoridade da Concorrência mas também do Executivo de António Costa: "Confirmação por parte do Governo de Portugal de que não irá opor-se à oferta tal como delineada no presente anúncio (e, por consequência, de que não irá opor-se ao lançamento da potencial oferta pública obrigatória de aquisição sobre as acções representativas do capital social da sociedade espanhola EDP Renováveis".

O Governo já declarou que não se vai opor à OPA com o primeiro-ministro a declarar: "Não temos nenhuma reserva a opor". Ainda antes da oferta ser oficial, António Costa lembrou que "as coisas têm corrido bem em Portugal" e os chineses "têm sido bons investidores", citando os exemplos da REN, EDP e "outros sectores".

Lá fora, a CTG pretende obter aprovações da Comissão Europeia. Também na Europa, a companhia espera obter autorização por parte do presidente do Departamento de Regulação Energética da Polónia. Em França, obter uma "decisão escrita" pelo ministro da Economia e das Finanças francês "confirmando que a oferta não está sujeita a aprovação de acordo com os regulamentos de investimento estrangeiro francês". Na Roménia, "autorizaçáo para o prosseguimento da oferta por parte do conselho supremo de Defesa Nacional da Roménia (CSDNR)".

Já nos Estados Unidos, o maior mercado da EDP Renováveis, a CTG espera obter a aprovação pela Comissão de Investimento Estrangeiro dos Estados Unidos (CFIUS), a "emissão de uma ordem final por parte da Comissão Federal Reguladora de Energia dos EUA (FERC)".

No Brasil, a não oposição à oferta tanto por parte do Conselho Administrativo da Defesa Econômica do Brasil (CADE), ou a não oposição à oferta por parte da Agência Nacional de Energia Eléctrica Brasileira (ANEEL).

No Canadá, a não rejeição ou não oposição do Departamento de Concorrência Federal do Canadá (FCB), da Divisão de Análise de Investimentos do Canadá, sob a tutela do Governo canadiano, do Operador do Sistema Eléctrico Independente Canadiano (IESO).

Em Espanha, autorizações por parte das autoridades portuárias de Avilés e de Gijón para proceder à "alteração indirecta da estrutura de controlo da Hidroelectrica del Cantabrico", isto é, a EDP ESpanha.

China tem vindo a reforçar posição na EDP

O Estado chinês tem vindo a reforçar a sua posição na EDP. A CNIC comprou quase 2% da eléctrica no final de 2017, passando a deter quase 5%. Com 28,25% do capital imputados à República Popular, Pequim ficou assim mais perto da meta de 33,33% em que é obrigada a lançar uma OPA.

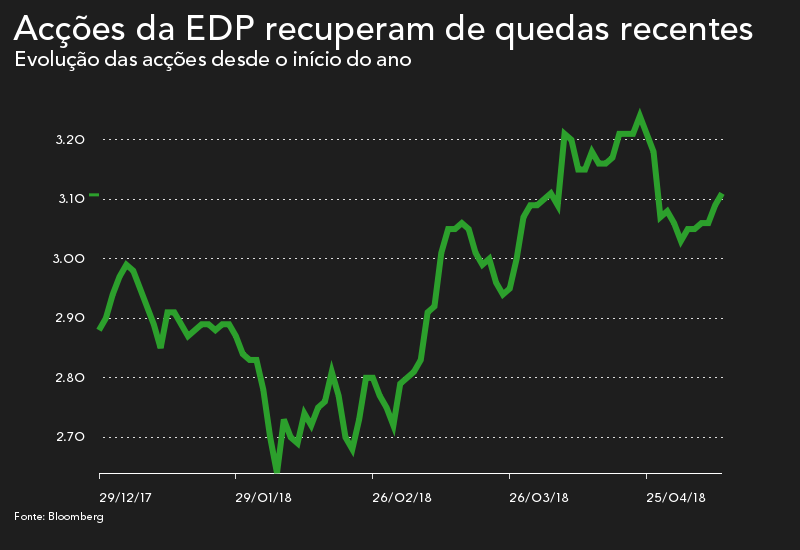

A notícia do lançamento da OPA tinha sido avançada pelo Expresso minutos antes do fecho da bolsa nacional. As acções da EDP, que chegaram a cair mais de 3% ao longo da sessão, a reflectir os resultados do primeiro trimestre, que não apresentaram supresas, foram recuperando valor ao longo do dia e fecharam a subir 0,75% para 3,11 euros.

O jornal Expresso revelava que o Governo de António Costa não vai colocar entraves à operação. Mas existe a possibilidade do próprio conselho de administração da EDP vir a classificar esta OPA como hostil, de acordo com a mesma publicação.

A EDP tem sido namorada nos últimos meses por várias eléctricas europeias como a italiana Enel, a espanhola Gas Natural Fenosa ou a francesa Engie. A confirmar-se, o movimento de Pequim pode surgir como uma forma de antecipar, e travar, a investida de outras empresas na EDP.

O presidente da eléctrica, António Mexia, veio recentemente a público avisar que a empresa está bem sem um grande accionista a controlar a maioria do capital. "Estamos a controlar o nosso destino. Não preciso de mais ninguém para controlar o nosso destino, precisamos apenas da confiança dos nossos accionistas, parceiros, colaboradores e clientes", disse António Mexia em entrevista ao Negócios no início de Abril. O gestor tem vindo a negar ao longo dos últimos meses que existam conversações com outras empresas com visto a uma fusão.

EDP namorada por franceses, espanhóis e italianos

Um dos interesses mais recorrentes, a julgar pelas notícias que têm saído em Portugal e Espanha, é o da Gas Natural Fenosa. O presidente da Gas Natural Fenosa, Isidre Fainé esteve inclusivamente em Lisboa, pelo menos duas vezes, para discutir o interesse da eléctrica espanhola na EDP.

Já a imprensa espanhola deu conta do interesse da italiana Enel - dona da espanhola Endesa - na EDP. Sobre esta eventual operação, o presidente da Endesa Portugal, Nuno Ribeiro da Silva, destacou que a entrada da Enel na EDP iria levantar muitas questões regulatórias pois tanto a eléctrica portuguesa como a Endesa operam nos mercados de Portugal e Espanha.

A francesa Engie foi a última empresa a entrar na corrida à EDP. A imprensa francesa avançou em Abril que a eléctrica gaulesa analisou a entrada no capital da EDP, mas a EDP desmentiu qualquer operação.