Notícia

Guia para o aumento de capital do BCP

O aumento de capital do BCP arranca na próxima semana. Conheça os detalhes da operação.

Se é accionista do Banco Comercial Português ou pretende participar no aumento de capital do banco, está na altura de definir a sua estratégia. Para o ajudar, o Negócios reúne neste conteúdo as notícias mais relevantes que foram publicadas desde o anúncio da oferta pública de subscrição.

Um conjunto de perguntas e respostas sobre os detalhes da operação, uma calculadora para saber quanto terá que investir, vários vídeos sobre o aumento de capital e mais informação sobre a oferta que pode alterar a estrutura accionista do BCP e o futuro do banco.

PERGUNTAS E RESPOSTAS SOBRE O AUMENTO DE CAPITAL DO BCP

Para que serve o aumento de capital?

O BCP anunciou um aumento de capital de 1.332 milhões de euros através da emissão de 14.169 milhões de novas acções. O banco explica que pretende "utilizar as receitas do aumento de capital para reembolsar integralmente os instrumentos híbridos detidos pelo Estado Português ("CoCos") prontamente após a conclusão da Oferta Pública de Subscrição". Ou seja, saldar os 700 milhões que faltam da injecção de 3.000 milhões recebida em Junho de 2012, tendo já garantido a autorização do BCE para o efeito. Adicionalmente, a operação servirá também para reforçar a solidez do banco, deixando-o com uma base de capital mais elevada, que segundo o BCP passará a ser de "aproximadamente 11%" (Rácio CET1).

Será também através da compra de acções no aumento de capital que a Fosun irá reforçar a participação no capital do BCP de 16,7% para 30%. O comunicado divulgado pelo BCP explica que a "a Chiado [sociedade do grupo chinês] apresentou já uma ordem irrevogável de subscrição antecipada de um número de acções que, caso seja integralmente satisfeita, lhe permita passar a deter 30% do capital social do BCP após a oferta".

Quais as datas da operação?

As acções vão ajustar ao aumento de capital na próxima terça-feira, 17 de Janeiro, enquanto os direitos começam a negociar dois dias depois. Os accionistas poderão subscrever os direitos até 2 de Fevereiro. Já as acções que serão emitidas no âmbito da operação começam a negociar no dia 9 de Fevereiro.

Porque estão as acções a desvalorizar?

É a reacção mais natural quando uma cotada anuncia um aumento de capital com a emissão de acções com desconto face à cotação em bolsa. O BCP vai emitir 14.169.365.580 novas acções a 9,4 cêntimos cada uma, o que representa um desconto de 90% face à cotação de fecho do dia do anúncio do aumento de capital e de 38,6% tendo em conta o valor teórico dos títulos após o aumento de capital (15,32 cêntimos). Nas três sessões depois do anúncio do aumento de capital as acções registaram uma forte queda e atingiram vários mínimos históricos, recuperando na última sessão. Desde que foi anunciado o aumento de capital as acções acumulam uma perda de 17%, o que corresponde a uma descida de 162 milhões de euros na capitalização bolsista.

Após conhecidos os termos do aumento de capital, os investidores estão já posicionar-se para a operação, reflectindo na negociação o facto de o banco vender novas acções com desconto. A pressão vendedora nas acções é também explicada pelo facto de os accionistas que não pretendem participar na operação estarem a vender os títulos. A impedir uma queda mais acentuada poderá estar o facto de a operação ter já sido garantida através de tomada firme por parte de um consórcio de bancos e de a Fosun ter que ir ao mercado comprar direitos para reforçar no BCP para 30%. O Haitong diz também que o fecho de posições curtas por parte dos "hedge funds" poderá estar a travar a queda dos títulos. Quando a operação arrancar oficialmente haverá lugar ao destaque dos direitos, sendo que as acções vão sofrer um ajuste técnico em bolsa a 17 de Janeiro.

O aumento de capital está garantido?

O BCP já garantiu o encaixe de 1.332 milhões de euros, uma vez que a Fosun já se comprometeu a subscrever 31% do aumento de capital, numa operação onde irá investir um máximo de 531 milhões de euros. Além disso, a operação foi alvo de tomada firme por um consórcio de bancos internacionais, composto pelo JP Morgan, Goldman Sachs, Bank of America Merril Lynch, Crédit Suisse e Mediobanca. Estas instituições acordaram efectuar uma declaração antecipada de subscrição, com sujeição a certas condições, de todas as acções eventualmente sobrantes na oferta pública de subscrição.

Quais os próximos passos da operação?

O BCP comunicou na segunda-feira a aprovação do aumento de capital pelo conselho de administração, onde são já mencionadas as condições da operação. O prospecto já foi aprovado pela Comissão do Mercado de Valores Mobiliários (CMVM). Além das características da oferta, este documento enumera os riscos inerentes à operação.

Depois do período de subscrição das novas acções e de negociação os direitos, as novas acções vão estar disponíveis para negociação em bolsa a partir de 9 de Fevereiro.

O que tenho de fazer se quiser participar no aumento de capital?

O aumento de capital é reservado aos accionistas. Por cada acção acção detida, os accionistas recebem um direito, que por sua vez garante a subscrição de 15 novas acções, mediante o pagamento de 9,4 cêntimos por cada uma. Por exemplo, um pequeno investidor que tenha 1.000 acções do BCP e as mantenha em carteira até ao destaque dos direitos, irá receber mil direitos quando as acções ajustarem. Para participar no aumento de capital, terá de exercer os direitos, através dos quais ficará com mais 15 mil acções do BCP. Neste exercício de direitos irá investir 1.410 euros.

Na calculadora do Negócios pode simular a sua carteira de acções do BCP, para saber quanto direitos vai receber.

Não sou accionista. Posso comprar?

Apesar do aumento de capital ser reservado a accionistas, caso não tenha acções ainda vai a tempo de participar na operação, tendo para isso duas possibilidades. Pode comprar acções do BCP antes que ocorra o destaque dos direitos (as datas ainda não são conhecidas). Neste caso irá receber os direitos respectivos e pode depois exercê-los quando for a altura. Caso não pretenda comprar acções do BCP, também pode participar no aumento de capital. Para isso terá que comprar em bolsa os direitos de subscrição, que terá depois de exercer. Cada direito permite a compra de 15 novas acções, mediante o pagamento de 9,4 cêntimos por cada uma.

E se não quiser participar no aumento de capital?

Se é accionista do BCP e não pretende investir no banco através do aumento de capital, tem duas opções. Pode vender os títulos antes que seja efectuado o destaque dos direitos e assim deixa de ser accionista. Caso pretenda continuar a ser accionista do BCP, terá então que esperar pelo destaque dos direitos e vendê-los em bolsa quando estes forem transaccionados (entre 19 e 30 de Janeiro). Lembre-se que se não quiser participar no aumento de capital, terá de vender os direitos, sob pena de perder em definitivo o seu valor.

Ainda não se sabe qual o valor dos direitos, mas a partir da cotação actual já é possível ter preço teórico. Tendo em conta a cotação do BCP no fecho de segunda-feira, 9 de Janeiro (1,0412 euros), cada direito do BCP apresenta um valor teórico de 0,888 euros. Este valor corresponde à diferença entre a cotação actual e a cotação teórica pós destaque dos direitos. Pode também ser encontrado multiplicando 15 (número de acções que cada direito permite subscrever) pela diferença entre o preço teórico da acção pós destaque dos direitos (0,1532 euros) e o preço do aumento de capital (0,094 euros).

O valor teórico dos direitos vai sempre variar tendo em conta a cotação das acções. Tendo em conta a cotação de fecho desta sexta-feira das acções (0,869 euros), o valor teórico dos direitos já é de 0,727 euros.

Sou accionista. Vou perder dinheiro no aumento de capital?

Só por si, uma operação de aumento de capital através de uma oferta pública de subscrição não representa perdas para quem detém as acções. Os accionistas recebem direitos de subscrição de novas acções, que são destacados do valor da acção. Em termos técnicos, à cotação das acções no final da sessão de 9 de Janeiro (1,0412 euros) corresponde a soma da do valor teórico da acção pós aumento de capital (0,1532 euros) com o valor teórico do direito (0,888 euros). As perdas ou ganhos são ditados pela variação dos títulos (as acções e os direitos) em bolsa. No primeiro dia de negociação após o anúncio do aumento de capital as acções negociaram em terreno negativo. Mas as contas finais se perde ou ganha dinheiro com o aumento de capital só de pode fazer depois de concluída a operação e dependerá da opção que tomar: participar na operação exercendo os direitos, ou vendendo estes títulos quando forem negociados em bolsa.

Como se calcula o preço teórico das acções após o aumento de capital?

Para chegar ao valor teórico das acções pós aumento de capital (theoretical ex-rights price, ou TERP), é preciso somar a capitalização bolsista (983,5 milhões de euros, a preços de 9 de Janeiro) ao valor do encaixe com o aumento de capital (1,33 mil milhões de euros) e dividir pelo número total das acções após a conclusão da operação (15.113.989.952). Tendo em conta a cotação de fecho do dia do anúncio do aumento de capital, o TERP é de 15,32 cêntimos. Tendo em conta a cotação de fecho desta sexta-feira (0,869 euros), o preço teórico já baixa para 14,24 cêntimos.

Que comissões são cobradas pelas corretoras?

Como em qualquer operação de bolsa, também nos aumentos de capital os investidores terão de suportar custos. A ordem de compra das novas acções tem de ser dada através de um intermediário financeiro, seja um banco ou corretora, que cobra comissões pela operação. O mesmo acontece com as ordens de compra ou venda dos direitos de subscrição ao aumento de capital. Para quem já tem conta de títulos numa determinada instituição poderá fazer sentido dar a ordem através da mesma. Os bancos e corretoras online tendem a cobrar custos mais baixos. O site da CMVM tem um simulador onde é possível comparar os encargos.

Como são negociados os direitos?

Os accionistas do BCP que detenham acções até ao dia anterior ao destaque dos direitos de subscrição, data que será indicada no prospecto, irão receber estes mesmos direitos. Por cada acção detida irão receber 15 direitos de subscrição, conforme estipulado nas condições da operação. Estes títulos poderão ser vendidos ou comprados no mercado, tal como as acções, através dos intermediários financeiros. Os direitos serão admitidos à negociação (entre 19 e 30 de Janeiro) e terão uma cotação, tal como acontece com as acções.

Este aumento de capital será o último?

Desde 2011 o BCP já anunciou quatro operações de aumento de capital dirigidas aos accionistas, através das quais já levantou 4,3 mil milhões de euros. Os aumentos de capital servem para reforçar os rácios de capital do banco e têm dois objectivos centrais: cumprir as metas de solidez definidas pelos reguladores (o BCE e o Banco de Portugal) e criar folga no balanço para expandir a actividade. No caso do BCP, e de outros bancos portugueses, elas foram realizadas com mais frequência nos últimos anos, devido à necessidade de cobrir o elevado volume de imparidades no crédito e fazer face às crescentes exigências regulatórias. Sendo uma operação inerente à própria natureza da actividade bancária, este não será o último aumento de capital do BCP. A incógnita é mesmo quando será necessário um novo, se no médio ou longo prazo?

VALE A PENA IR AO AUMENTO DE CAPITAL?

O Negócios pediu a vários especialistas a opinião sobre o aumento de capital do BCP:

"Volatilidade será a palavra chave na negociação do BCP nas próximas semanas", aponta Paulo Rosa. Para o "trader" da GoBulling, os títulos deverão manter-se sob pressão, lembrando que o banco, "que há meses tinha efectuado um ‘reverse stock split’, passando a cotar acima de um euro e distanciando-se das ‘penny stocks’, para ter maior visibilidade, designadamente nos investidores estrangeiros, agora, vai passar a ser novamente uma acção de cêntimos".

Também Pedro Lino realça que "a cotação do BCP deve continuar pressionada, apesar de existir o compromisso da Fosun, subscrever mais 40% do montante do aumento de capital, para ficar com 30% do banco", explica Pedro Lino, presidente executivo da Dif Brokers.

O elevado desconto da operação é, na opinião de um analista que pediu para não ser identificado, uma forma de tentar "incentivar os actuais accionistas a ir ao aumento de capital". E, ainda que reconheça que o banco está desvalorizado, o analista admite que para os accionistas que já foram chamados a participar em operações semelhantes nos últimos anos, o esforço pedido é "significativo", uma vez que terão que investir montantes elevados para acompanhar o aumento de capital.

Mas, se para os accionistas o esforço exigido é demasiado elevado, para potenciais novos investidores "faz sentido", explica o mesmo analista. Isto porque, as acções negoceiam em níveis deprimidos – os títulos tocaram na última sessão em novos mínimos históricos – e o reembolso ao Estado permite aos investidores focarem-se na rentabilidade do banco.

"Uma vez ultrapassada a operação de reforço de capital, os investidores deverão voltar a concentrar as suas atenções na parte operacional, nomeadamente na capacidade de a meta de um ROE de cerca de 10% poder ser atingida até ao final de 2018", explica Albino Oliveira, da Patris.

Já Paulo Rosa destaca que esta operação "será certamente uma oportunidade para ‘trade’ e não para investimento". "Muito provavelmente os investidores de longo prazo permanecerão afastados do BCP e de outros bancos, mas os especuladores poderão ter aqui uma óptima oportunidade de ‘trade’, com ganhos consideráveis devido à volatilidade que se espera nas próximas semanas na negociação do BCP", remata.

BCP PROMETE DIVIDENDOS

O aumento de capital vai permitir ao BCP livrar-se do Estado e ter condições para voltar a pagar dividendos aos accionistas. O "potencial regresso" à remuneração accionista é apontado para os resultados de 2018, pelo que o seu pagamento será feito apenas no ano seguinte.

"A emissão de direitos pretende acelerar o regresso à normalização da actividade do banco, incluindo o potencial regresso ao pagamento de dividendos, em vez da abordagem faseada seguida até à data", assinala o banco numa apresentação sobre o aumento de capital publicada esta quinta-feira.

Falando nesse "potencial regresso ao pagamento de dividendos", a equipa de Nuno Amado avança no prospecto do aumento de capital de 1,3 mil milhões de euros com uma intenção: "Objectivo para um ‘pay-out ratio’ de pelo menos 40% em 2018, sujeito a requisitos regulamentares." O rácio indica a disposição de distribuir um mínimo de 40% dos resultados obtidos em remuneração accionista nos resultados de 2018 a pagar em 2019.

A nova data representa um adiamento face ao que fora anunciado no aumento de capital realizado em 2014. Nessa altura, a intenção era pagar dividendos a partir de 2017 e com a distribuição de 50% dos resultados. Nenhuma das duas metas se cumpre passados dois anos e meio.

O pagamento de dividendos relativos a 2018 é a melhor expectativa da gestão do banco, que acredita na melhoria dos resultados líquidos nos próximos anos, com o banco a ser ajudado pela estabilização dos níveis de provisionamento para cobrir perdas futuras em créditos passados, que vinham subindo no último ano e meio. Assim, haverá menos provisões e imparidades a comer os resultados operacionais e permitindo a sua materialização em lucros líquidos. Essa perspectiva acompanha também a intenção de um retorno sobre os capitais próprios (ROE) de 10% em 2018.

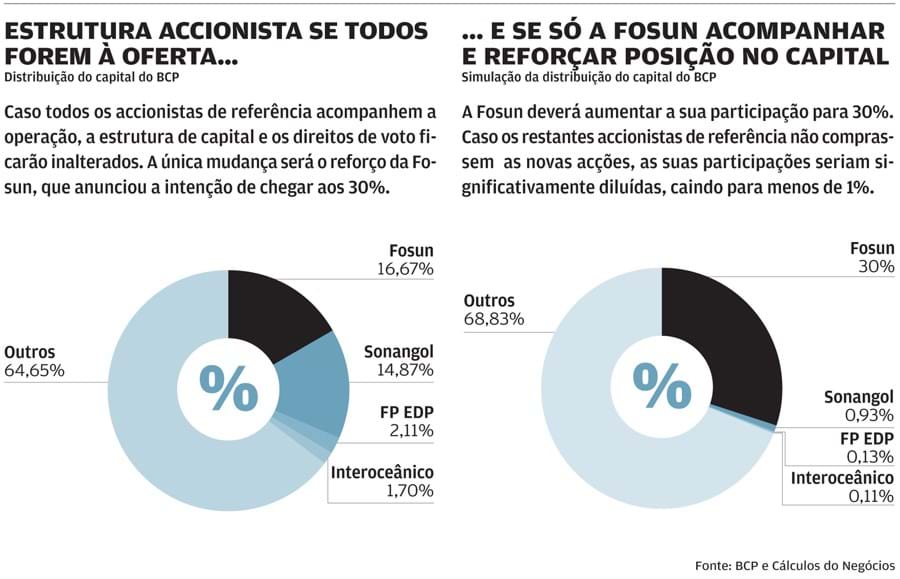

Como o aumento de capital pode mexer com os poderes dentro do BCP?

O aumento de capital do BCP poderá levar a alterações nos poderes dentro do banco. A Fosun ficará como a maior accionista, mas o que farão os restantes accionistas de referência? André Veríssimo, subdirector do Negócios, explica o que está em causa

Ficar fora da oferta reduziria angolanos e EDP a "zero" no BCP

O elevado número de novas acções que o BCP vai emitir implica uma diluição muito significativa da participação no capital para os accionistas que não acompanhem a oferta. Sonangol, EDP e Interoceânico ficariam com posições inferiores a 1%.

Participe no fórum

Para participar no Fórum do Caldeirão de Bolsa dedicado ao aumento de capital clique aqui