Notícia

Montepio sai de bolsa com OPA a 1 euro

A mutualista vai lançar uma oferta pública de aquisição sobre as unidades do fundo de participação que não detém. O preço pago é um euro, pelo que a entidade pode gastar pouco mais de 100 milhões de euros.

A mutualista, presidida por António Tomás Correia, anunciou esta terça-feira, 4 de Julho, uma OPA geral e voluntária sobre as unidades de participação do fundo que não detém. Neste momento, a entidade controla 73,5% do fundo, estando 26,5% das unidades dispersas por outros investidores, nomeadamente entidades do terceiro sector.

Prémio é mais do dobro

"A contrapartida oferecida é de 1 euro por unidade de participação", indica a mutualista no documento. Tendo em conta que controla 73,5% do fundo, a associação oferece-se para adquirir 106 milhões de unidades o que, a um euro cada, totaliza 106 milhões de euros que o Montepio pode ter de gastar na OPA.

Em causa está um prémio superior a 100%: a mutualista paga mais do dobro da cotação das unidades de participação esta terça-feira. Cada unidade fechou nos 0,497 euros por acção. Com as unidades a 1 euro, o fundo do Montepio fica avaliado a 400 milhões de euros.

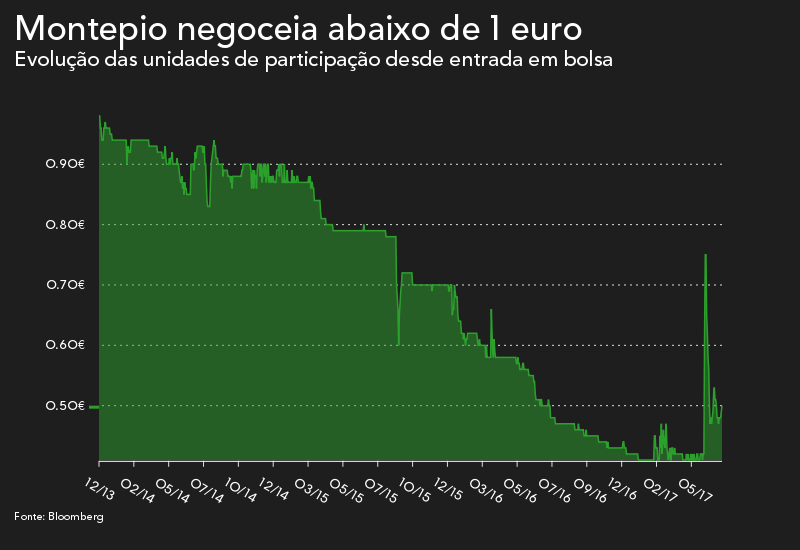

A compra pela mutualista é feita ao valor nominal, ou seja, 1 euro. Esta é uma cotação a que os títulos nunca chegaram, excepto em 2013, aquando da estreia das primeiras unidades em bolsa. Ainda assim, no final de Maio, as unidades disparam de forma súbita, tendo atingido os 0,95 euros a meio da sessão.

OPA antecede transformação em sociedade anónima

"A oferta visa assegurar um tratamento equitativo aos detentores das unidades de participação, dando-lhes a possibilidade de alienarem estes valores mobiliários integrantes do património social da CEMG ao Oferente, por um preço correspondente ao respectivo valor nominal, em momento prévio à conversão das unidades de participação em acções da entidade visada no âmbito do processo tendente à transformação da CEMG em sociedade anónima actualmente em curso e cuja conclusão deverá ocorrer em momento posterior próximo ao encerramento da oferta", relata o comunicado.

A OPA tem lugar antes da transformação em sociedade anónima da caixa económica sob o comando de José Félix Morgado, mudança que faz com que a caixa passe a ter o seu capital representado por acções. Nesse processo, o fundo de participação e as suas unidades são extintas. Antes desse processo, a mutualista pretende adquirir o máximo de unidades possíveis.

"O objectivo último" da mutualista "é assegurar que, na sequência da referida transformação da Entidade Visada em sociedade anónima, o capital social da CEMG venha a ser detido, na maior extensão possível, por entidades da economia social".

Quando a transformação acontecer, o Montepio sai de bolsa. "É intenção do oferente promover o mecanismo de perda da qualidade de sociedade aberta previsto no artigo 27.º, n.º 1, al. b), e números 3 e 4, do Cód.VM, na sequência da transformação da CEMG em sociedade anónima, cuja conclusão deverá ocorrer em momento posterior próximo ao encerramento da oferta", assinala o anúncio preliminar.

Se a passagem a sociedade anónima da caixa económica ocorresse neste momento, as unidades de participação do fundo dispersas por terceiros ficariam com cerca de 4,4% do capital do Montepio. Tomás Correia pretende diminuir este número que fica nas mãos de outros investidores antes de um eventual investimento de entidades da economia social. Foi nesse sentido que, na sexta-feira passada, a mutualista assinou um memorando de entendimento para um possível investimento da Santa Casa da Misericórdia de Lisboa no capital da caixa económica.

(Notícia actualizada pela última vez às 19:55 com mais informações)