Notícia

Unilever rejeita oferta de 130 mil milhões da Kraft Heinz

A dona das marcas Dove, Flora e Becel rejeitou a oferta da fabricante dos molhos Heinz e do queijo Philadelphia. A concretizar-se, será a maior aquisição de sempre no sector alimentar.

A dona das marcas Dove, Flora e Becel rejeitou a oferta da fabricante de bolachas dos molhos Heinz e do queijo Philadelphia. Títulos de ambas sobem acima dos 10%.

A norte-americana Kraft Heinz, que tem Warren Buffett como um dos principais accionistas, reagiu hoje a rumores que estaria interessada na anglo-holandesa Unilever, parceira da Jerónimo Martins em Portugal há várias décadas. E que a europeia rejeitou.

Em comunicado ao mercado, citado pelo Financial Times, a Kraft Heinz garante que realizou uma "oferta global" pela Unilever, com vista a "unir os dois grupos para criar uma companhia líder em produtos de grande consumo, com uma missão de crescimento a longo prazo e estilo de vida sustentável".

Que, para já, não teve sucesso. "Embora a Unilever tenha recusado a oferta", a Kraft continuará esperançada em "trabalhar para chegar aos termos de um acordo". A gestão da Kraft Heinz não garante que haja nova proposta à Unilever.

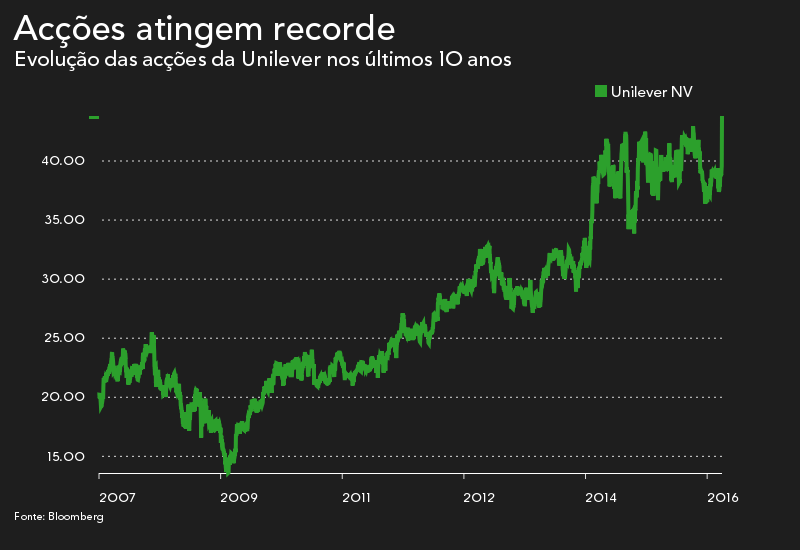

Em Londres, os títulos da Unilever estavam a valorizar 11%, para 37,22 libras – o que confere à anglo-holandesa uma capitalização bolsista de 112 mil milhões de libras (ou 131 mil milhões de euros ao câmbio actual).

"Sem mérito" financeiro ou estratégico

Por sua parte, a Unilever emitiu esta sexta-feira uma declaração reconhecendo o anúncio da Kraft Heinz sobre uma "oferta potencial sobre todas as acções" do grupo com sede em Londres e Amesterdão.

"A sua proposta representa um prémio de 18% sobre o preço de fecho da negociação do dia 16 de Fevereiro [esta quinta-feira]. Isto, fundamentalmente, subvaloriza a Unilever".

Explica ainda que "a proposta recebida era que os accionistas iriam receber 50 dólares por cada título numa oferta de 30,23 dólares por acção em dólares dos EUA e mais 0,222 títulos da nova entidade alargada [após a fusão de ambas] por cada acção da Unilever detida, o que avalia a Unilever em aproximadamente 143 mil milhões de dólares [134,4 mil milhões de euros ao câmbio actual]. O que avaliaria assim cada título actual da Unilever em 49,61 dólares, o já referido prémio de 18% sobre o preço de fecho da última sessão.

"A Unilever rejeita a proposta já que não vê nenhum mérito, quer financeiro, quer estratégico, para os accionistas da Unilever", responde a anglo-holandesa na comunicação emitida esta sexta-feira.

E mais: "A Unilever não vê as bases para futuras discussões". E, por isso, "a Unilever PLC [divisão britânica do grupo] e a Unilever NV [divisão do grupo com sede nos Países Baixos] recomenda que os accionistas não tomem nenhuma atitude" em relação ao negócio proposto. "Futuros anúncios serão feitos, caso seja apropriado", acrescenta.

A administração da Unilever recorda ainda aos accionistas, potenciais compradores e "stackeholders" em geral, que de acordo com a regulamentação vigente, até as 17h do dia 17 de Março – daqui a um mês - a "Kraft Heinz tem de: ou anunciar uma intenção firme de realizar uma oferta para Unilever", ou anunciar o seu contrário, ou seja que abandona a proposta para adquirir o grupo alimentar.

E reafirma que "não há certeza que qualquer oferta venha a ser realizada, nem sobre os termos em que a mesma possa a vir a ser apresentada".

(notícia actualizada às 14:04 com declaração da Unilever)