Opinião

A bomba relógio da dívida soberana

Num contexto económico marcado por um crescimento moderado, baixas taxas de juro, elevado endividamento das famílias e empresas, e crescente apetite pelo risco, a acumulação de dívida soberana nacional pelo setor bancário poderá revelar-se uma bomba relógio.

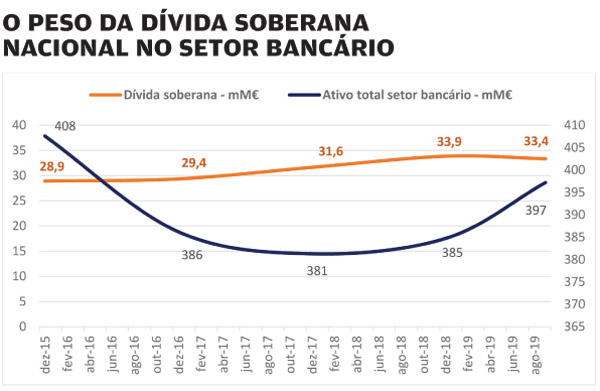

No final de setembro 2019, últimos dados disponíveis, cerca de 8.4% dos ativos da banca portuguesa eram obrigações nacionais, correspondendo a um valor bruto de 33,4 mil milhões de euros, superior em 11,7 mil milhões, a todo o valor de crédito malparado, presente ainda, no seu balanço.

Com as taxas de juro da dívida portuguesa a encontrarem-se num valor muito baixo, 1,1% na última emissão de 2019, face aos 2,8% de 2016, beneficiando com a melhoria das condições macroeconómicas e do programa de compras do Banco Central Europeu, é extraordinariamente apelativo para os bancos deterem este tipo de ativo, na medida em que, o preço das obrigações é mais elevado. No entanto, no caso de um novo choque económico ou ajustamento no mercado de obrigações, com o consequente aumento das taxas de juro, poderá gerar perdas significativas para os bancos mais expostos. Existe ainda, o risco desta pressão sobre o setor financeiro ser transmitida, uma vez mais, às famílias e às empresas, afetando o crescimento económico.

Os juros historicamente baixos em alguns dos países da zona euro, sendo Portugal um desses casos, não correspondem ao rating das suas economias, estando artificialmente sobrevalorizados, e assumindo, principalmente, um caráter temporário. No caso de uma perturbação de mercado, a taxa de juro da dívida nacional irá aumentar mais que em outros países, devido ao efeito fuga para a qualidade, pelo que a interligação entre o sistema bancário e a dívida soberana nacional poderá piorar a situação financeira do país no caso de uma nova crise.

Uma das formas de mitigar esta situação será a de substituir dívida nacional por dívida europeia com melhor rating, permitindo uma diversificação do risco soberano, e atenuando, a dinâmica de fuga para a segurança, além de, tornar o euro mais forte e mais interessante como divisa de investimento.

Outra das soluções que se encontra em debate a nível europeu são as chamadas e-bonds, obrigações mútuas a todos os Estados-Membros da zona euro e com uma qualidade de rating superior. Mas para concretizar este plano, seria necessário um Tesouro Europeu com plenos poderes. Este modelo é falado há muitos anos, não existindo até ao momento, qualquer acordo.

Desta forma, a medida mais prudente passa por diversificar as obrigações europeias, e esperar, que nada de mau aconteça.

Economista