Notícia

Mais de 6.500 investidores compraram obrigações da Mota-Engil

A construtora encaixou 140 milhões de euros numa operação em que a procura ascendeu a 191 milhões de euros. 66 investidores aplicaram mais de 100 mil euros.

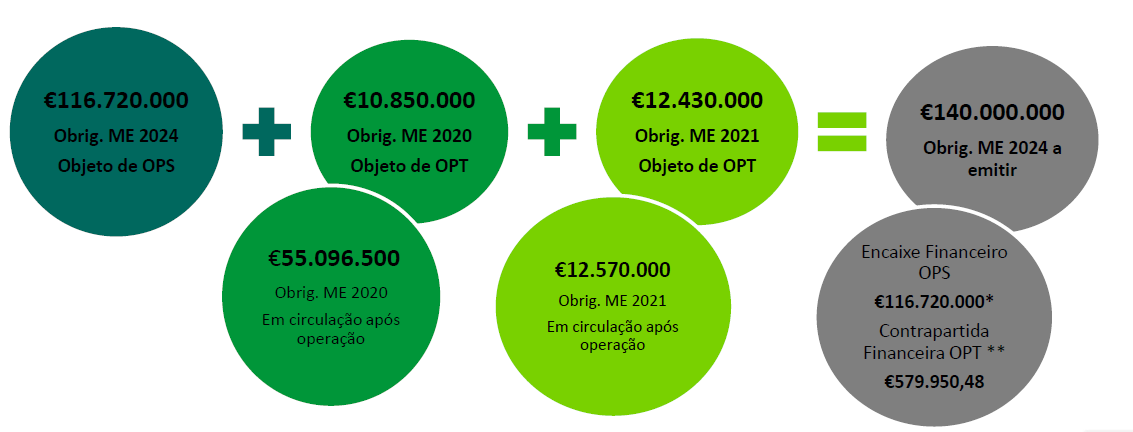

A Mota-Engil anunciou esta segunda-feira os resultados da oferta pública de subscrição (OPS) e duas ofertas públicas de troca (OPT) no valor global de 140 milhões de euros em obrigações, que contou com a participação de mais de 6 mil investidores de retalho.

Segundo um comunicado, a construtora colocou o montante pretendido, sendo que a procura totalizou 191,47 milhões de euros, o que se situa 1,36 vezes acima do valor final da emissão e 2,55 vezes acima do valor inicial de 75 milhões de euros.

A Mota-Engil destaca que no segmento para o retalho foram dadas ordens por 6.558 investidores, sendo que estas eram suficientes para colocar todas as obrigações.

No OPS para o retalho a procura válida atingiu 131,6 milhões de euros, tendo sido colocados 80,13 milhões de euros. No segmento de retalho da OPS, a maioria dos investidores (3.931) deu ordens abaixo de 5 mil euros. 581 investidores subscreveram entre 5.500 e 10 mil euros, 1.401 entre 10.500 e 100 mil euros e 66 mais de 100 mil euros.

Na oferta para os investidores institucionais foram colocados 36,58 milhões de euros, pelo que na OPS (retalho e institucionais) foram colocados 116,72 milhões de euros. Os restantes 23,28 milhões de euros foram colocados na OPT.

Para a Mota-Engil, o encaixe financeiro desta operação é de 116 milhões de euros, já que na OPT a construtora recebeu obrigações emitidas anteriormente, que vai agora cancelar, abatendo a dívida.

Na sessão especial de bolsa realizada na Euronext, José Pedro Freitas, CFO da Mota Engil, salientou que a emissão assegura ao grupo a diversidade de fontes de financiamento, optimização da estrutura de custos e o alargamento de maturidades.

A oferta "cumpriu com todos os objetivos estabelecidos, permitindo ao Grupo Mota-Engil refinanciar a sua atividade, diversificando fontes de financiamento, otimizando o custo médio e alargar a maturidade da dívida", refere o comunicado da companhia liderada por Gonçalo Moura Martins, explicando que aumentou o valor da oferta devido à "forte procura evidenciada" e para "acomodar o interesse do mercado".

Os títulos emitidos têm uma maturidade de cinco anos, pagam uma taxa de juro bruta de 4,375% e a subscrição mínima era de três obrigações, pelo que o investimento nunca poderia ser inferior a 1.500 euros.

O reembolso do capital ocorrerá em duas prestações: metade (250 euros por cada obrigação) em 30 de outubro de 2023 e a outra metade em 30 de outubro de 2024.

Nas duas OPS de empresas portuguesas realizadas este ano, mais de 10 mil investidores compraram obrigações da SIC e mais de 6 mil da TAP.

Ordens de 23 milhões na OPT

Além da OPS, a Mota-Engil colocou no mercado em simultâneo duas ofertas públicas de troca (OPT), destinada aos detentores de obrigações já emitidas pela construtora, que assim conseguiram subscrever os novos títulos com a entrega dos antigos. Estas incidiam sobre as obrigações que a Mota-Engil emitiu em julho de 2015 (65,9 milhões de euros) e em junho de 2018 (25 milhões de euros).

As duas ofertas receberam ordens no valor de 23,28 milhões de euros, pelo que uma fatia relevante dos destinatários das ofertas não aceitaram a proposta da Mota-Engil, continuando assim com os títulos antigos em carteira. Entre os investidores de retalho foram dadas menos de 600 ordens, para um total inferior a 14 milhões de euros. Nos investidores institucionais as ordens superaram os 8 milhões de euros.

Após as OPT, continua no mercado 55 milhões de euros em obrigações que chegam à maturidade em 2020 e 12,5 milhões de euros em obrigações que serão reembolsadas em 2021.

Por cada Obrigação Mota-Engil 2020 a empresa paga uma das novas obrigações (Obrigação Mota-Engil 2024), além de um prémio em numerário de 5,04 euros. Por cada Obrigação Mota-Engil 2021 serão entregues 20 Obrigações Mota-Engil 2024 e um prémio em numerário no valor de 169 euros.

Além desta contrapartida, os detentores de obrigações já emitidas que aceitaram a oferta recebem os juros corridos desde o último pagamento: 4,71 euros por cada obrigação Mota-Engil 2020 e 127,36 euros por cada Obrigação Mota-Engil 2021.

O Banco Finantia, o CaixaBI, o Haitong Bank e o Novo Banco são os bancos organizadores e coordenadores globais da operação.