Notícia

SIC paga juro de 4,5% em emissão de 30 milhões no retalho

O canal de televisão da Impresa vai emitir 1 milhão de obrigações junto dos investidores de retalho para captar um mínimo de 30 milhões de euros.

Há mais uma empresa portuguesa a recorrer aos investidores particulares para se financiar. Numa altura em que está ainda no mercado a emissão da TAP, a SIC lançou uma oferta pública de subscrição (OPS) de obrigações para o retalho.

A televisão da Impresa pretende captar 30 milhões de euros, através da emissão de 1 milhão de títulos, cada um com um valor nominal de 30 euros e uma maturidade de três anos, refere o prospeto da operação, publicado na CMVM.

A remuneração bruta da emissão Obrigações SIC 2019-2022 é de 4,5%, sendo que os juros serão pagos a cada semestre, com os desembolsos a 10 de janeiro e a 10 de julho de cada ano. Segundo a companhia, a taxa de juro líquida de impostos é de 3,26002%.

A TAP tem atualmente no mercado uma emissão para o retalho de 50 milhões de euros em títulos com um prazo de quatro anos, que pagam uma taxa de juro bruta de 4,375%.

O período de subscrição dos títulos arranca a 17 de junho e decorre até 4 de julho, sendo que até 28 de junho a SIC poderá aumentar o valor da oferta, atualmente cifrado em 30 milhões de euros. O objetivo passa por admitir as obrigações na bolsa portuguesa a 10 de julho, sendo que a sessão especial de apuramento de resultados está prevista para 5 de julho.

No prospeto, a SIC explica que o objetivo desta operação visa "diversificar as fontes de financiamento e alargar a maturidade média da dívida" da empresa.

Os investidores terão de comprar um mínimo de 50 obrigações, pelo que o investimento mínimo é de 1.500 euros. As ordens podem ser revogadas até 2 de julho.

Impresa falhou em 2017

Esta emissão da SIC surge dois anos depois da Impresa ter protagonizado uma falhanço ao cancelar um empréstimo obrigacionista de 35 milhões de euros que estava a tentar colocar junto de investidores institucionais.

Depois de dois adiamentos, a Impresa adiou essa operação, citado as "alterações recentes no sector dos media e ao impacto resultante no sentimento da comunidade de investidores".

Agora o grupo liderado por Francisco Pedro Balsemão decidiu alterar o emitente e o alvo dos títulos a emitir. É a SIC que é responsável pela emissão e os títulos serão para colocar junto dos pequenos investidores.

A emissão surge também numa altura diferente para a empresa, já que a SIC é líder de audiências pela primeira vez em 12 anos. Cristina Ferreira, que é uma das responsáveis pela subida nas audiências com o seu programa nas manhãs, é um dos rostos da campanha publicitária da SIC nesta emissão de obrigações.

Desta vez, mesmo que não atinja os 30 milhões de euros de procura, a SIC refere que vai satisfazer as ordens de subscrição recebidas e validadas. Caso a procura supere a oferta, haverá lugar a rateio.

O ActivoBank, Banco Best, Banco Carregosa, Banco Finantia, BiG, Bankinter, CaixaBI, CGD, Millennium bcp, Montepio e Novo Banco são os bancos organizadores e coordenadores globais da operação.

Investidores podem pedir reembolso antecipado

A emissão prevê a possibilidade dos subscritores solicitarem o reembolso antecipado dos títulos em três cenários. O primeiro está ligado à estrutura acionista (pode ser pedido caso a família Francisco Balsemão deixe de ter a maioria do capital da SIC), o segundo ao desempenho financeiro da empresa e o terceiro à remuneração aos acionistas (se a Impresa remunerar os seus acionistas os investidores podem pedir o reembolso).

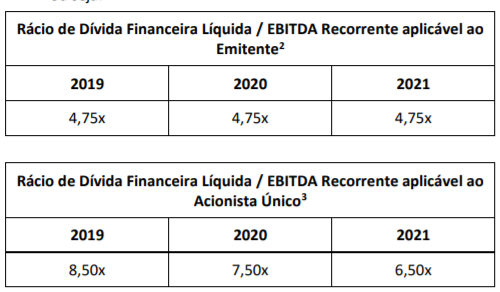

No segundo cenário a SIC e a Impresa têm de cumprir uma série de rácios financeiros até 2022, que relacional a dívida e o desempenho operacional da empresa.

Caso a regra fosse aplicada ao final de 2018, a Impresa não cumpria um dos rácios, já que terminou o ano com uma dívida financeira líquida que correspondia a 9,4 vezes o EBITDA. A cotada "entende que esta situação resulta, essencialmente, do investimento realizado pelo Grupo Impresa em 2018 para concentrar a atividade da SIC na sua atual sede social, o que não permitiu manter a política de redução de dívida que vinha sendo seguida até então".

A SIC fechou 2018 com uma dívida financeira líquida de 47 milhões de euros, o que corresponde a 2,4 vezes o EBITDA recorrente (1,24 vezes em 2017). Já a Impresa atingiu uma dívida financeira líquida de 179,1 milhões de euros.

Estas são os rácios que a SIC e a Impresa têm de cumprir: