Notícia

Os principais créditos em que a CGD perdeu dinheiro

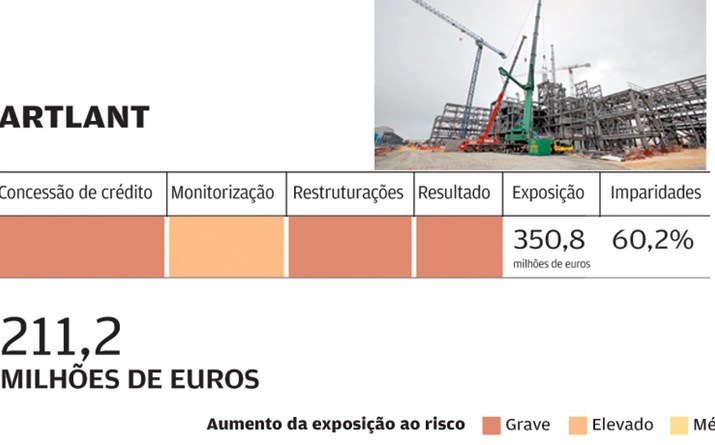

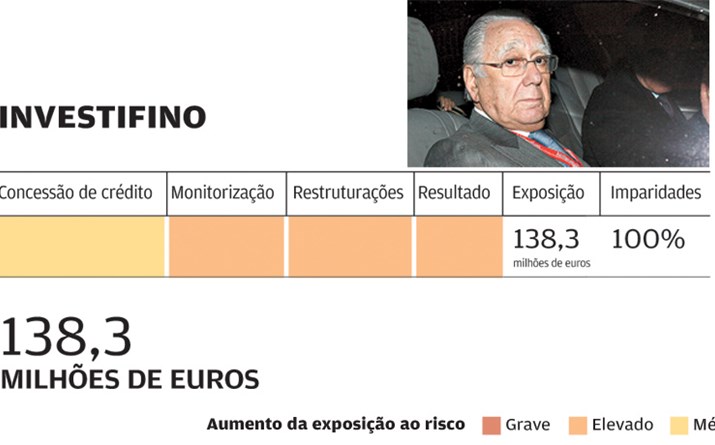

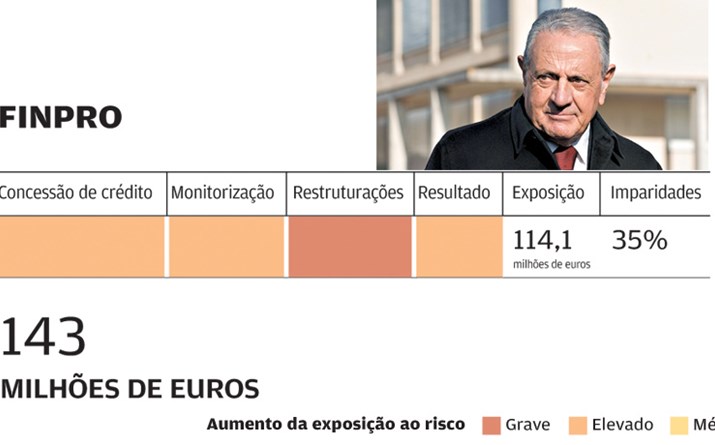

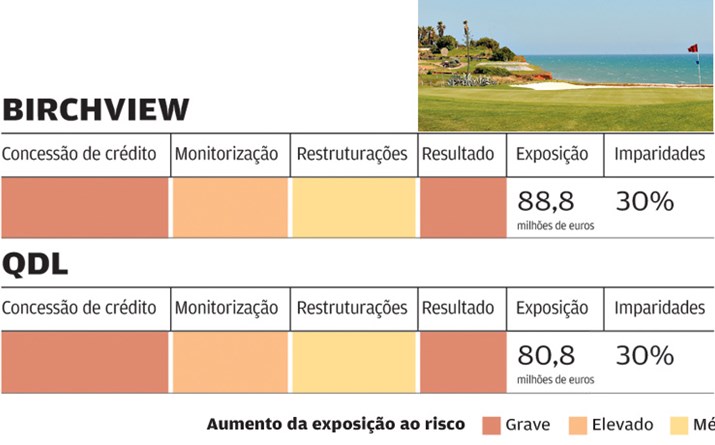

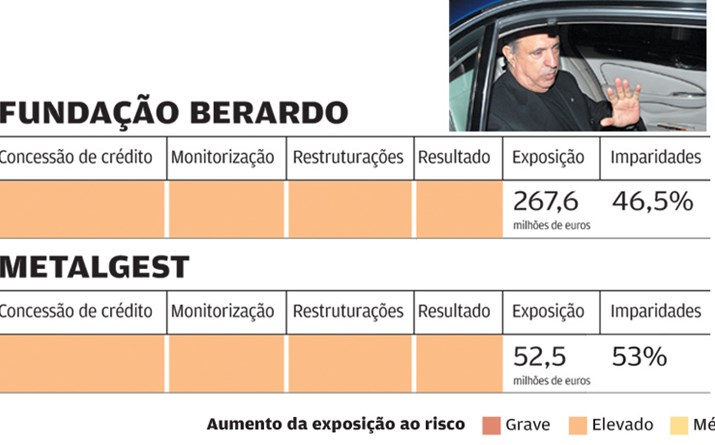

Em sete financiamentos, de mil milhões de euros, o banco público perdeu mais de 500 milhões. E numa amostra de 200 créditos, de quase 3 mil milhões, as perdas foram de 1,2 mil milhões. Três das operações - Artlant, QDL e Birchview - aumentaram a exposição da CGD ao risco de forma grave.

Artlant

Investifino

Finpro

Vale de Lobo

Berardo

Alexandra Machado

amachado@negocios.pt

|

Pedro Curvelo

pedrocurvelo@negocios.pt

|

Sara Ribeiro

sararibeiro@negocios.pt

|

Maria João Babo

mbabo@negocios.pt

22 de Janeiro de 2019 às 11:00