Notícia

Mais de 4.300 investidores compram 70 milhões de euros em obrigações da Mota-Engil

A procura por obrigações da construtora com maturidade em 2027 ficou 1,34 vezes acima da oferta.

18 de Outubro de 2022 às 16:33

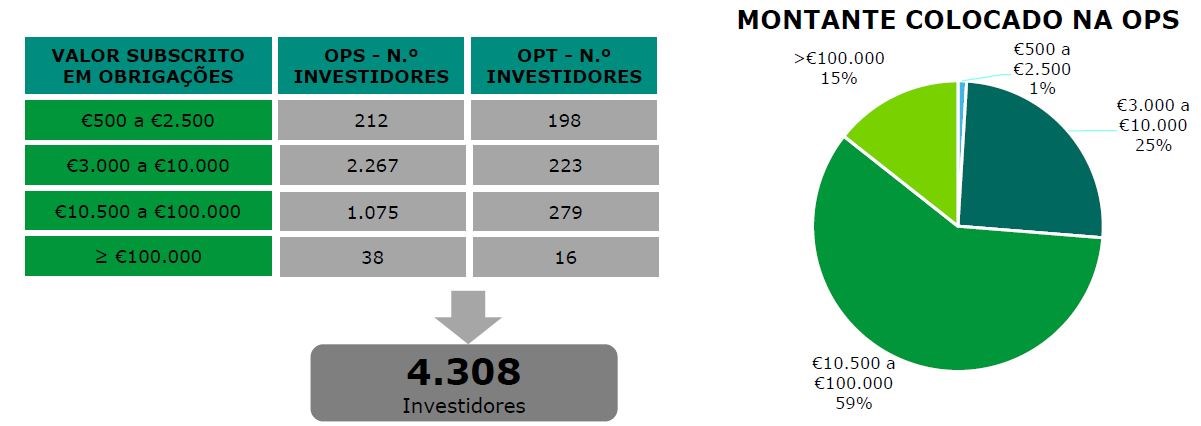

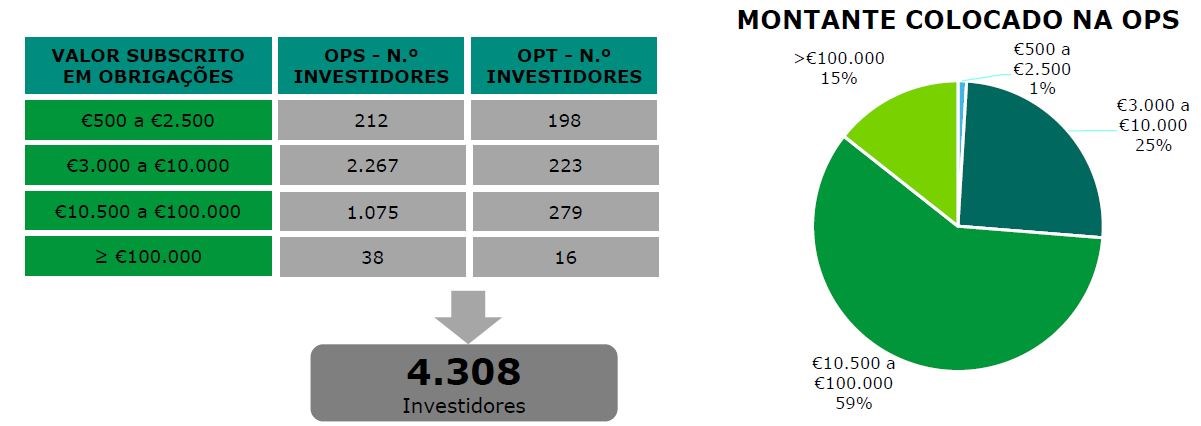

A Mota-Engil emitiu 70 milhões de euros em obrigações a cinco anos junto de 4.308 investidores tanto de retalho como institucionais. A oferta obrigacionista - que se dividiu entre novas subscrições e a troca de títulos que atingiam a maturidade este ano - decorreu nas últimas semanas, sendo que os títulos são sustentáveis e têm um juro associado de 5,75%.

Do lado da oferta de subscrição (OPS) de Obrigações Ligadas a Sustentabilidade Mota-Engil 2022-2027, foram captados 55.149.500 euros, aos quais acrescem 14.850.500 euros vindos da troca de dívida (OPT).

Para incentivar esta troca de obrigações que expiravam em 2022, a Mota-Engil oferecia não só um título das novas obrigações como um prémio de 2,375 euros por título. O total da contrapartida fixou-se em 334.137,08 euros.

Assim, o encaixe financeiro, excluindo os custos totais da operação, fica em 55.149.500 euros. Este dinheiro vai servir, segundo a empresa, para "financiar a atividade corrente e de expansão internacional", bem como alongar a maturidade da dívida e alinhar com a geração de "cash flow". A troca "permite ainda substituir dívida com vencimento em 2022 por dívida com reembolso de capital em 2027".

Do lado da oferta de subscrição (OPS) de Obrigações Ligadas a Sustentabilidade Mota-Engil 2022-2027, foram captados 55.149.500 euros, aos quais acrescem 14.850.500 euros vindos da troca de dívida (OPT).

Assim, o encaixe financeiro, excluindo os custos totais da operação, fica em 55.149.500 euros. Este dinheiro vai servir, segundo a empresa, para "financiar a atividade corrente e de expansão internacional", bem como alongar a maturidade da dívida e alinhar com a geração de "cash flow". A troca "permite ainda substituir dívida com vencimento em 2022 por dívida com reembolso de capital em 2027".

Os investidores estavam, contudo, dispostos a comprar mais. A procura atingiu os 93.630.500 euros, ou seja, 1,34 vezes acima da oferta. Aliás, a construtora já tinha revisto em alta o montante previsto face à expectativa inicial de captar 50 milhões de euros.

O apetite dos investidores poderá estar relacionado com o juro elevado: 5,75%. Além desta remuneração, os obrigacionistas podem ainda ter um prémio adicional (de 1,25 euros por obrigação) caso a empresa não cumpra com os critérios de sustentabilidade - relacionados com os acidentes de trabalho - a que se propôs até final de 2026.

A admissão à negociação será feita a 20 de outubro na Euronext Lisbon.

(Notícia em atualização)

O apetite dos investidores poderá estar relacionado com o juro elevado: 5,75%. Além desta remuneração, os obrigacionistas podem ainda ter um prémio adicional (de 1,25 euros por obrigação) caso a empresa não cumpra com os critérios de sustentabilidade - relacionados com os acidentes de trabalho - a que se propôs até final de 2026.

A admissão à negociação será feita a 20 de outubro na Euronext Lisbon.