Notícia

Galp reduz custo de financiamento

Com a emissão realizada esta quarta-feira, a petrolífera conseguiu reduzir o custo de financiamento. A procura superou em mais de três vezes a oferta.

08 de Novembro de 2017 às 20:19

A Galp Energia também foi ao mercado, esta quarta-feira. Emitiu 500 milhões de euros em dívida a seis anos. Nesta operação, a petrolífera obteve uma forte procura por parte dos investidores e conseguiu reduzir o custo de financiamento. Além disso, aumentou a maturidade da sua dívida.

A petrolífera liderada por Carlos Gomes da Silva anunciou, esta quarta-feira, em comunicado enviado à Comissão do Mercado de Valores Mobiliários (CMVM) que concluiu uma emissão de dívida com maturidade em Fevereiro de 2023 num valor de 500 milhões de euros.

A taxa de cupão da operação fixou-se em 1%.

Esta emissão visou o alargamento do perfil de maturidade e a redução do custo de financiamento da Galp. "A dívida que esta emissão irá substituir tem um ‘spread’ médio de cerca de 4%, enquanto o desta ronda os 1%", explicou fonte oficial da empresa ao Negócios.

Além disso, a maturidade média da dívida da empresa aumentou para cerca de 2,6 anos, o que compara com os 2,1 anos anteriores.

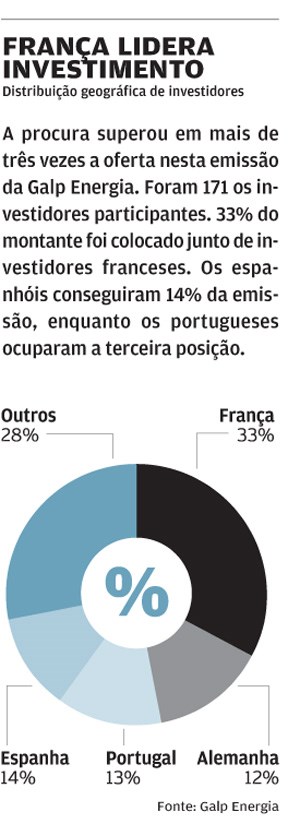

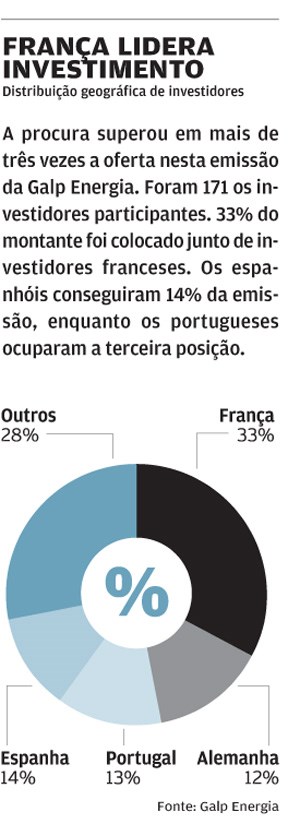

Foram 171 os investidores que participaram na operação. E a procura foi superior a 1,5 mil milhões de euros, o que significa que superou em mais de três vezes a oferta. Um terço do montante foi aplicado por investidores franceses.

Ao realizar agora esta operação, a empresa quis aproveitar o bom momento de que goza a dívida nacional, "até porque temos cerca de 570 milhões de euros de dívida que expira nos primeiros meses do próximo ano que assim serão substituídos por dívida em condições mais competitivas", frisou a mesma fonte.

A empresa adiantou ainda que pode regressar ao mercado no final do próximo ano, uma vez que a primeira operação que realizou no mercado atinge a maturidade no início de 2019.

"No entanto, a Galp mantém-se atenta e poderá regressar ao mercado se as condições de mercado forem particularmente favoráveis", concluiu.

A petrolífera liderada por Carlos Gomes da Silva anunciou, esta quarta-feira, em comunicado enviado à Comissão do Mercado de Valores Mobiliários (CMVM) que concluiu uma emissão de dívida com maturidade em Fevereiro de 2023 num valor de 500 milhões de euros.

A taxa de cupão da operação fixou-se em 1%.

Além disso, a maturidade média da dívida da empresa aumentou para cerca de 2,6 anos, o que compara com os 2,1 anos anteriores.

Foram 171 os investidores que participaram na operação. E a procura foi superior a 1,5 mil milhões de euros, o que significa que superou em mais de três vezes a oferta. Um terço do montante foi aplicado por investidores franceses.

Ao realizar agora esta operação, a empresa quis aproveitar o bom momento de que goza a dívida nacional, "até porque temos cerca de 570 milhões de euros de dívida que expira nos primeiros meses do próximo ano que assim serão substituídos por dívida em condições mais competitivas", frisou a mesma fonte.

A empresa adiantou ainda que pode regressar ao mercado no final do próximo ano, uma vez que a primeira operação que realizou no mercado atinge a maturidade no início de 2019.

"No entanto, a Galp mantém-se atenta e poderá regressar ao mercado se as condições de mercado forem particularmente favoráveis", concluiu.