Notícia

As 10 previsões improváveis do Saxo para 2020: BCE sobe juros e há mais um país a sair da UE

A inversão da política monetária do BCE; uma abordagem diferente de Trump na guerra comercial e uma nova moeda na Ásia para fazer frente ao dólar são algumas das previsões improváveis do Saxo Bank. Conheça todas.

Mantendo a tradição de há 20 anos, a equipa do Saxo Bank fez as 10 previsões improváveis para o próximo ano. São os chamados cisnes negros, ou com explica o banco, um exercício de quais serão as implicações de 10 cenários que são possíveis, embora não necessariamente prováveis.

Estas são as 10 previsões improváveis do Saxo Bank. Em baixo pode ler o estudo completo do banco dinamarquês.

Fabricantes de “chips” com ano difícil

Estagflação beneficia empresas de valor e penaliza FANG

Sem a ajuda dos bancos centrais, o défice dos Estados Unidos dispara devido aos elevados gastos públicos para combater uma recessão. Mas acontece uma coisa estranha: os preços e os salários disparam, o que faz disparar o custo do capital e provoca a falência de muitas empresas "zombies". Com um cenário de estagflação (inflação em alta e crescimento económico estagnado), são as empresas de valor que ganham em bolsa. Neste cenário improvável, o Saxo estima que o ETF iShares MSCCI World Value Factor regista um desempenho 25% superior às FANG (grupo que inclui as maiores tecnológicas norte-americanas: Facebook, Amazon, Netfkix e Google).

BCE aumenta juros

O objetivo de Lagarde é forçar os governos europeus, sobretudo a Alemanha, a aumentar a despesa pública. Com o maior esforço orçamental dos países do euro, a reação dos mercados é surpreendentemente positiva. Neste cenário improvável os bancos são os grandes vencedores e alcançam em 2020 uma valorização de 30%.

Energias verdes perdem interesse

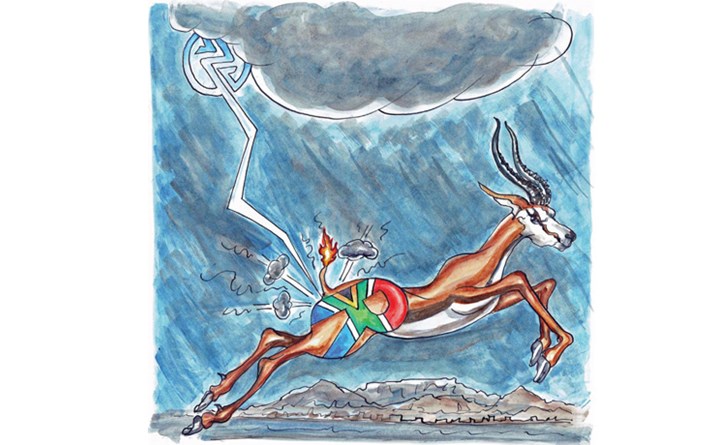

Eskon coloca África do Sul perto do “default”

Trump aplica taxa de 25% a todas as importações

Suécia aumenta gastos sociais para acolher imigrantes

Democratas ganham eleições

Hungria abandona a União Europeia

Ásia lança moeda digital de reserva

A ADR será criada com a tecnologia "blockchain" e permitirá aos países aderentes converter a moeda nas suas divisas locais. A decisão terá um forte impacto no dólar, pois os Estados Unidos perderão parte dos fundos que servem para financiar os seus défices gémeos (comercial e orçamental). A moeda norte-americana desvaloriza 20% face à ADR no espaço de poucos meses e 30% contra o ouro.