Notícia

Taxa de esforço das famílias com crédito agrava-se para 25,1% do rendimento

Subida das taxas de juro tem pesado sobre o rácio de rendimentos que é preciso para fazer face aos empréstimos que detêm. Ainda assim, o perfil de risco dos mutuários continua a aliviar.

A escalada das taxas de juro têm vindo a fazer agravar a taxa de esforço das famílias para pagarem os créditos. Apesar disso, o perfil de risco nas novas operações de empréstimos continua a aliviar, de acordo com o mais recente relatório do Banco de Portugal sobre a implementação da recomendação dirigida aos novos créditos à habitação e ao consumo celebrados com famílias.

Estes travões foram implementados por fases, em julho de 2018 e abril de 2022, e dizem respeito a limites ao rácio "loan-to-value" (LTV) relativo ao empréstimo face ao valor da aquisição, ao rácio "debt service-to-income" (DSTI) sobre o montante da dívida face aos rendimentos, à maturidade máxima do crédito à habitação e ao consumo, bem como aos pagamentos regulares de capital e juros.

"Depois da redução observada desde a implementação da recomendação, em 2022 e face ao ano anterior, observou-se um aumento do rácio DSTI efetivo médio (de 23,5% para 25,1%, respetivamente). Este aumento é justificado, em parte, pelo contexto atual de aumento das taxas de juro", explica o Banco de Portugal no relatório divulgado esta sexta-feira.

Quando se considera apenas as novas operações de crédito à habitação, este rácio efetivo médio que indica a taxa de esforço aumenta de 21,9% em 2021 para 24%, situando-se acima do valor observado no terceiro trimestre de 2018 (23,2%).

"O maior aumento do rácio DSTI efetivo médio, para este tipo de crédito, entre 2021 e 2022 (de 2,1 pp face a 1,6 pp quando se considera todos os novos créditos às famílias) resulta da maior exposição do crédito à habitação a aumentos da taxa de juro já que este é tipicamente contratado a taxa variável enquanto o crédito ao consumo é contratado a taxa fixa", refere o supervisor.

Já que no diz respeito à limitação ao valor do empréstimo, em 2022, a quase totalidade das novas operações de crédito à habitação registou um rácio LTV inferior ou igual a 90%.

No mesmo ano, 54% das novas operações de crédito à habitação apresentaram um rácio LTV inferior ou igual a 80%. Relativamente ao stock de empréstimos à habitação, em dezembro de 2022, cerca de 93% apresenta um rácio LTV igual ou inferior a 80%.

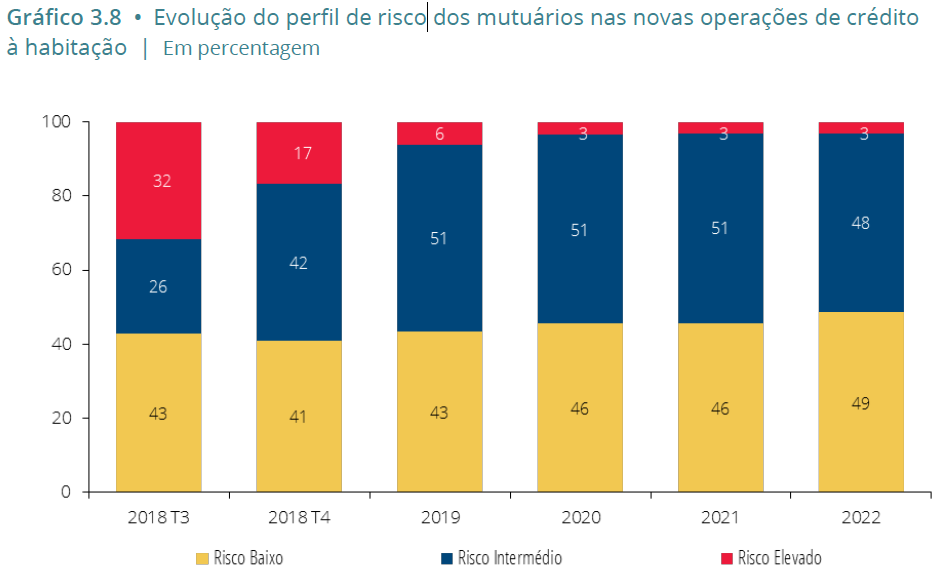

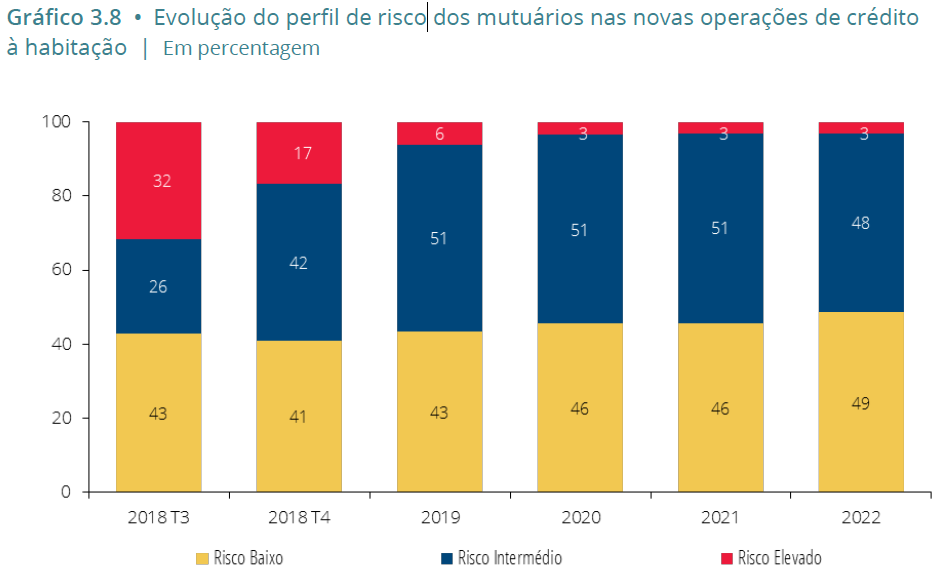

"Continuou a observar-se uma melhoria do perfil de risco dos mutuários das novas operações de crédito à habitação com uma redução da percentagem de crédito concedido a mutuários de risco elevado (devedores com rácio DSTI superior a 60%, calculado de acordo com a Recomendação, e/ou rácio LTV superior a 90%), de 32% no terceiro trimestre de 2018, para 3% em 2022", acrescenta o Banco de Portugal.

Estes travões foram implementados por fases, em julho de 2018 e abril de 2022, e dizem respeito a limites ao rácio "loan-to-value" (LTV) relativo ao empréstimo face ao valor da aquisição, ao rácio "debt service-to-income" (DSTI) sobre o montante da dívida face aos rendimentos, à maturidade máxima do crédito à habitação e ao consumo, bem como aos pagamentos regulares de capital e juros.

Quando se considera apenas as novas operações de crédito à habitação, este rácio efetivo médio que indica a taxa de esforço aumenta de 21,9% em 2021 para 24%, situando-se acima do valor observado no terceiro trimestre de 2018 (23,2%).

"O maior aumento do rácio DSTI efetivo médio, para este tipo de crédito, entre 2021 e 2022 (de 2,1 pp face a 1,6 pp quando se considera todos os novos créditos às famílias) resulta da maior exposição do crédito à habitação a aumentos da taxa de juro já que este é tipicamente contratado a taxa variável enquanto o crédito ao consumo é contratado a taxa fixa", refere o supervisor.

Já que no diz respeito à limitação ao valor do empréstimo, em 2022, a quase totalidade das novas operações de crédito à habitação registou um rácio LTV inferior ou igual a 90%.

No mesmo ano, 54% das novas operações de crédito à habitação apresentaram um rácio LTV inferior ou igual a 80%. Relativamente ao stock de empréstimos à habitação, em dezembro de 2022, cerca de 93% apresenta um rácio LTV igual ou inferior a 80%.

"Continuou a observar-se uma melhoria do perfil de risco dos mutuários das novas operações de crédito à habitação com uma redução da percentagem de crédito concedido a mutuários de risco elevado (devedores com rácio DSTI superior a 60%, calculado de acordo com a Recomendação, e/ou rácio LTV superior a 90%), de 32% no terceiro trimestre de 2018, para 3% em 2022", acrescenta o Banco de Portugal.