Notícia

JM desce quase 10% na pior sessão desde 2014

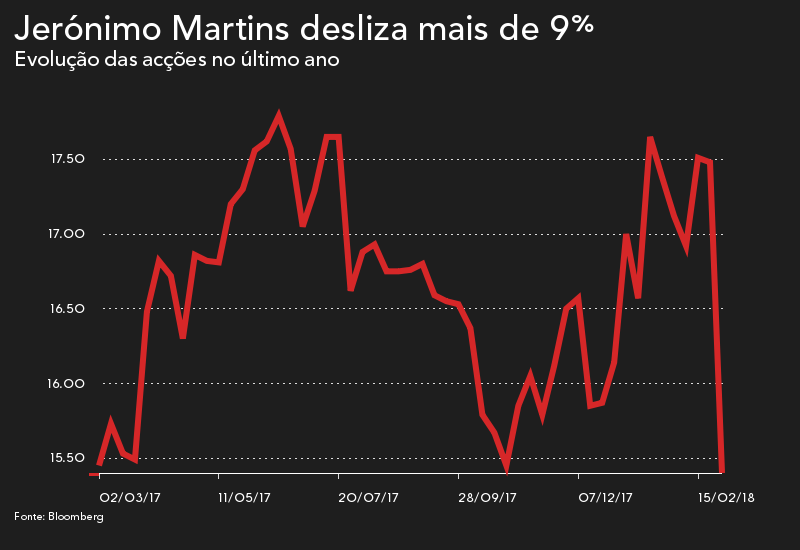

As acções da Jerónimo Martins tiveram o pior desempenho diário desde 30 de Julho de 2014, numa altura em que a cotada fez um "profit warning".

As acções da Jerónimo Martins tiveram uma sessão negra em bolsa, com uma queda elevada e um volume que espelhou a dimensão da descida. Em causa estiveram os resultados de 2017, apresentados na quarta-feira, 28 de Fevereiro, ao final do dia. Os resultados líquidos caíram, ainda que comparem com 2016, um ano marcado pela venda da Monterroio. E o dividendo foi mantido - com a cotada a distribuir todos os seus lucros pelos accionistas. Mas os investidores não gostaram.

A Jerónimo Martins afundou 9,73% para 15,40 euros, registando assim um mínimo de Outubro de 2017. Esta foi a queda mais pronunciada desde 30 de Julho de 2014, quando as acções deslizaram mais de 13% depois de os resultados do primeiro semestre daquele ano terem caído e de a empresa ter emitido um "profit warning".

Queda nos resultados anuais

O lucro da Jerónimo Martins recuou 35% para se cifrar em 385 milhões de euros no ano passado. Contudo, excluindo o impacto da venda da Monterroio, em 2016, os resultados líquidos teriam aumentado 6,7%, segundo comunicado à Comissão do Mercado de Valores Mobiliários (CMVM).

As vendas consolidadas da sociedade presidida por Pedro Soares dos Santos cresceram 11,3% em 2017, em relação ao ano anterior, totalizando 16,3 mil milhões de euros. A Polónia, com a insígnia Biedronka, representa 68% destes proveitos. Os custos operacionais somaram 12,7% e totalizaram 2.536 milhões. Já o EBITDA (resultado antes de juros, impostos, apreciações e amortizações) subiu 7% para 922 milhões, ou 4,7% se o câmbio for constante.

Olhando apenas para os últimos três meses do ano passado, o resultado líquido atribuível aos accionistas da empresa subiu 9,2% para 100 milhões de euros. O EBITDA aumentou 7,6% no quarto trimestre face ao período igual de 2016 para 253 milhões de euros.

Os analistas do BPI, referindo-se apenas aos resultados do quarto trimestre, consideram que o EBITDA "esteve em linha com a nossa estimativa [bem como] com o consenso". Em relação à geração de cash-flow, os analistas, numa nota a que o Negócios teve acesso, assumiram "que teve uma evolução pior do que o esperado" algo que advém do facto de a retalhista ter pago mais impostos do que o esperado.

Relativamente ao impacto dos números nas estimativas do BPI, os analistas sustentam que "vão afinar os números mas não prevemos um grande impacto nas nossas estimativas e avaliação".

"Estamos amplamente em linha com as principais perspectivas da empresa, com excepção para o capex. Isto ficou acima das nossas expectativas (como habitual) e assumimos que o capex vai alcançar os 580 milhões de euros em 2018", pode ler-se na nota do banco, a que o Negócios teve acesso.

Ontem, em comunicado à CMVM, a empresa detalhou que espera investir entre 700 e 750 milhões de euros em 2018, mantendo o nível de investimento que esteve em vigor no ano passado.

"O programa de investimento do grupo deverá manter-se nos níveis de 2017 e atingir um valor de 700-750 milhões de euros, incluindo, para além dos projectos de expansão de todas as insígnias, a manutenção do forte plano de remodelações da Biedronka e do Pingo Doce", disse a empresa. Em 2017, o capex – que equivale ao investimento operacional feito pela empresa – fixou-se em 724 milhões, acima dos 482 milhões do ano anterior.