Notícia

Seguros de vida: A vida segura a dívida?

Com a morte não se brinca, mas não há nada mais certo na vida. E já que vai falecer um dia, que o seguro esteja a postos para lhe pagar as dívidas. Mas, afinal, pode não estar...

Agora livre-se de ficar inválido a praticar karaté ou judo... E lembra-se de ter dito que não queria morrer sem experimentar um salto de paraquedas? É bom que não morra a experimentá-lo, pois a maior parte dos seguros de vida também exclui esta prática.

Os seguros de vida ligados ao crédito à habitação são-lhe exigidos pelo banco para garantir que nem a morte o impede de pagar a dívida. Quando o empréstimo é pedido pelo casal, tipicamente é exigido um seguro que cubra a vida de ambos. Ou seja, uma só apólice para os dois titulares.

E, em caso de falecimento ou invalidez de um deles, o outro fica livre do encargo com a prestação da casa, já que a seguradora paga ao banco o capital em dívida. Por isso é que o seguro é feito com base no valor da dívida total e o seu capital vai diminuindo à medida que esta é amortizada.

Mas, se é verdade que o valor da dívida ao banco vai diminuindo com o passar dos anos, tal não significa necessariamente que o prémio a pagar pelo seguro de vida vá descendo. Aliás, nos primeiros anos do empréstimo até é provável que pouco se altere, já que grande parte da prestação do crédito se destina ao pagamento de juros e muito pouco para real abatimento da dívida. E mesmo quando a dívida começa efetivamente a diminuir, nem sempre o prémio do seguro desce, já que o segurado envelhece e, em teoria, o risco de falecer aumenta. A seguradora lembra-se disso especialmente à passagem pela barreira dos 40 anos, como se o quisesse avisar de que o fim está mais próximo. Parece mórbido, mas a fatura vai certamente "avivar-lhe" a memória.

Esclarecido até à última linha

Voltando à questão inicial, se já tem um seguro de vida ligado ao crédito à habitação e nunca olhou com muita atenção para as coberturas e exclusões, está na hora de o fazer. Muitos contratos são assinados de forma quase cega, no meio de outras exigências que o banco faz para aprovar o crédito à habitação. Aliás, o seguro é um contrato de adesão e há, na verdade, pouco para o cliente negociar. Quando muito, pode acrescentar uma ou outra cobertura complementar, como um capital extra em caso de morte por acidente rodoviário, por exemplo.

Mas é preciso deixar bem claro que ninguém é obrigado a contratar o produto específico que o banco sugere, tendo liberdade para procurar alternativa melhor no mercado. Só que é, também, verdade que grande parte dos portugueses não o faz e aceita a proposta do banco que lhe aprova o crédito, em troca de um spread mais reduzido ou de outras condições vantajosas. Não há mal algum nisso, desde que o cliente tenha plena consciência daquilo que está coberto pela apólice. E também do que está excluído.

Invalidez também está segura

Além da morte, que todas as apólices incluem, também a invalidez está coberta pelos seguros de vida. Mas aqui começam as diferenciações.

As apólices mais simples apenas abrangem a invalidez absoluta e definitiva (IAD), que é declarada quando alguém, por doença ou acidente, fica totalmente incapacitado para realizar qualquer atividade e depende da assistência de uma terceira pessoa para as tarefas diárias. Esta cobertura é mais barata, mas deixa desprotegido um segurado a quem seja atribuída, por exemplo, uma invalidez de 70 por cento. O que já é um estado de dependência considerável.

Por isso, recomendamos contratos mais abrangentes, que contemplem casos de invalidez total e permanente (ITP), ou seja, quando o segurado fica definitivamente incapacitado de exercer a sua profissão (ou outra compatível com as suas aptidões) e, logo, de garantir o seu sustento.

É também este um dos critérios que influenciam a nossa avaliação das apólices, a juntar a outros, como o prazo para pagamento da indemnização, as exclusões, os limites de idade para manter a cobertura ou ainda a clareza das coberturas.

Herdeiros seguros custa mais

Convém ter bem presente que o beneficiário de um seguro de vida ligado ao crédito à habitação é o banco onde o empréstimo foi contraído. Ou seja, se o consumidor falecer ou ficar inválido, a indemnização prevista na apólice reverte a favor da instituição que lhe concedeu o crédito. Os seus herdeiros apenas poderão beneficiar de algum capital que eventualmente sobre após o pagamento da dívida ao banco. Aliás, pode mesmo optar por contratar um seguro com capital mais elevado, prevendo precisamente que uma parte da indemnização se destine aos seus familiares, depois de liquidada a dívida ao banco. Outra hipótese passa por manter o capital do seguro constante ao longo de todo o contrato. Assim, à medida que os anos passam, a dívida diminui, mas o valor seguro mantém-se e, em caso de morte, haverá sempre um remanescente, em benefício dos herdeiros.

Também pode contratar um segundo seguro de vida noutra companhia, se as suas finanças o permitirem, ou ainda um seguro de acidentes pessoais que cubra as atividades potencialmente perigosas que pensa vir a praticar. Em todas estas opções, não pode garantir que nada de mal lhe acontece, mas, pelo menos, assegura que a sua família não fica financeiramente desprotegida.

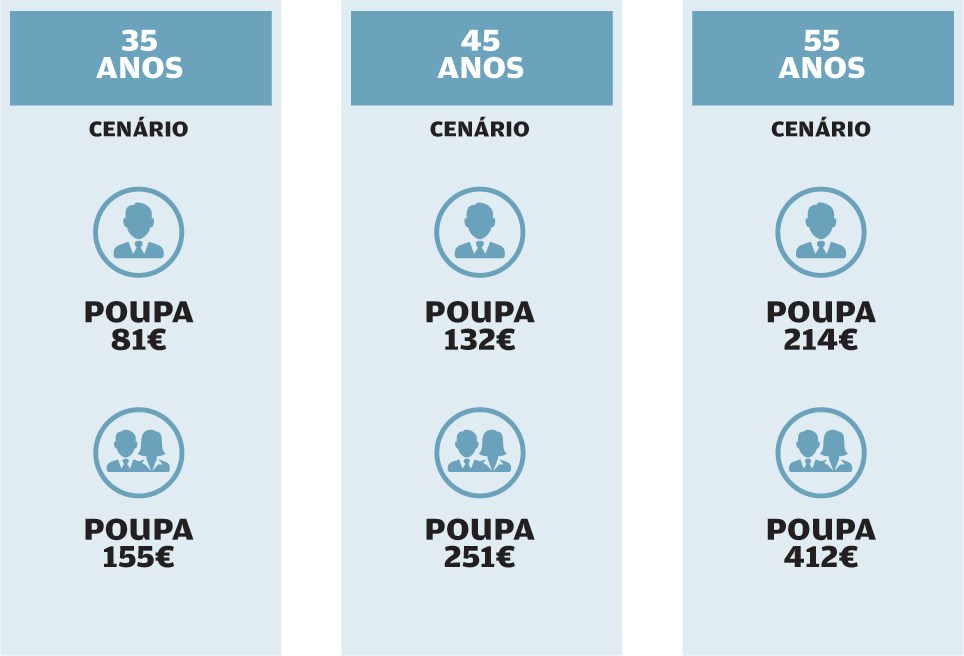

Poupe mais de 400 euros com a escolha acertada

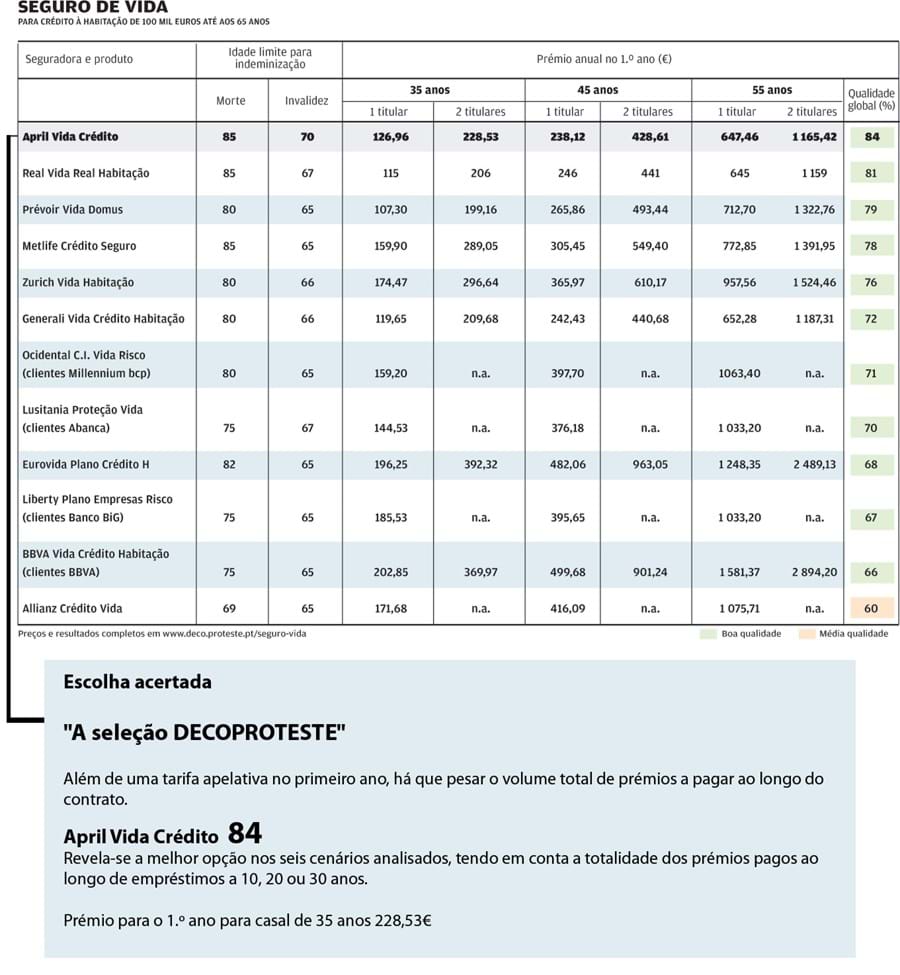

A sua vida não tem preço, é verdade. Mas, para o banco e para seguradora, tem. A DECOPROTESTE recolheu as tarifas para morte e invalidez permanente das seguradoras que participaram no estudo e traçou cenários para clientes em diferentes fases da vida, mas que precisassem sempre de um seguro de vida para um crédito à habitação de 100 mil euros.

O quadro abaixo apresenta as tarifas para o primeiro ano do contrato, mas o nosso estudo considera a sua evolução durante todo o empréstimo bancário. E algumas companhias com tarifas baixas nos primeiros anos acabam por revelar-se mais caras ao longo do contrato, pelo que não são recomendadas.

Feitas as contas aos três escalões etários que foram definidos (35, 45 e 55 anos), para um titular e para um casal, a April revela ser a Escolha Acertada em todas as opções. Ao lado, apresentam-se as poupanças médias anuais conseguidas, face à média do mercado. l Se a tarifa proposta para o seguro de casal for quase o dobro do prémio cobrado individualmente, como acontece na Eurovida, por exemplo, prefira a contratação de duas apólices individuais. Assim, em caso de morte simultânea de ambos, um dos capitais paga a casa e o outro fica para os herdeiros.