Notícia

Petróleo: 5 ações de compra

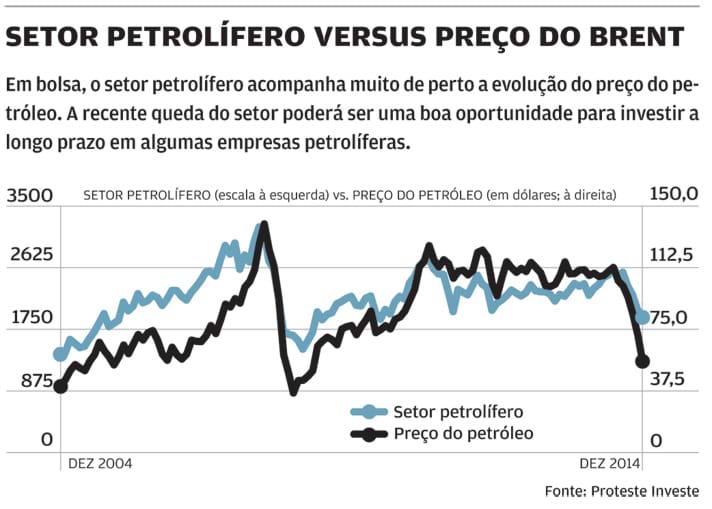

O colapso do preço do petróleo penalizou bastante as empresas petrolíferas, mas também criou boas oportunidades de investimento.

O preço do barril de petróleo não para de cair desde o verão passado: em sete meses desceu de 113 (início de julho de 2014) para 46 dólares (final de janeiro de 2015). Uma queda de quase 60%.

A procura continua a crescer, mas claramente menos do que no passado devido ao abrandamento económico global, seja na China, no Japão ou na zona euro. A Agência Internacional de Energia (AIE) reviu novamente em baixa, pela quarta vez em seis meses, as previsões de vendas de petróleo em 2015. Em poucos meses, caíram 230 mil barris por dia, para uma procura mundial que, este ano, deverá rondar os 93,3 milhões de barris diários. A oferta também nunca foi tão abundante, devido sobretudo à produção de 9 milhões de barris por dia de petróleo de xisto nos EUA. A produção americana é atualmente duas vezes maior do que em 2008. Mesmo os países da Organização dos Países Exportadores de Petróleo (OPEP) produzem cada vez mais, embora tenham decidido limitar a sua produção a 30 milhões de barris diários.

Hoje, estima-se haver uma sobreprodução de petróleo de 1,5 a 2 milhões de barris por dia. E a OPEP decidiu não cortar a produção para manter a sua quota de mercado.

Na nossa opinião, o preço do petróleo vai continuar sob pressão até 2016. Nessa altura deverá estabelecer-se um novo equilíbrio de forças entre a oferta e a procura. Esta deverá então começar a aumentar devido à recuperação da economia mundial e à descida do preço do ouro negro, tornando esta matéria-prima mais atrativa. Este fator será eventualmente combinado com uma queda da oferta se algumas empresas renunciarem temporariamente à exploração de alguns campos petrolíferos que, entretanto, tornaram-se deficitários devido aos baixos níveis do preço do petróleo.

Duas visões da queda do petróleo

A queda do preço do ouro negro é uma boa notícia para os consumidores, que gastam menos dinheiro em combustível, e para várias empresas de outros setores de atividade que veem os seus custos diminuir. Contudo, é claramente negativa para os acionistas das empresas petrolíferas, cuja cotação é muito sensível aos preços do petróleo: em geral, baixa com a descida do preço do petróleo. Esta tem um impacto direto nas receitas das empresas petrolíferas, sobretudo naquelas que estão mais viradas para a área de Exploração & Produção. A queda do preço do petróleo desencoraja o investimento em novas explorações petrolíferas, porque, dificilmente, proporcionam um bom retorno do investimento. Quanto mais baixar o preço do petróleo, mais as empresas vão procurar baixar custos, adiar investimentos, reduzir os dividendos e rever os seus contratos de subcontratação.

Algumas boas oportunidades

Após ajustarmos as nossas estimativas de resultados, aos níveis atuais, consideramos que algumas empresas continuam interessantes para investir numa perspetiva de longo prazo. Damos preferência a empresas de escala mundial, diversificadas e com atividades a jusante na cadeia de produção. São os casos de empresas sólidas como a Chevron, que é a nossa preferida e integra a carteira de ações PROTESTE INVESTE, a BP ou a Repsol. Estas estarão mais bem preparadas para resistir à queda dos preços do petróleo, graças à sua solidez financeira (muita liquidez, reduzido endividamento) e à sua posição no mercado. Quando o preço do petróleo recuperar, serão as primeiras a tirar partido dessa situação. A portuguesa Galp Energia também é uma boa opção, já que atualmente tem uma menor exposição à área de Exploração & Produção, mas beneficia de um forte potencial de crescimento a longo prazo nesse segmento do setor petrolífero. Devido à sua dimensão mais reduzida, a Encana é recomendada numa ótica de diversificação, não sendo uma primeira escolha para integrar o portefólio.

Diversificar é fundamental

De realçar que o investimento no setor petrolífero apenas faz sentido no contexto de uma carteira diversificada, precisamente para prevenir fenómenos como o atual, em que um setor (ou um país) tem um desempenho claramente inferior aos restantes. Logo, apenas deverá escolher uma ou duas destas ações para integrar a sua carteira. Se preferir investir através de fundos, também pode fazê-lo, embora nesta altura não recomendemos a subscrição de nenhum fundo do setor petrolífero. Outra hipótese, que também não recomendamos devido ao seu elevado risco, é investir em Exchange Traded Funds (ETF) que estejam indexados diretamente à evolução do preço do petróleo. Neste caso poderia fazê-lo através de ETF longos (os ganhos advêm da subida do preço do petróleo) ou de ETF curtos (o investidor ganha quando o preço do petróleo desce).

Cotações das ações das empresas petrolíferas a 9 de fevereiro. O indicador de risco varia de 1 a 5. Quanto mais baixo o valor, menor é o risco da ação.

Chevron

Bolsa de Nova Iorque: 110,43 USD

Risco: 2

O grupo norte-americano continua a investir em força. E, apesar da queda do preço do petróleo, os lucros têm subido graças à redução dos custos na área da refinação. Goza de boas perspetivas de crescimento.

BP

Bolsa de Londres: 457,10 pence

Risco: 4

A segunda petrolífera mundial foi bastante penalizada em bolsa, mas o grupo dispõe dos meios necessários para suportar os seus investimentos e tem margem suficiente para aumentar os dividendos.

Repsol

Bolsa de Madrid: 16,47 EUR

Risco: 4

O grupo espanhol voltou à ribalta do setor petrolífero mundial graças à compra (bem gerida) da canadiana Talisman. Mostra-se focado em relançar o seu crescimento, após o fim da batalha legal relativa à YPF. Dispõe dos meios necessários para o conseguir.

Galp Energia

Bolsa de Lisboa: 10,42 EUR

Risco: 3

Apesar de ter uma presença mais forte na área de Refinação & Distribuição, o que é positivo face à atual queda do preço do petróleo, a Galp deverá aumentar fortemente a sua produção de petróleo nos próximos anos devido sobretudo à presença no Brasil e em Moçambique.

Encana

Bolsa de Nova Iorque: 13,91 USD

Risco: 3

A produção do grupo está a aumentar e o foco colocado no petróleo, onde tem realizado aquisições, em detrimento do gás (menos rentável) é uma estratégia correta. É um título interessante numa perspetiva de diversificação.

Este artigo foi redigido ao abrigo do novo acordo ortográfico.