Notícia

Fundos de investimento imobiliário: Não entre nesta casa

Analisámos 13 fundos, mas a perspetiva geral não é positiva. Se quiser investir, não vá por aqui

30 de Janeiro de 2018 às 15:18

Já conhece a ladainha de há alguns anos a esta parte: os depósitos a prazo não rendem e as ações e os fundos de investimento ainda tentam recuperar a confiança dos investidores, passados os anos da crise. O que sobra então para quem tem cinco ou dez mil euros parados, à espera de ação?

Os fundos de investimento imobiliário (FII) abertos podem ser uma solução para quem procura ganhos mais robustos e, não tendo medo do risco, ainda não encara a instabilidade do mercado de ações de peito aberto. Há fundos que investem em imóveis residenciais ou comerciais para depois os arrendarem. É simples. Outros dão o salto para o risco, investindo em bens imóveis de empresas que estejam em processos de reestruturação financeira, resultantes de negociação de crédito, ou adquiridos pela banca em reembolso de crédito próprio.

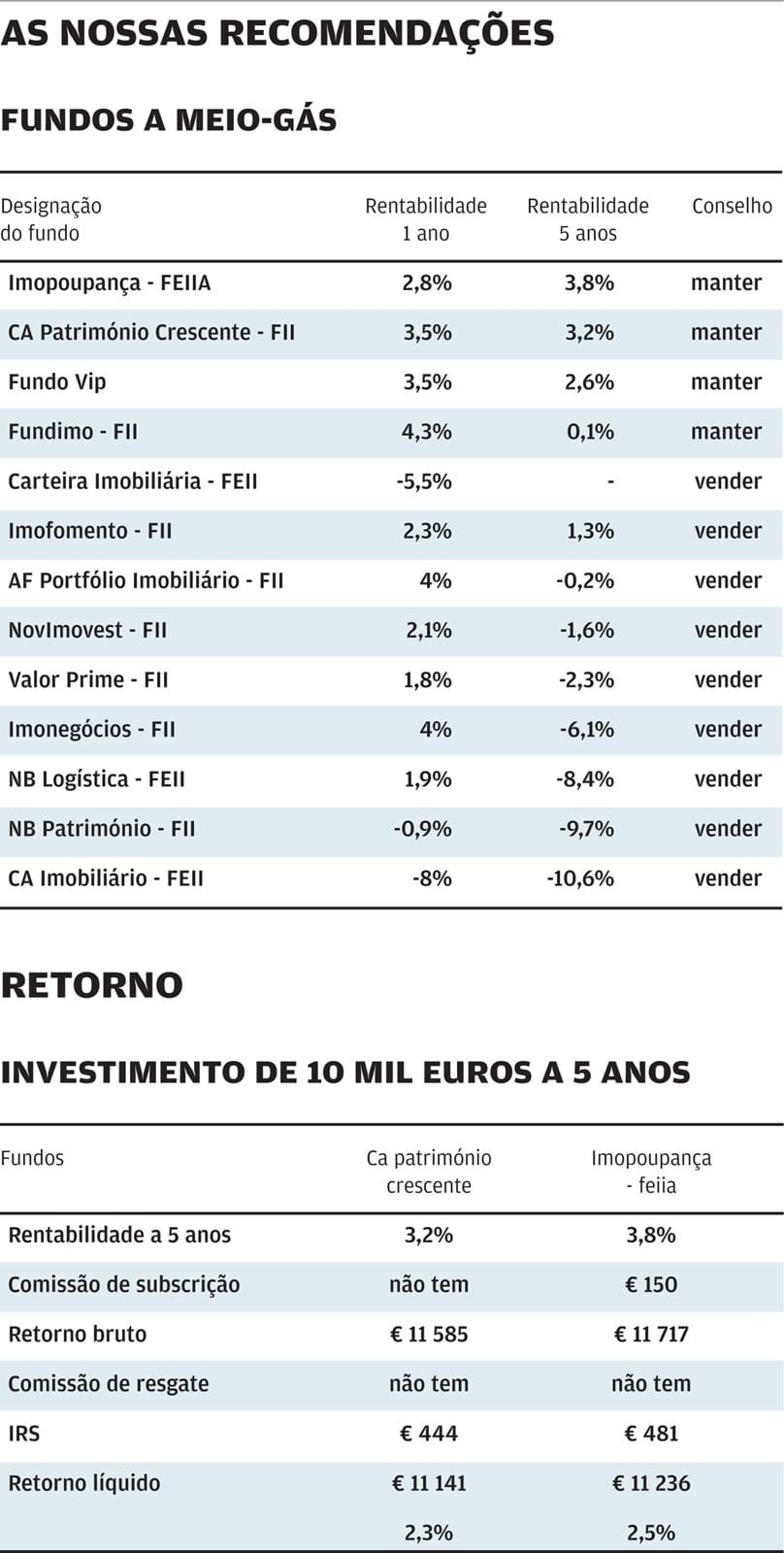

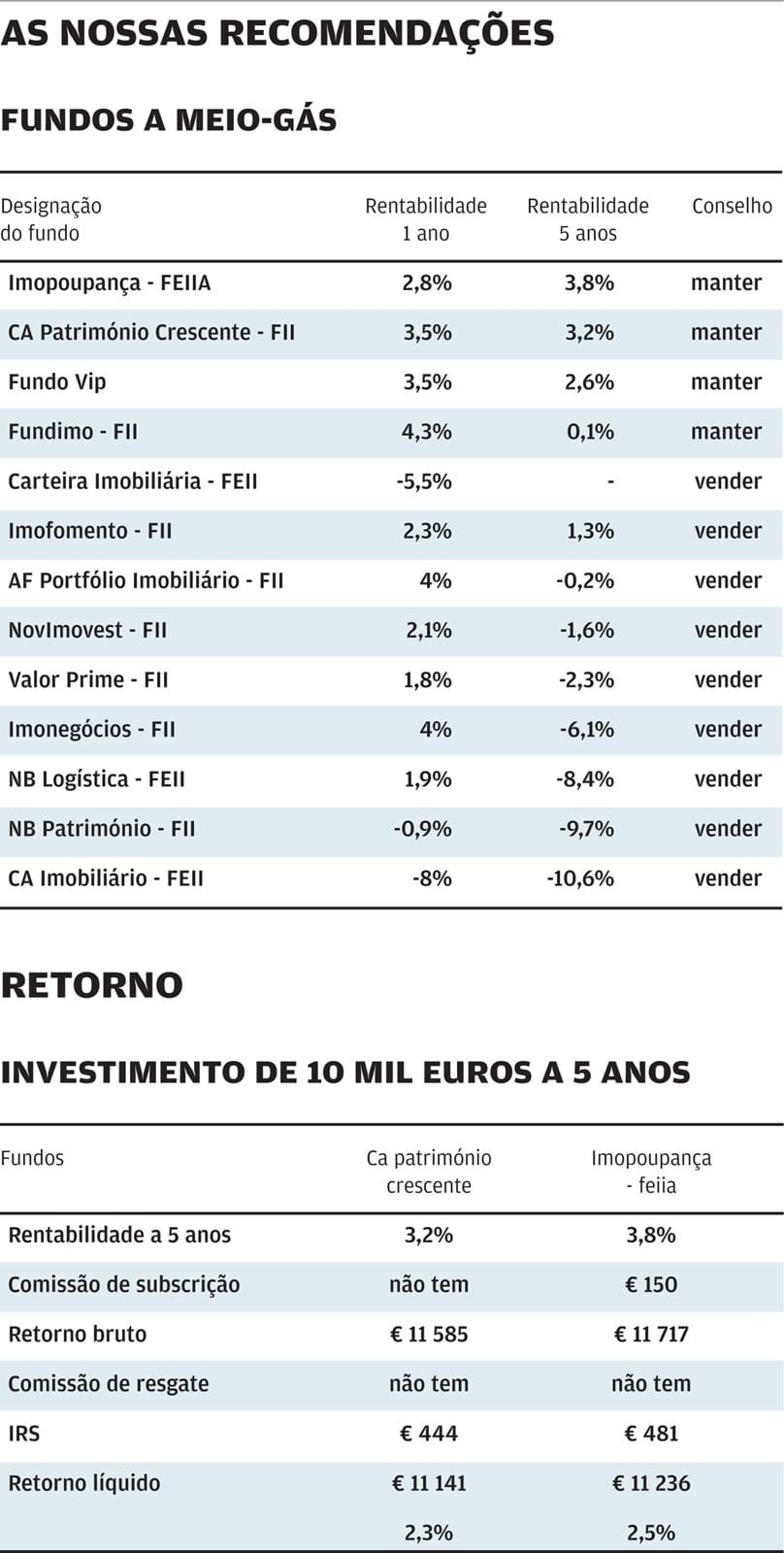

Alguns estão abertos a investidores particulares. A PROTESTE INVESTE, na sua edição de Novembro de 2017, simulou um cenário para o retorno estimado para os próximos cinco anos com um investimento de 10 mil euros. Teve em conta as rentabilidades passadas no mesmo período, os encargos de subscrição e resgate e a retenção na fonte de 28% sobre os ganhos. Venha daí, mas não se encha de entusiasmo. Se já tem os fundos que apresentamos, siga as nossas recomendações. Se não os comprou, não o faça nos tempos que correm.

Em recuperação

A performance dos FII tem melhorado, ao sabor da economia, quando se compara o período entre o final de setembro deste ano com o mesmo período em 2016. Podemos medir a importância dos FII pelo seu valor líquido global. Atualmente, eles valem metade da poupança dos portugueses, 4% do PIB.

Mas, em alguns casos, os fundos continuam em terreno negativo. A exceção desta tendência de melhoria foi o fundo Imopoupança, que apresentava uma rentabilidade anual de 2,8% face à obtida em setembro de 2016, de 3,4%. Mesmo os fundos que em setembro do ano passado apresentavam rentabilidades negativas para o período de um ano tiveram uma boa recuperação. Alguns passaram para terreno positivo, como é o caso do Imonegócios, do Valor Prime (antigo Finipredial), da NB Logística e do Fundimo.

O quadro que apresentamos ao lado mostra o desempenho destes FII e as nossas recomendações. Foi organizado com base no conselho e na melhor rentabilidade obtida nos últimos cinco anos.

Para apurar a rentabilidade líquida ao fim de cinco anos, considerámos os dois fundos com a melhor rentabilidade positiva nos últimos cinco anos e que não cobram comissões de resgate (ver quadro ao lado). Este exercício permitiu-nos concluir que, no final do prazo, só entre encargos de subscrição e impostos, o investidor perde cerca de 1% de rentabilidade do retorno potencial (aproximadamente 450 euros). A comissão de subscrição em alguns casos, como no do Imopoupança, é bastante penalizadora.

Manual de instruções

Como avaliar então um bom FII nestes tempos de incerteza? Primeiro, fatalmente, está a rentabilidade. Depois, é necessário ir aos detalhes. De um modo geral, todos os fundos melhoraram os seus níveis de liquidez (uma subida média de 389%) e reduziram o seu volume de empréstimos em 54%. Os fundos que mais cresceram em carteira foram dois dos que já recomendávamos para manter, o Imopoupança e o CA Património Crescente.

O primeiro cresceu, sobretudo, através do aumento da carteira de imóveis arrendados ao Estado (+ 15 frações), o que pode ser positivo se o Estado cumprir os contratos. O segundo cresceu por ter incorporado no seu ativo um empreendimento como o Sintra Business Park, o que teve implicações no número de imóveis não arrendados. Isto poderá afetar a rentabilidade futura, o que já se fez sentir no segundo trimestre deste ano. O Fundimo também se destacou pela positiva no último ano com a pole position da rentabilidade (+4,3%). Reduziu o seu nível de empréstimos (menos 11%), melhorou o seu nível de liquidez (em 1475%), e a sua taxa de ocupação, com menos imóveis por arrendar. Apesar de o desempenho dos últimos anos não ser brilhante, acreditamos que, com os resultados atuais e tendo em conta os sinais dados pela gestão do fundo, estão reunidas as condições para a mudança de conselho de vender para manter.

Quanto ao Fundo VIP, tendo em conta a sua rentabilidade passada, à baixa volatilidade associada e à melhoria significativa do volume de empréstimos (-75%) face ao período homólogo, decidimos também alterar o conselho de vender para manter.

Outro fundo, o Imofomento, tem rentabilidade positiva e consistente, mas não se destaca em comparação com outros da mesma categoria nem face à remuneração de alguns depósitos a prazo.

Perante os dados, é fazer as contas. Pode recorrer à ajuda do comparador de fundos imobiliários, no site da PROTESTE INVESTE.

Este artigo foi redigido ao abrigo do novo acordo ortográfico.

Os fundos de investimento imobiliário (FII) abertos podem ser uma solução para quem procura ganhos mais robustos e, não tendo medo do risco, ainda não encara a instabilidade do mercado de ações de peito aberto. Há fundos que investem em imóveis residenciais ou comerciais para depois os arrendarem. É simples. Outros dão o salto para o risco, investindo em bens imóveis de empresas que estejam em processos de reestruturação financeira, resultantes de negociação de crédito, ou adquiridos pela banca em reembolso de crédito próprio.

Com os custos e os impostos, fica com menos 1% de rentabilidade

Alguns estão abertos a investidores particulares. A PROTESTE INVESTE, na sua edição de Novembro de 2017, simulou um cenário para o retorno estimado para os próximos cinco anos com um investimento de 10 mil euros. Teve em conta as rentabilidades passadas no mesmo período, os encargos de subscrição e resgate e a retenção na fonte de 28% sobre os ganhos. Venha daí, mas não se encha de entusiasmo. Se já tem os fundos que apresentamos, siga as nossas recomendações. Se não os comprou, não o faça nos tempos que correm.

Em recuperação

A performance dos FII tem melhorado, ao sabor da economia, quando se compara o período entre o final de setembro deste ano com o mesmo período em 2016. Podemos medir a importância dos FII pelo seu valor líquido global. Atualmente, eles valem metade da poupança dos portugueses, 4% do PIB.

Mas, em alguns casos, os fundos continuam em terreno negativo. A exceção desta tendência de melhoria foi o fundo Imopoupança, que apresentava uma rentabilidade anual de 2,8% face à obtida em setembro de 2016, de 3,4%. Mesmo os fundos que em setembro do ano passado apresentavam rentabilidades negativas para o período de um ano tiveram uma boa recuperação. Alguns passaram para terreno positivo, como é o caso do Imonegócios, do Valor Prime (antigo Finipredial), da NB Logística e do Fundimo.

2,5%

Retorno líquido do investimento no fundo Imopoupança

O quadro que apresentamos ao lado mostra o desempenho destes FII e as nossas recomendações. Foi organizado com base no conselho e na melhor rentabilidade obtida nos últimos cinco anos.

Para apurar a rentabilidade líquida ao fim de cinco anos, considerámos os dois fundos com a melhor rentabilidade positiva nos últimos cinco anos e que não cobram comissões de resgate (ver quadro ao lado). Este exercício permitiu-nos concluir que, no final do prazo, só entre encargos de subscrição e impostos, o investidor perde cerca de 1% de rentabilidade do retorno potencial (aproximadamente 450 euros). A comissão de subscrição em alguns casos, como no do Imopoupança, é bastante penalizadora.

Manual de instruções

Como avaliar então um bom FII nestes tempos de incerteza? Primeiro, fatalmente, está a rentabilidade. Depois, é necessário ir aos detalhes. De um modo geral, todos os fundos melhoraram os seus níveis de liquidez (uma subida média de 389%) e reduziram o seu volume de empréstimos em 54%. Os fundos que mais cresceram em carteira foram dois dos que já recomendávamos para manter, o Imopoupança e o CA Património Crescente.

O primeiro cresceu, sobretudo, através do aumento da carteira de imóveis arrendados ao Estado (+ 15 frações), o que pode ser positivo se o Estado cumprir os contratos. O segundo cresceu por ter incorporado no seu ativo um empreendimento como o Sintra Business Park, o que teve implicações no número de imóveis não arrendados. Isto poderá afetar a rentabilidade futura, o que já se fez sentir no segundo trimestre deste ano. O Fundimo também se destacou pela positiva no último ano com a pole position da rentabilidade (+4,3%). Reduziu o seu nível de empréstimos (menos 11%), melhorou o seu nível de liquidez (em 1475%), e a sua taxa de ocupação, com menos imóveis por arrendar. Apesar de o desempenho dos últimos anos não ser brilhante, acreditamos que, com os resultados atuais e tendo em conta os sinais dados pela gestão do fundo, estão reunidas as condições para a mudança de conselho de vender para manter.

4,3%

Melhor rentabilidade no último ano no final de setembro

Quanto ao Fundo VIP, tendo em conta a sua rentabilidade passada, à baixa volatilidade associada e à melhoria significativa do volume de empréstimos (-75%) face ao período homólogo, decidimos também alterar o conselho de vender para manter.

Outro fundo, o Imofomento, tem rentabilidade positiva e consistente, mas não se destaca em comparação com outros da mesma categoria nem face à remuneração de alguns depósitos a prazo.

Perante os dados, é fazer as contas. Pode recorrer à ajuda do comparador de fundos imobiliários, no site da PROTESTE INVESTE.

Este artigo foi redigido ao abrigo do novo acordo ortográfico.