Notícia

Bancos e fundos de pensões ficam com mais de metade da emissão sindicada

A emissão de dívida de 4 mil milhões de euros atraiu o interesse de investidores de maior qualidade, reflectindo a subida do "rating" de Portugal.

A melhoria do "rating" de Portugal por parte da Standard & Poor’s e da Fitch teve um reflexo relevante na emissão de dívida sindicada que o IGCP concretizou na quarta-feira, sobretudo ao nível dos investidores que participaram na operação.

Esta ideia é bem perceptível na distribuição por tipo de investidores que participou na emissão de dívida sindicada que o instituto que gere a dívida portuguesa concretizou ontem, quando colocou 4 mil milhões de euros em obrigações do Tesouro a 10 anos. A taxa de juro final foi fixada nos 2,137% e a procura superou em mais de 4 vezes a oferta, ao ascender a 18,85 mil milhões de euros.

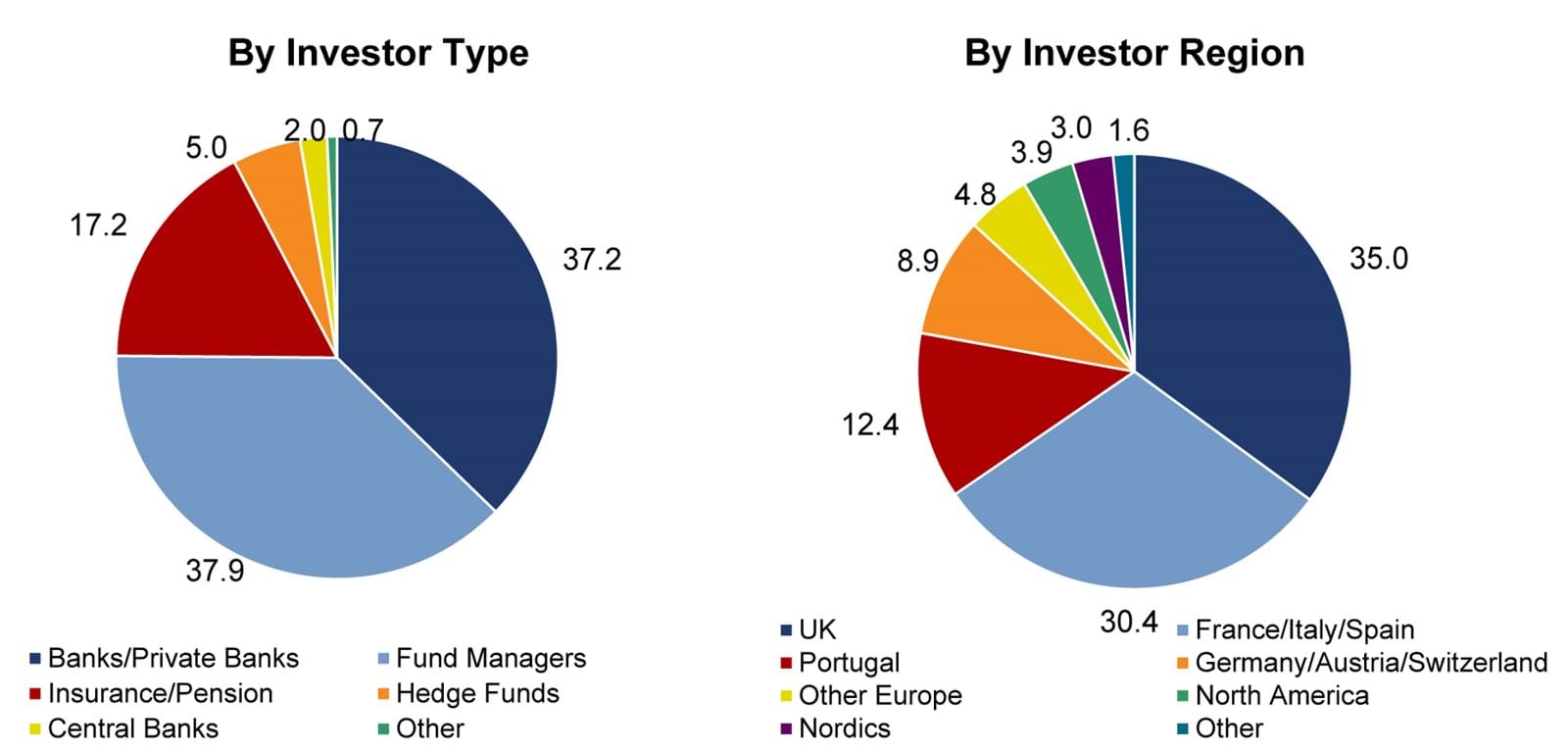

De acordo como IGCP, os bancos ficaram com 37,2% dos títulos emitidos, enquanto as seguradoras e os fundos de pensões compraram 17,2%. Ou seja, estes investidores, considerados de maior qualidade, subscreveram mais de metade das obrigações emitidas ontem.

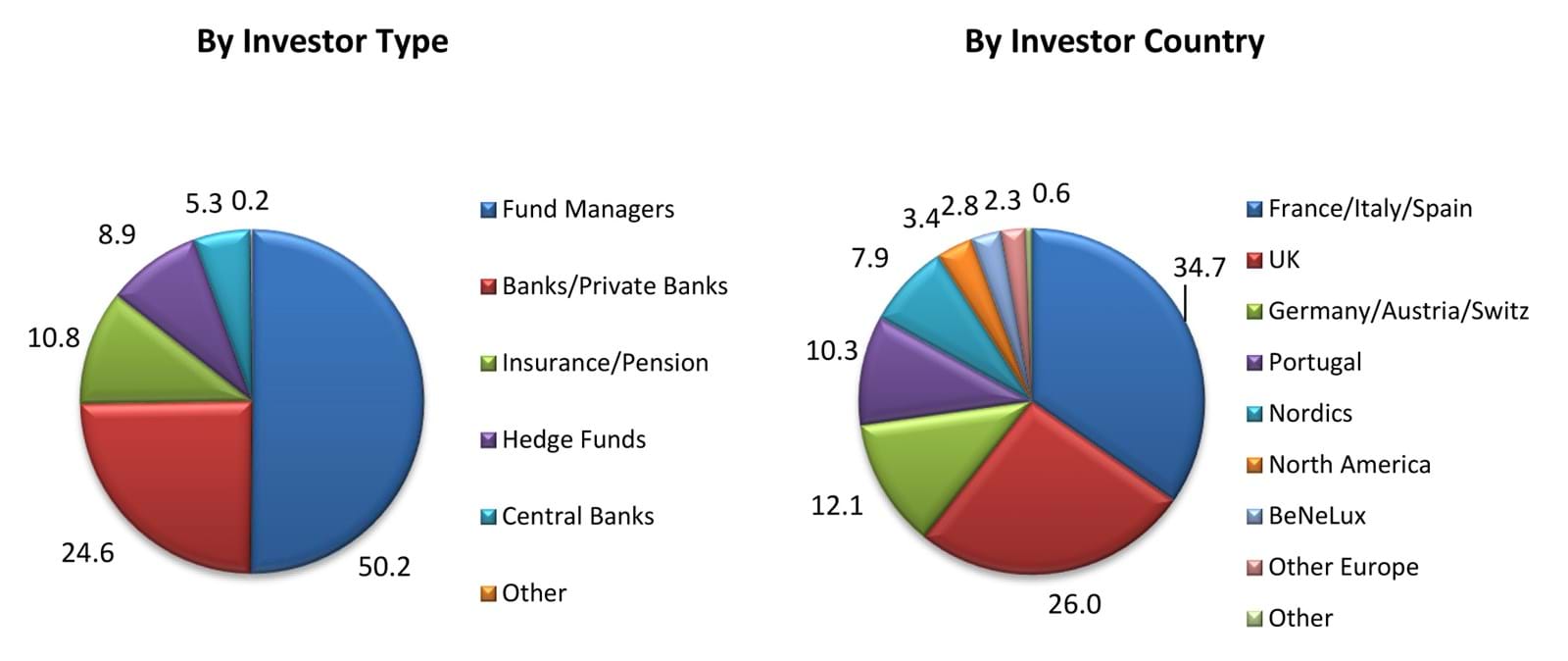

Trata-se de um peso bem superior ao registado no passado. Na emissão sindicada realizada em Janeiro de 2017 os bancos compraram 24,6% e as seguradoras e fundos de pensões 10,8%. Ou seja, pouco mais de um terço do total.

Pelo contrário, as gestoras de activos (classe onde de encontras investidores mais especulativos) ficaram com mais de metade da emissão de 2017 e agora compraram 37,9%.

Esta maior qualidade dos investidores que estão a comprar dívida portuguesa é assumida pelo IGCP no comunicado ontem emitido com os resultados da operação, onde refere que a emissão "beneficiou" com a participação de uma matriz diferente de investidores institucionais.

O facto de o "rating" de Portugal ter saído de "lixo" permite o acesso um leque mais variado de investidores na dívida portuguesa, o que também se tem reflectido na descida do custos de financiamento. A taxa a que o ICGP emitiu ontem a 10 anos é a segunda mais baixa de sempre e no mercado secundário a "yield" das obrigações na mesma maturidade está abaixo de 1,8%, perto de mínimos de 2015.

O IGCP também revelou a distribuição geográfica dos investidores que participaram na emissão de ontem. O instituto liderado Cristina Casalinho destaca a participação "diversificada", com destaque para investidores do Reino Unido, Europa Central, bem como da América do Norte e Escandinávia.

Distribuição na emissãode 2018

Distribuição na emissão de 2017