Notícia

Jerónimo Martins sofre maior queda desde o Brexit após resultados

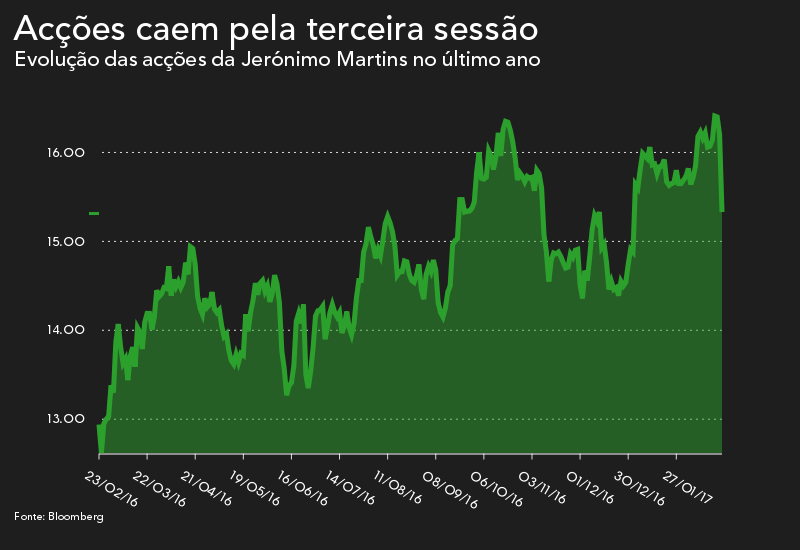

As acções fecharam a sessão a descer mais de 5%, depois de os analistas terem realçado que os resultados de 2016 ficaram abaixo do esperado.

Apesar de terem atingido níveis recorde, os resultados da Jerónimo Martins não foram bem recebidos na bolsa, com as acções a sofrerem a queda mais acentuada desde a vitória do Brexit no referendo de Junho de 2016.

Na terceira sessão em terreno negativo, os títulos fecharam a cair 5,37% para 15,33 euros, o valor mais baixo desde 6 de Janeiro, reagindo aos vários comentários negativos que foram formulados por vários analistas às contas de 2016.

Apesar do desempenho negativo desta quinta-feira, as acções conservam um saldo positivo este ano. Sobem 4,48% em 2017, com a empresa que controla o Pingo Doce a apresentar uma capitalização bolsista de 9.691 milhões de euros.

Além da queda acentuada, a sessão fica também marcada por uma liquidez elevada, já que foram transaccionados 2,15 milhões de acções, bem acima da média diária de seis meses de 800 mil acções.

Resultados abaixo do esperado

Após o fecho da sessão de ontem, a empresa liderada por Pedro Soares dos Santos revelou que os seus lucros cresceram 78% para 593 milhões de euros em 2016, um período em que o EBITDA aumentou 7,8%, para 862 milhões de euros e as vendas subiram 6,5% para 14.622 milhões de euros. Considerando apenas o quarto trimestre do ano, os lucros foram de 93 milhões de euros.

"O resultado líquido ficou 9 milhões de euros abaixo das nossas estimativas no quarto trimestre", nota o BPI numa nota de análise, acrescentando, porém, que os dados conhecidos não deverão ter um impacto significativo nas suas estimativas e avaliação. Os analistas do BPI mantêm a recomendação "neutral" e o preço-alvo de 17 euros.

Também o CaixaBI destaca que "o resultado líquido no quarto trimestre foi inferior em 18,5% à nossa estimativa de 113 milhões de euros", sobretudo devido ao registo de um custo não recorrente de 17 milhões de euros e a um custo com impostos cerca de 6 milhões de euros acima do esperado.

Ainda assim, a unidade de investimento da CGD, refere que os dados relativos às vendas de 2016 "já haviam confirmado o momento positivo ao nível do crescimento de receitas, sobretudo no que se refere à Biedronka (Polónia), o que continua a suportar a melhoria da rentabilidade da empresa". "Deste modo, não se verificaram surpresas relevantes ao nível operacional neste conjunto de resultados, com o EBITDA totalmente alinhado com a nossa estimativa", acrescentam.

Haitong corta preço alvo

Já os analistas do Haitong decidiram cortar o preço-alvo para as acções em 60 cêntimos para 16,20 euros, depois de terem reduzido as suas estimativas para os lucros por acção para o período entre 2017 e 2020 em cerca de 6%. A nova avaliação confere um potencial de subida de 2,4%, tendo em conta a cotação actual.

No entanto, os analistas referem que o EBITDA relativo ao quarto trimestre ficou "em linha com as estimativas".

O Deutsche Bank também avançou com comentários desfavoráveis aos resultados, estimando que o crescimento comparável das vendas tenha atingido o pico e aguardando um crescimento considerável no investimento ("capex") em 2017.

Nota: A notícia não dispensa a consulta da nota de "research" emitida pela casa de investimento, que poderá ser pedida junto da mesma. O Negócios alerta para a possibilidade de existirem conflitos de interesse nalguns bancos de investimento em relação à cotada analisada, como participações no seu capital. Para tomar decisões de investimento deverá consultar a nota de "research" na íntegra e informar-se junto do seu intermediário financeiro.