Notícia

Pagar ou investir, eis a questão

Tem algum dinheiro de parte e não sabe se a melhor opção é abater o crédito ou fazer uma aplicação? Use o simulador da Deco e descubra a melhor solução.

Apesar dos tempos difíceis que se vivem, há sempre a possibilidade de as famílias conseguirem algum dinheiro que não seja necessário ao orçamento mensal, através de uma poupança acumulada, de um prémio ou até de uma herança. Opções para gastar ou aplicar são variadas, como umas férias de sonho ou um investimento.

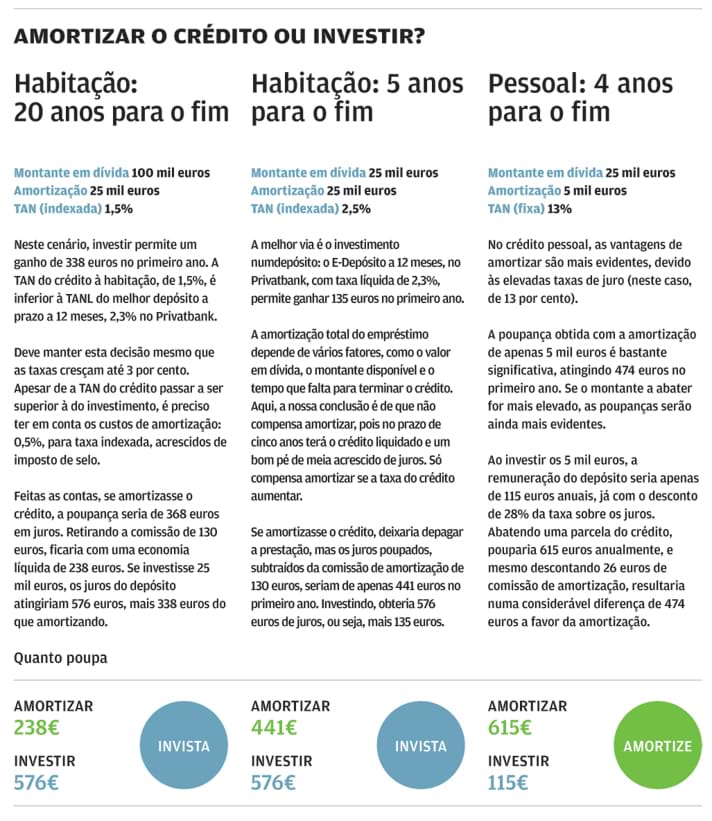

Numa altura em que a maioria dos consumidores se encontra endividada junto da banca, amortizar créditos parece a solução mais óbvia. Mas será sempre o melhor caminho? Entre amortizar e investir, o leitor consegue sempre poupar, seja por via dos juros que deixa de pagar no crédito, seja pelos ganhos ao investir. Claro que na primeira linha de análise deve estar o perfil da família e aquilo que mais valoriza: se a redução dos encargos ao amortizar o crédito à habitação ou pessoal, se a segurança de tempos futuros. Para que tome a melhor decisão, estabelecemos alguns cenários (ver fichas ao lado) que o podem ajudar a perceber as consequências financeiras de cada um dos caminhos, não só nas atuais condições de mercado, mas também perante uma possível evolução das taxas de juro.

Os cálculos demonstram que, no caso do crédito à habitação, e considerando os juros reduzidos atualmente praticados, na maior parte das vezes, não compensa amortizar, sobretudo se o spread for muito baixo, algo comum nos empréstimos contraídos até há cerca de cinco anos. O dinheiro dará mais frutos investido numa aplicação sem risco. Porém, se a Euribor subir, como é expectável a médio prazo, a amortização pode passar a ser a melhor opção. Já no caso do crédito pessoal, é quase sempre preferível amortizar, devido às elevadas taxas de juro aplicadas. Mas convém lembrar que existem vantagens e inconvenientes em ambos os cenários.

Como comparar as taxas

O primeiro conselho é comparar as taxas de juro do crédito e do produto de investimento, anualmente, pois a situação pode mudar em pouco tempo. Ou seja, olhe para a taxa de juro aplicada ao crédito: a TAN (taxa indexante mais o spread). Consulte o extrato bancário ou dirija-se ao banco. Tenha ainda em consideração a taxa da aplicação que pretende fazer: a TANL (taxa de juro anunciada deduzida de 28% sobre os juros). Para melhor compreender esta análise, considere a TAN do crédito como o custo que suporta pelo crédito e a TANL como o ganho obtido pelo investimento. Conhecendo as duas taxas, opte pela amortização se a TAN for superior à TANL, na medida em que a poupança obtida nos juros a pagar pelo empréstimo será superior à remuneração do investimento. Se pertence ao pequeno grupo de famílias que tem um crédito à habitação com taxa fixa, em princípio, não precisa de preocupar-se com a variação das taxas, resultado da subida da Euribor, o que torna a comparação mais fácil. Contudo, deve ter em conta que, neste

caso, a comissão por amortização antecipada é superior: 2%, contra os 0,5% dos créditos de taxa variável.

Para considerar a amortização, parcial ou total do crédito, necessita de munir-se de informação fundamental, como as comissões bancárias cobradas pela operação, a redução dos benefícios fiscais com a dedução dos juros e a diminuição dos encargos fixos mensais. Nestas contas, pode incluir até a hipótese de investir a poupança obtida mensalmente.

Atenção que a redução dos benefícios fiscais só deve ser considerada em casos de amortização total do crédito. Dados os atuais limites da dedução dos juros (296 euros na declaração de IRS deste ano), uma amortização parcial não tem, na prática, grande peso nos benefícios fiscais.

Já no que concerne à possibilidade de investir, a grande vantagem está em criar uma "bolsa de segurança" para a família. Assim, pode precaver possíveis reduções no orçamento familiar que comprometam o pagamento dos créditos, como as decorrentes de uma situação de desemprego. Admitindo uma subida do valor da Euribor, poderá, mais tarde, amortizar o crédito com o montante poupado.

Ganhos e poupanças

Se tiver um crédito à habitação com taxa variável e spread baixo (atualmente, até 2,5%), aconselhamos o investimento do dinheiro numa aplicação sem risco, capitalizando os juros para aumentar o rendimento. Na hipótese de ser detentor de um crédito à habitação de taxa fixa, compare taxas e a comissão cobrada por amortização antecipada. Por fim, no caso do crédito pessoal, a amortização constitui quase sempre a melhor alternativa.

Este artigo foi redigido ao abrigo do novo acordo ortográfico.