Notícia

Onde investir em 2017: 11 ações para rechear o seu bolo

A bolsa pode ser uma boa fonte de rendimento, mas exige seletividade na hora de escolher os títulos a adquirir. A PROTESTE INVESTE selecionou as melhores empresas para constituir uma carteira de ações e engordar o seu património.

17 de Janeiro de 2017 às 09:55

Quem investiu em bolsa após a crise financeira de 2008/09 é como se lhe tivesse calhado o brinde do bolo-rei. O índice de ações mundiais MSCI World praticamente duplicou (+98,2% em euros) desde o final de 2009 até ao final de novembro de 2016. Na base desta recuperação tem estado uma conjuntura favorável de baixas taxas de juro dos dois lados do Atlântico e intervenções dos principais bancos centrais mundiais, nomeadamente através da compra de ativos nos mercados financeiros, suportando assim os preços.

Mas a subida tem sido desigual. Nos Estados Unidos, os principais índices têm fixado sucessivos máximos históricos, com o S&P 500 a ganhar 166,7% (em euros) neste período de quase sete anos. Na Europa, o cenário é diferente e o Stoxx Europe 600 subiu "apenas" 34,7%. Aliás, em 2016 a maioria das bolsas europeias está em terreno negativo, interrompendo assim o movimento de recuperação dos últimos anos. No caso da bolsa nacional calhou-nos a fava com o índice PSI-20 a perder 47,4% desde o final de 2009 e a acumular perdas de 16,2% em 2016 (até ao final de novembro).

Assim, os títulos que recomendámos para investir em 2016 tiveram um desempenho de -7,8% (variações em euros, excluindo custos de bolsa e pressupondo o reinvestimento dos dividendos recebidos) nos primeiros onze meses do ano, um valor bastante melhor do que o desempenho da bolsa de Lisboa, mas ligeiramente inferior à queda de 6,5% do índice europeu Stoxx Europe 600. Além do mau desempenho das bolsas europeias, a desvalorização da libra esterlina face ao euro, na sequência do Brexit, também contribuiu para este registo negativo. Contudo, é preciso recordar que os conselhos de investimento em ações da PROTESTE INVESTE são sempre feitos numa ótica de longo prazo (no mínimo cinco anos), já que a evolução das bolsas a curto prazo é muito mais imprevisível.

Subida dos juros à vista

Mas tal como relatou o Evangelho de Mateus no nascimento de Jesus que a estrela de Belém guiou os Reis Magos até Jerusalém, será que este ano a profecia da estrela iluminará os mercados acionistas para investir em 2017? Pelo menos a luz ao fundo do túnel já brilhou. O ano de 2016 ficará marcado pela decisão do Reino Unido de sair da União Europeia, a qual teve um impacto negativo nas bolsas e fez reacender alguns receios em relação às dívidas soberanas dos países europeus mais periféricos, como Portugal. Por outro lado, a vitória de Donald Trump, apesar do receio inicial, acabou por ser bem recebida pelos mercados devido à expectativa de que adote medidas de fomento do crescimento económico.

Perante esta conjuntura, 2017 deverá ser um ano desafiante para os investidores. Se é verdade que o Fundo Monetário Internacional prevê uma ligeira aceleração do crescimento económico mundial (previsão de 3,1% em 2016 e de 3,4% em 2017), não é menos verdade que a esperada subida das taxas de juro nos Estados Unidos e a possível redução dos programas de compra de ativos de alguns bancos centrais poderão pressionar os mercados acionistas, apesar de o Banco Central Europeu ter alargado a vigência do seu programa até dezembro de 2017.

Ainda assim, dado que a maioria das bolsas está corretamente avaliada e que a subida das taxas de juro também penaliza o investimento noutros ativos, nomeadamente em obrigações, é de esperar que os investidores continuem a investir em ações, embora de forma prudente e seletiva, quanto mais não seja por falta de alternativas mais interessantes.

As ações do nosso bolo

Das 40 ações com conselho de compra que a PROTESTE INVESTE acompanha atualmente, selecionámos 11 para quem quiser criar uma carteira de títulos. Todas elas estão incluídas na nossa carteira de ações recomendada, que pode ser acompanhada em deco.proteste.pt/investe/carteira-acoes.

Segundo o modelo de avaliação de ações da PROTESTE INVESTE, que assenta num conjunto de critérios científicos como os rácios cotação/lucro, cotação/cash flow, cotação/valor contabilístico e rendimento esperado relativamente ao risco, as 11 empresas estão baratas e apenas a Telefônica Brasil tem um risco superior a 3, numa escala de 1 a 5, mas que se justifica no sentido de haver alguma representatividade dos mercados emergentes.

Convém realçar também que as escolhas são feitas para um horizonte temporal de longo prazo e não apenas para 2017 e que a diversificação por vários mercados e setores de atividade é indispensável. As bolsas americanas são as mais representadas, mas as escolhas abrangem seis mercados diferentes, embora a Telefônica Brasil seja acompanhada na bolsa de Nova Iorque, porque é mais fácil do que no seu mercado de origem.

A nível setorial, também estão representados seis setores de atividade, desde os mais defensivos, como as telecomunicações (Vodafone e Telefônica Brasil) e a energia (REN, EDP e Enagas), aos que têm maior volatilidade mas também maior potencial de valorização, como as tecnológicas (Intel e Cisco Systems), petrolíferas (Chevron) e financeiras (Axa). Incluímos também a General Electric e os CTT, que operam em vários setores de atividade. As cotações são de 30 de novembro de 2016.

Outro aspeto que caracteriza as empresas escolhidas é a distribuição de bons dividendos, que podem ser um fator importante na rentabilidade global da carteira, sobretudo em períodos bolsistas mais conturbados.

O rendimento médio do dividendo bruto previsto para 2017 destas 11 empresas é de 5,3%, um valor muito significativo.

Adira ao nosso protocolo

Se quer obter um rendimento mais elevado para as suas poupanças investindo em ações, mas não tem conhecimentos técnicos nem disponibilidade para acompanhar de perto os mercados bolsistas, adira ao protocolo que a PROTESTE INVESTE estabeleceu com o Banco Carregosa. Dessa forma, conseguirá replicar com exatidão e sem esforço a nossa carteira de ações, que teve um rendimento médio anual de 7,6% desde o início de 2011. A título exemplificativo, e apesar de 2016 estar a ser um ano negativo para muitas bolsas, sobretudo na Europa, por cada 10.000 investidos nessa altura teria agora 15.454 euros.

Além do bom rendimento obtido, com a subscrição deste protocolo não tem de se preocupar com os títulos que deve comprar e vender nem com a realização das ordens de bolsa. A gestão da carteira é feita pela PROTESTE INVESTE, com base nos seus conselhos de investimento em ações, e o Banco Carregosa assegura a execução automática das ordens de compra e venda dos títulos.

Por fim, com este serviço beneficia de custos de transação em bolsa mais baixos, já que é aplicado o preçário especial do protocolo de corretagem online DECO/GoBulling, com uma redução de 50% dos valores mínimos. Este é o preçário mais barato, entre os intermediários financeiros registados em Portugal, para a grande maioria dos perfis de investimento. De facto, como para investir em ações é preciso suportar diversos encargos (comissão de transação, taxa de bolsa, guarda de títulos…) que variam bastante consoante o intermediário, a sua escolha é importante e pode permitir poupar centenas de euros por ano.

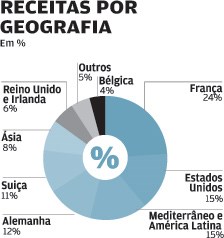

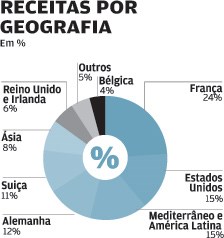

AXA

AXA

Bolsa Paris

Setor Seguros

Cotação 22,23 EUR

Risco 3

A Axa é uma das maiores seguradoras mundiais, presente sobretudo no ramo vida, mas também no ramo não-vida. Num contexto difícil de baixas taxas de juro, o grupo continua interessado em fazer pequenas aquisições e crescer nos países emergentes, mas descarta grandes aquisições. Prefere focar-se no controlo dos custos e reforço nos produtos de maior valor acrescentado para atingir as metas de crescimento e rentabilidade.

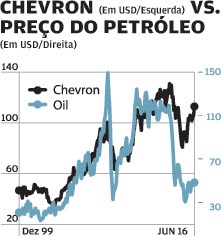

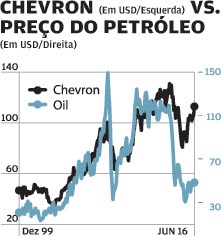

CHEVRON

CHEVRON

Bolsa Nova Iorque

Setor Petrolífero

Cotação 111,56 USD

Risco 2

A Chevron é uma petrolífera americana que opera em toda a cadeia do setor, mas sobretudo na Exploração & Produção. Face à conjuntura do setor e após um período de forte investimento, o grupo tem feito desinvestimentos sobretudo na Refinação & Distribuição e aposta na redução de custos para estabilizar/reduzir a dívida e aumentar, ou pelo menos manter, o dividendo. A ação tem um risco inferior à média e beneficiará da eventual subida do preço do petróleo.

CISCO SYSTEMS

CISCO SYSTEMS

Bolsa Nasdaq

Setor Tecnologia

Cotação 29,82 USD

Risco 2

A Cisco fabrica equipamentos de redes para empresas e internet, tendo mais de 60% do mercado mundial. Após uma restruturação, o grupo aposta no software e serviços mais rentáveis em detrimento dos equipamentos e é mais prudente nos investimentos. Apesar do enfraquecimento da procura, a Cisco deverá manter uma boa rentabilidade graças aos esforços de redução de custos. Sólida financeiramente, a empresa tem aumentado sucessivamente o dividendo.

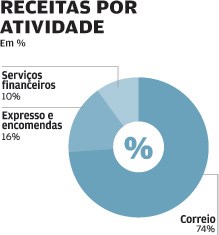

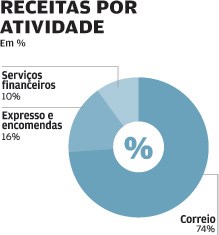

CTT

CTT

Bolsa Lisboa

Setor Serviços diversos

Cotação 5,88 EUR

Risco 2

A empresa é a líder histórica do setor postal em Portugal. Para combater o declínio estrutural do tráfego, o grupo aposta nos serviços financeiros, tendo criado em março o Banco CTT. Contudo, dado o atual mau momento da banca, este lançamento penalizou a cotação e os resultados, como é normal no início de um novo negócio. Aproveite a correção da cotação para comprar este título que apresenta uma forte solidez financeira e distribui elevados dividendos.

EDP

EDP

Bolsa Lisboa

Setor Energia e serviços públicos

Cotação 2,73 EUR

Risco 3

A EDP é uma das maiores empresas ibéricas de energia, sendo líder em Portugal. O grupo tem ainda uma presença relevante no Brasil e EUA. A empresa combina um perfil de risco baixo, devido ao caráter regulado da sua atividade e à baixa exposição às flutuações de mercado do preço da energia, com um bom potencial de crescimento nas energias renováveis. Apesar de ter uma dívida um pouco alta, o grupo gera uma boa liquidez e distribui um dividendo atrativo.

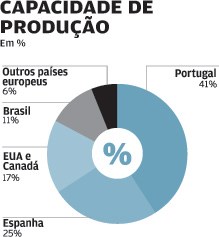

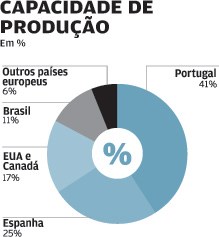

ENAGAS

ENAGAS

Bolsa Madrid

Setor Energia e serviços públicos

Cotação 23,25 EUR

Risco 2

A espanhola Enagas transporta, armazena e gaseifica gás natural e é o gestor técnico do sistema de transporte de gás em Espanha. Tem ainda uma presença cada vez maior no exterior (México, Chile e Peru), onde beneficia de boas perspetivas de crescimento. A atividade é muito regulada, pelo que os resultados são estáveis, o que permite pagar bons dividendos. É uma empresa sólida, mas o crescimento do lucro é modesto.

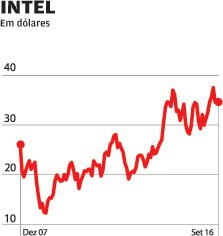

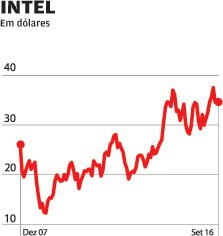

INTEL

INTEL

Bolsa Nasdaq

Setor Tecnologia

Cotação 34,70 USD

Risco 3

A Intel é líder mundial no fabrico de semicondutores e equipa 80% dos computadores mundiais com os seus microprocessadores. Embora opere num setor cíclico e do declínio do seu negócio tradicional (microprocessadores para PC), o grupo mantém boas perspetivas devido ao crescimento de outros segmentos, em especial os processadores para servidores. A Intel beneficia ainda da sua liderança tecnológica, elevada rentabilidade e solidez financeira.

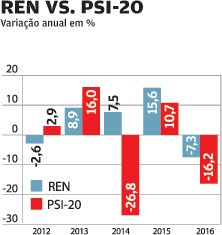

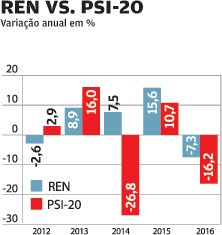

REN

REN

Bolsa Lisboa

Setor Energia e serviços públicos

Cotação 2,58 EUR

Risco 2

A REN, que gere a rede de transporte e armazenamento de gás e eletricidade em Portugal, é um título que tem um risco inferior à média devido ao caráter fortemente regulado da sua atividade. Este fator confere maior previsibilidade e regularidade aos resultados, o que permite ao grupo distribuir dividendos elevados. Em bolsa, a volatilidade da ação também é muito inferior à média da bolsa nacional, sendo por isso considerado um título refúgio.

TELEFÔNICA BRASIL

TELEFÔNICA BRASIL

Bolsa Nova Iorque

Setor Telecomunicações

Cotação 13,05 USD

Risco 4

A Telefônica Brasil é a filial brasileira da Telefónica, que resultou da fusão entre o operador fixo Telesp e o operador móvel Vivo. Apesar do atual mau clima económico e político do país, a empresa tem crescido e pode aproveitar a difícil situação da concorrente Oi para reforçar o seu domínio no mercado, já que tem uma situação financeira confortável. As perspetivas a longo prazo são positivas e o grupo distribui bons dividendos.

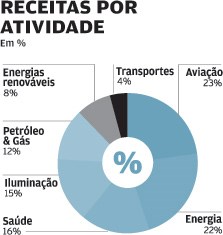

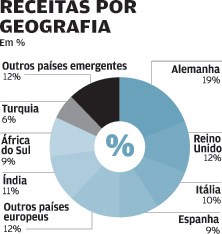

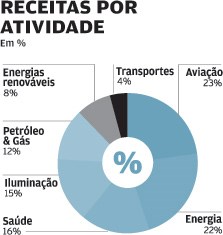

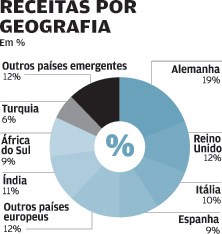

GENERAL ELECTRIC

GENERAL ELECTRIC

Bolsa Nova Iorque

Setor Industriais e serviços diversos

Cotação 30,76 USD

Risco 3

A GE é um conglomerado ativo em diversos setores industriais (aeronáutica, energia, transportes e saúde). Após vender a maioria das atividades financeiras, o foco está na melhoria da rentabilidade na indústria, onde não é de excluir que continue a fazer aquisições, aproveitando a sua solidez financeira. O grupo tem resistido bem à fraca conjuntura económica atual e, no futuro, beneficiará da restruturação efetuada.

VODAFONE

VODAFONE

Bolsa Londres

Setor Telecomunicações

Cotação 193,90 pence

Risco 3

A Vodafone é uma operadora britânica, presente na Europa, EUA e Ásia. Especialista em comunicações móveis, a empresa comprou diversos operadores em vários países para reforçar a sua oferta combinada (móvel, fixo, internet e TV), o que estimulará o crescimento e os resultados do grupo, que distribui um bom dividendo. Face às menores necessidades de investimento, o grupo deverá também reduzir rapidamente a dívida.

Mas a subida tem sido desigual. Nos Estados Unidos, os principais índices têm fixado sucessivos máximos históricos, com o S&P 500 a ganhar 166,7% (em euros) neste período de quase sete anos. Na Europa, o cenário é diferente e o Stoxx Europe 600 subiu "apenas" 34,7%. Aliás, em 2016 a maioria das bolsas europeias está em terreno negativo, interrompendo assim o movimento de recuperação dos últimos anos. No caso da bolsa nacional calhou-nos a fava com o índice PSI-20 a perder 47,4% desde o final de 2009 e a acumular perdas de 16,2% em 2016 (até ao final de novembro).

Subida dos juros à vista

Mas tal como relatou o Evangelho de Mateus no nascimento de Jesus que a estrela de Belém guiou os Reis Magos até Jerusalém, será que este ano a profecia da estrela iluminará os mercados acionistas para investir em 2017? Pelo menos a luz ao fundo do túnel já brilhou. O ano de 2016 ficará marcado pela decisão do Reino Unido de sair da União Europeia, a qual teve um impacto negativo nas bolsas e fez reacender alguns receios em relação às dívidas soberanas dos países europeus mais periféricos, como Portugal. Por outro lado, a vitória de Donald Trump, apesar do receio inicial, acabou por ser bem recebida pelos mercados devido à expectativa de que adote medidas de fomento do crescimento económico.

Perante esta conjuntura, 2017 deverá ser um ano desafiante para os investidores. Se é verdade que o Fundo Monetário Internacional prevê uma ligeira aceleração do crescimento económico mundial (previsão de 3,1% em 2016 e de 3,4% em 2017), não é menos verdade que a esperada subida das taxas de juro nos Estados Unidos e a possível redução dos programas de compra de ativos de alguns bancos centrais poderão pressionar os mercados acionistas, apesar de o Banco Central Europeu ter alargado a vigência do seu programa até dezembro de 2017.

Ainda assim, dado que a maioria das bolsas está corretamente avaliada e que a subida das taxas de juro também penaliza o investimento noutros ativos, nomeadamente em obrigações, é de esperar que os investidores continuem a investir em ações, embora de forma prudente e seletiva, quanto mais não seja por falta de alternativas mais interessantes.

As ações do nosso bolo

Das 40 ações com conselho de compra que a PROTESTE INVESTE acompanha atualmente, selecionámos 11 para quem quiser criar uma carteira de títulos. Todas elas estão incluídas na nossa carteira de ações recomendada, que pode ser acompanhada em deco.proteste.pt/investe/carteira-acoes.

Segundo o modelo de avaliação de ações da PROTESTE INVESTE, que assenta num conjunto de critérios científicos como os rácios cotação/lucro, cotação/cash flow, cotação/valor contabilístico e rendimento esperado relativamente ao risco, as 11 empresas estão baratas e apenas a Telefônica Brasil tem um risco superior a 3, numa escala de 1 a 5, mas que se justifica no sentido de haver alguma representatividade dos mercados emergentes.

Convém realçar também que as escolhas são feitas para um horizonte temporal de longo prazo e não apenas para 2017 e que a diversificação por vários mercados e setores de atividade é indispensável. As bolsas americanas são as mais representadas, mas as escolhas abrangem seis mercados diferentes, embora a Telefônica Brasil seja acompanhada na bolsa de Nova Iorque, porque é mais fácil do que no seu mercado de origem.

A nível setorial, também estão representados seis setores de atividade, desde os mais defensivos, como as telecomunicações (Vodafone e Telefônica Brasil) e a energia (REN, EDP e Enagas), aos que têm maior volatilidade mas também maior potencial de valorização, como as tecnológicas (Intel e Cisco Systems), petrolíferas (Chevron) e financeiras (Axa). Incluímos também a General Electric e os CTT, que operam em vários setores de atividade. As cotações são de 30 de novembro de 2016.

Outro aspeto que caracteriza as empresas escolhidas é a distribuição de bons dividendos, que podem ser um fator importante na rentabilidade global da carteira, sobretudo em períodos bolsistas mais conturbados.

O rendimento médio do dividendo bruto previsto para 2017 destas 11 empresas é de 5,3%, um valor muito significativo.

Adira ao nosso protocolo

Se quer obter um rendimento mais elevado para as suas poupanças investindo em ações, mas não tem conhecimentos técnicos nem disponibilidade para acompanhar de perto os mercados bolsistas, adira ao protocolo que a PROTESTE INVESTE estabeleceu com o Banco Carregosa. Dessa forma, conseguirá replicar com exatidão e sem esforço a nossa carteira de ações, que teve um rendimento médio anual de 7,6% desde o início de 2011. A título exemplificativo, e apesar de 2016 estar a ser um ano negativo para muitas bolsas, sobretudo na Europa, por cada 10.000 investidos nessa altura teria agora 15.454 euros.

Além do bom rendimento obtido, com a subscrição deste protocolo não tem de se preocupar com os títulos que deve comprar e vender nem com a realização das ordens de bolsa. A gestão da carteira é feita pela PROTESTE INVESTE, com base nos seus conselhos de investimento em ações, e o Banco Carregosa assegura a execução automática das ordens de compra e venda dos títulos.

Por fim, com este serviço beneficia de custos de transação em bolsa mais baixos, já que é aplicado o preçário especial do protocolo de corretagem online DECO/GoBulling, com uma redução de 50% dos valores mínimos. Este é o preçário mais barato, entre os intermediários financeiros registados em Portugal, para a grande maioria dos perfis de investimento. De facto, como para investir em ações é preciso suportar diversos encargos (comissão de transação, taxa de bolsa, guarda de títulos…) que variam bastante consoante o intermediário, a sua escolha é importante e pode permitir poupar centenas de euros por ano.

AXA

AXABolsa Paris

Setor Seguros

Cotação 22,23 EUR

Risco 3

A Axa é uma das maiores seguradoras mundiais, presente sobretudo no ramo vida, mas também no ramo não-vida. Num contexto difícil de baixas taxas de juro, o grupo continua interessado em fazer pequenas aquisições e crescer nos países emergentes, mas descarta grandes aquisições. Prefere focar-se no controlo dos custos e reforço nos produtos de maior valor acrescentado para atingir as metas de crescimento e rentabilidade.

CHEVRON

CHEVRONBolsa Nova Iorque

Setor Petrolífero

Cotação 111,56 USD

Risco 2

A Chevron é uma petrolífera americana que opera em toda a cadeia do setor, mas sobretudo na Exploração & Produção. Face à conjuntura do setor e após um período de forte investimento, o grupo tem feito desinvestimentos sobretudo na Refinação & Distribuição e aposta na redução de custos para estabilizar/reduzir a dívida e aumentar, ou pelo menos manter, o dividendo. A ação tem um risco inferior à média e beneficiará da eventual subida do preço do petróleo.

CISCO SYSTEMS

CISCO SYSTEMSBolsa Nasdaq

Setor Tecnologia

Cotação 29,82 USD

Risco 2

A Cisco fabrica equipamentos de redes para empresas e internet, tendo mais de 60% do mercado mundial. Após uma restruturação, o grupo aposta no software e serviços mais rentáveis em detrimento dos equipamentos e é mais prudente nos investimentos. Apesar do enfraquecimento da procura, a Cisco deverá manter uma boa rentabilidade graças aos esforços de redução de custos. Sólida financeiramente, a empresa tem aumentado sucessivamente o dividendo.

CTT

CTTBolsa Lisboa

Setor Serviços diversos

Cotação 5,88 EUR

Risco 2

A empresa é a líder histórica do setor postal em Portugal. Para combater o declínio estrutural do tráfego, o grupo aposta nos serviços financeiros, tendo criado em março o Banco CTT. Contudo, dado o atual mau momento da banca, este lançamento penalizou a cotação e os resultados, como é normal no início de um novo negócio. Aproveite a correção da cotação para comprar este título que apresenta uma forte solidez financeira e distribui elevados dividendos.

EDP

EDPBolsa Lisboa

Setor Energia e serviços públicos

Cotação 2,73 EUR

Risco 3

A EDP é uma das maiores empresas ibéricas de energia, sendo líder em Portugal. O grupo tem ainda uma presença relevante no Brasil e EUA. A empresa combina um perfil de risco baixo, devido ao caráter regulado da sua atividade e à baixa exposição às flutuações de mercado do preço da energia, com um bom potencial de crescimento nas energias renováveis. Apesar de ter uma dívida um pouco alta, o grupo gera uma boa liquidez e distribui um dividendo atrativo.

ENAGAS

ENAGASBolsa Madrid

Setor Energia e serviços públicos

Cotação 23,25 EUR

Risco 2

A espanhola Enagas transporta, armazena e gaseifica gás natural e é o gestor técnico do sistema de transporte de gás em Espanha. Tem ainda uma presença cada vez maior no exterior (México, Chile e Peru), onde beneficia de boas perspetivas de crescimento. A atividade é muito regulada, pelo que os resultados são estáveis, o que permite pagar bons dividendos. É uma empresa sólida, mas o crescimento do lucro é modesto.

INTEL

INTELBolsa Nasdaq

Setor Tecnologia

Cotação 34,70 USD

Risco 3

A Intel é líder mundial no fabrico de semicondutores e equipa 80% dos computadores mundiais com os seus microprocessadores. Embora opere num setor cíclico e do declínio do seu negócio tradicional (microprocessadores para PC), o grupo mantém boas perspetivas devido ao crescimento de outros segmentos, em especial os processadores para servidores. A Intel beneficia ainda da sua liderança tecnológica, elevada rentabilidade e solidez financeira.

REN

REN Bolsa Lisboa

Setor Energia e serviços públicos

Cotação 2,58 EUR

Risco 2

A REN, que gere a rede de transporte e armazenamento de gás e eletricidade em Portugal, é um título que tem um risco inferior à média devido ao caráter fortemente regulado da sua atividade. Este fator confere maior previsibilidade e regularidade aos resultados, o que permite ao grupo distribuir dividendos elevados. Em bolsa, a volatilidade da ação também é muito inferior à média da bolsa nacional, sendo por isso considerado um título refúgio.

TELEFÔNICA BRASIL

TELEFÔNICA BRASILBolsa Nova Iorque

Setor Telecomunicações

Cotação 13,05 USD

Risco 4

A Telefônica Brasil é a filial brasileira da Telefónica, que resultou da fusão entre o operador fixo Telesp e o operador móvel Vivo. Apesar do atual mau clima económico e político do país, a empresa tem crescido e pode aproveitar a difícil situação da concorrente Oi para reforçar o seu domínio no mercado, já que tem uma situação financeira confortável. As perspetivas a longo prazo são positivas e o grupo distribui bons dividendos.

GENERAL ELECTRIC

GENERAL ELECTRIC Bolsa Nova Iorque

Setor Industriais e serviços diversos

Cotação 30,76 USD

Risco 3

A GE é um conglomerado ativo em diversos setores industriais (aeronáutica, energia, transportes e saúde). Após vender a maioria das atividades financeiras, o foco está na melhoria da rentabilidade na indústria, onde não é de excluir que continue a fazer aquisições, aproveitando a sua solidez financeira. O grupo tem resistido bem à fraca conjuntura económica atual e, no futuro, beneficiará da restruturação efetuada.

VODAFONE

VODAFONEBolsa Londres

Setor Telecomunicações

Cotação 193,90 pence

Risco 3

A Vodafone é uma operadora britânica, presente na Europa, EUA e Ásia. Especialista em comunicações móveis, a empresa comprou diversos operadores em vários países para reforçar a sua oferta combinada (móvel, fixo, internet e TV), o que estimulará o crescimento e os resultados do grupo, que distribui um bom dividendo. Face às menores necessidades de investimento, o grupo deverá também reduzir rapidamente a dívida.