Notícia

Imobiliário: navegar à bolina

Os últimos anos foram propícios para o setor, mas a paragem da economia pode afetar as rendas recebidas pelos fundos imobiliários. Por agora, desaconselhamos a compra.

Comprado com bom senso, pago integralmente e gerido com cuidado razoável, o investimento em imobiliário é o mais seguro do mundo", disse uma vez o presidente norte-americano Franklin D. Roosevelt.

A longo prazo, o investimento em imobiliário tem revelado valer a pena, ainda que apresente mais risco do que o mercado obrigacionista da dívida pública. Há, porém, muitas formas de investir no setor. Os fundos de investimento imobiliário abertos, recentemente denominados organismos de investimento imobiliário, são uma delas.

Permitem investir de forma direta numa carteira diversificada, em que o mercado residencial representa apenas uma pequena parte. Na sua composição tem, principalmente, ativos dedicados ao retalho, comércio, serviços, escritórios, setor logístico, indústria e hotelaria.

Desde 1 de maio, passaram a reger-se pelo regime geral dos organismos de investimento coletivo, ficando sob a supervisão da Comissão do Mercado de Valores Mobiliários (CMVM).

Desempenho no ano passado

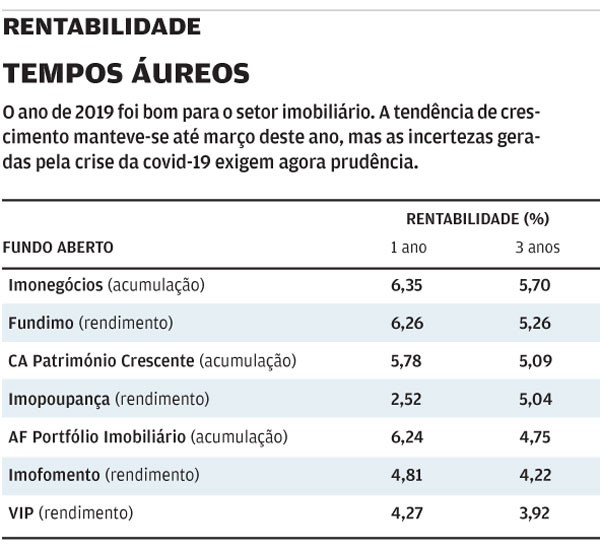

O ano de 2019 foi bom para o setor imobiliário em geral, motivado pelo crescimento económico e do turismo, bem como pelo facto de Portugal se ter tornado um país atrativo para a instalação de muitas empresas. Todos estes fatores contribuíram para a rentabilidade dos fundos imobiliários. Esta tendência manteve-se até ao final de março.

De acordo com a Associação Portuguesa de Fundos de Investimento, Pensões e Patrimónios (APFIPP), o seu índice imobiliário de fundos abertos, composto por nove fundos, registou uma taxa de crescimento de 4,43%, em 2019, e de 3,9% anualizados nos últimos três anos.

Neste artigo, olhamos apenas para o comportamento dos fundos em relação aos quais temos o conselho de manter. Neste momento, são sete (ver tabela).

Relembramos que, no final de março, alterámos o conselho de compra dos fundos CA Património Crescente e Imopoupança para manter. Com exceção do Imopoupança, gerido pela Fundiestamo, que tem quase sempre garantida a ocupação a 100% devido à sua política de investimento, estes fundos tiveram, para a totalidade dos imóveis arrendados e não ?arrendados, uma taxa de ocupação superior a 80 por cento. O Fundimo teve uma ocupação média de 94%, o CA Património Crescente de 93% e o Imofomento de 92 por cento.

A melhoria deste indicador, tão importante para cativar participantes, distribuir dividendos no caso dos fundos de rendimento, e realizar novas aquisições, tem sido uma tendência ao longo dos últimos trimestres.

É também importante perceber que a valorização das unidades de participação é calculada através do rácio entre o valor líquido do fundo (valor dos ativos deduzido de encargos e comissões) e o número de unidades de participação.

Ou seja, quanto maior o valor do fundo, melhor tende a ser a sua rentabilidade.

Se o valor líquido do fundo se mantiver estável e o número de unidades de participação em circulação aumentar, pior.

Investimento seguro?

Questiona-se muitas vezes se o setor imobiliário é um ativo de refúgio. Ao analisarmos esta categoria de fundos de investimento para um prazo mais longo, a 10 anos, verificamos que a rentabilidade média anual do índice dos fundos abertos foi de 0,49% (até 31 de março), o que é pouco.

No mesmo período, a nossa carteira equilibrada registou uma rentabilidade de 4,8%, em média, ao ano. Ainda assim, apesar de os encargos de subscrição elevados que, por vezes, os caracterizam, podemos concluir, com base nestes valores e tendo em conta a baixa volatilidade, que estes ativos devem fazer parte de uma carteira diversificada numa estratégia de investimento a longo prazo.

Contudo, face à situação atual de crise, o risco de desvalorização dos ativos e o incumprimento dos arrendatários não são de descartar. O facto de não permitirem resgates imediatos joga, no entanto, a seu favor. Permite aos fundos, por via desta antecedência dos pedidos de resgate, acautelar situações mais complicadas ao nível de liquidez. A título de exemplo, as unidades de participação da classe C do fundo Imopoupança apenas podem ser resgatadas em dezembro mediante um pré-aviso de 12 meses.

Ainda que o investimento nestes fundos deva ser visto numa perspetiva de longo prazo (superior a 5 anos) e não de poupança, esta restrição é um fator negativo, para um investidor que exija o mínimo de liquidez. As regras mudaram há dois anos para os investidores não profissionais, mas a maioria das gestoras optou por não as adotar, continuando a usar as janelas de resgate maiores, de seis e 12 meses, em vez de dois, o que nos levou a solicitar a intervenção do Ministério das Finanças no sentido de alterar a lei.

O que esperar no futuro

Apesar de todas as diferenças entre a crise de 2008 e a atual, e de termos já mostrado que, numa década, a rentabilidade média do índice da APFIPP foi positiva (+0,49%), é interessante ver de que forma o conjunto destes sete fundos se comportou nos últimos anos.

A rentabilidade média foi de 2,19 por cento. Podemos observar no gráfico que apenas em 2013 foi negativa (-1,48%). Podemos também concluir sobre a importância de perspetivar o investimento em imobiliário como um investimento de longo prazo e, de preferência, com alguma diversificação.

Vivemos hoje num limbo entre o desempenho do passado e a mudança de paradigma de que se fala para alguns setores. Quanto tempo demorarão o turismo e a hotelaria a recuperar? O alojamento local está definitivamente condenado? Foi desta que o comércio online se conseguiu afirmar e ganhar destaque no consumo do dia-a-dia? Se assim for, o setor logístico será um claro vencedor, mas o do comércio não.

Como ficará a questão do teletrabalho e do "coworking" que já estavam a ganhar expressão? Se estes dois métodos de trabalho forem adotados, haverá certamente mais espaços de escritórios disponíveis, o que pode levar à queda de preços e das rendas praticadas.

Enquanto esta mudança de paradigma ganha identidade, permanece alguma incerteza sobre a medida exata em que estes setores afetarão os fundos que neles investem. Por um lado, é expectável que fundos com maior volume de liquidez, maior maturidade e qualidade dos seus contratos estejam mais bem preparados. Uma duração de contratos mais longa traz, sem que existam incumprimentos, uma estabilidade ao fluxo de caixa.

Por outro lado, a liquidez permite ir às compras, caso surjam oportunidades no mercado.

Finalmente, há outra incógnita grande que é a liquidez disponível no mercado internacional. Segundo a informação disponível nos relatórios de final de ano, os investidores nacionais representam apenas 12% do total de investimento realizado em 2019. Ou seja, o peso do interesse do investimento estrangeiro é significativo, mas impossível de antever no futuro. Espera-se que haja uma significativa quebra da procura e os preços podem descer.

Mas se o índice de infetados pela covid-19 e a taxa de mortalidade, em Portugal, forem reduzidos, por comparação a outras geografias, é possível que estes investidores continuem a ver-nos como um país com vantagens para investir.

Porém, é ainda uma incógnita. Em conclusão, tendo em conta todas as incertezas que pairam sobre o setor, e as perspetivas do FMI para Portugal em 2020 - queda de 8% do PIB e taxa de desemprego de 13,9% -, o cenário não é de todo positivo.

Esta paragem da economia já está a ter impacto nas rendas recebidas pelos fundos.

Também a queda de rendimento dos particulares e as falências de empresas levarão a um quebra do consumo, que afetará espaços comerciais.

Por consequência, pode conduzir à descida da taxa de ocupação, o que, a prazo, aumentará o número de imóveis disponíveis no mercado, levando à queda de preços em alguns ramos do setor.

Perante esta nebulosidade, o nosso conselho é de prudência. Atualmente não temos qualquer conselho de compra para esta categoria de fundos abertos.

Acompanhe as recomendações em www.deco.proteste.pt/investe/investimentos/imobiliario.

O regime geral dos organismos de investimento coletivo prevê que os investidores não-profissionais possam resgatar as unidades de participação com um limite mínimo de dois meses entre si. Ou seja, não precisariam de esperar pelo intervalo mínimo de seis meses e máximo de 12 entre cada período de resgate estabelecido para os profissionais.

Contudo, numa análise aos vários prospetos, regulamentos de gestão e fichas de informação destinadas aos investidores, constatámos que, decorridos quase dois anos desde a alteração do regime, esta medida não é adotada pela grande maioria das gestoras. Muitos investidores não-profissionais continuam, por isso, limitados às janelas de resgate das suas unidades de participação a seis meses e um ano.

Perante esta inércia, exigimos ao Ministério das Finanças a alteração da lei no sentido de obrigar as sociedades gestoras a permitirem o resgate com o intervalo mínimo de dois meses para todas as unidades de participação adquiridas após agosto de 2015 aos investidores não-profissionais.

Apesar de ser um instrumento de investimento a longo prazo, deve permitir uma liquidez superior à atual.

À data de publicação deste artigo inquirimos também a CMVM sobre o eventual incumprimento da política de investimento do fundo Imopoupança cujo valor dos ativos imobiliários, segundo o prospeto, não pode representar menos de 66,67% do fundo. Porém, representa 42% do ativo total do fundo.