Notícia

Fundos de investimento imobiliário: Dão frutos!

Os fundos de investimento imobiliário recuperaram no último ano, oferecendo rentabilidades que chegaram aos 7%. Alterámos o conselho para quatro fundos. Saiba quais.

Comparar o desempenho médio dos fundos de investimento imobiliário com o mercado de imóveis era, até há dois anos, como equiparar um carro de 80 cavalos a um com mais de 150. Ou seja, a potência dos primeiros era, salvo raras exceções, dececionante. O nosso conselho era o de não investir. O cenário, porém, mudou. E os nossos conselhos também.

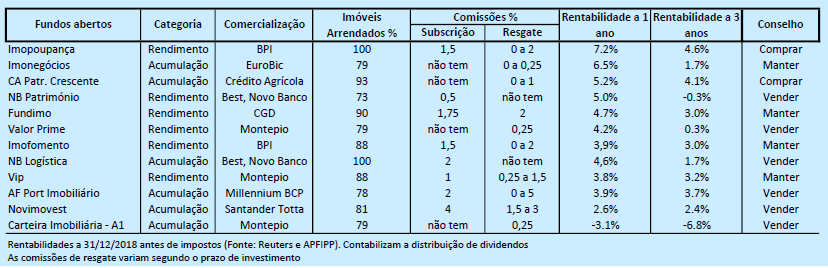

Em 2018, a quase totalidade dos fundos abertos conseguiu melhorar a rentabilidade. Dos 12 fundos que analisámos, seis valorizaram acima dos 4%, como pode ver no quadro ao lado. Ainda assim, não estão a acompanhar o comboio da valorização do setor imobiliário, até porque não investem só no mercado residencial. De acordo com os dados da Associação Portuguesa de Fundos de Investimento, Pensões e Patrimónios (APFIPP), do final de novembro, a categoria com a melhor rentabilidade média foi a dos fundos abertos de rendimento. A valorização, no período de um ano, foi de 4,5% (1,6% em 3 anos).

São conhecidos como fundos de distribuição, porque permitem aos participantes receberem rendimentos de forma periódica, que podem ser reinvestidos na aquisição de outras unidades de participação. Mais modestos, os fundos abertos de acumulação apresentaram uma rentabilidade média de 2,8% (0,6% em 3 anos). Os rendimentos acumulados nestes fundos, também intitulados de capitalização, são incluídos no valor da unidade de participação, aumentando o seu valor. Fundos de investimento imobiliário os fundos abertos de acumulação apresentaram uma rentabilidade média de 2,8% (0,6% em 3 anos). Os rendimentos acumulados nestes fundos, também intitulados de capitalização, são incluídos no valor da unidade de participação, aumentando o seu valor.

A taxa de ocupação dos imóveis é um indicador fundamental na análise destes produtos. Se as sociedades gestoras não tiverem os imóveis arrendados, não geram ganhos para os investidores. Segundo os relatórios disponíveis na CMVM, o número de ativos arrendados subiu 5% e o número dos não arrendados diminuiu em média 13 por cento. Estes parâmetros têm vindo a evoluir de forma muito lenta ao longo dos últimos anos. Quatro dos cinco fundos, que adquiriram imóveis em 2015, viram o património valorizar entre 9% e 16%, nos últimos três anos. Apenas o Carteira Imobiliária-A registou uma desvalorização de 11% do seu património, razão pela qual apresenta rentabilidades negativas.

Rentabilidades a subir

Se, no último ano, seguiu o nosso conselho de manter em carteira os fundos CA Património Crescente e Imopoupança fez bem. Este apresentou, em dezembro, a melhor rentabilidade do ano (7,2%). Quanto ao fundo comercializado pelo Crédito Agrícola, valorizou 5,2% por cento. Face à sólida evolução dos resultados obtidos por estes dois ativos, a nossa recomendação é agora de comprar. O desempenho do Imonegócios e do Imofomento levam-nos também a alterar o conselho de "vender" para "manter". Face à nossa análise, e tendo em conta os custos de subscrição e de resgate, o investimento no Imopoupança deve ser, no mínimo, de 5 anos, e no CA Património Crescente mais de 3 anos. As comissões são mais estáveis ao longo do tempo e os investidores têm uma melhor perceção do impacto dos custos na rentabilidade final. Por exemplo, o CA Património Crescente, que tem uma política de investimento bastante diversificada (comércio, habitação, serviços, indústria, logística, turismo, etc.), permite um resgate sem custos a partir do terceiro ano.

Quanto ao Imopoupança, gerido pela Fundiestamo, uma participada da Parpública que tem como missão gerir ativos mobiliários e imobiliários do Estado, só não cobra comissão de resgate a partir dos cinco anos. De acordo com os dados do último relatório de gestão (junho de 2018), todos os seus imóveis estão arrendados e a única entidade com rendas a pagar ao fundo é a ADSE, com uma dívida de cerca de 245 mil euros. Como pode ver nas caixas "O nosso conselho", o impacto desta gestão entre comissões e rentabilidade é importante.

O NOSSO CONSELHO

Imopoupança: COMPRAR

Este fundo teve a melhor rentabilidade em 2018 (+7,2%). Todos os seus imóveis estão arrendados. Se investisse 10 mil euros e a rentabilidade se mantivesse, obteria 10 860 euros no final dos 3 anos, ou 11 520 terminados os 5 anos, descontando a comissão de subscrição e a taxa de imposto de 28 por cento. Tendo em conta os custos associados, que pesam muito na rentabilidade em prazos mais curtos, aconselhamos a investir por um período mínimo de 5 anos.

CA Património Crescente: COMPRAR

Com uma politica de investimento bastante diversificada (comércio, habitação, serviços, indústria, logística, turismo, etc), este fundo valorizou 5,2%, em 2018. Se investisse 10 mil euros e a rentabilidade se mantivesse, obteria 10 932 euros no final dos 3 anos, ou 11 401 terminados os 5 anos, descontando a taxa de imposto de 28 por cento. Como o fundo não tem custos de subscrição, nem de resgate a partir dos três anos, recomendamos a subscrição por um período não inferior a este.

Acompanhe mais investimentos no setor imobiliário em www.deco.proteste.pt/ investe/investimentos/imobiliario

(Corrige a análise para alterar o quadro com as rentabilidades e para identificar o Fundo Valor Prime como fundo de rendimento e não de acumulação)