Notícia

Avesso ao risco! Proteja o seu dinheiro

Perante o atual cenário de incerteza, saiba quais são os melhores produtos para aplicar as poupanças a um, três e cinco anos, sem arriscar

19 de Maio de 2020 às 12:00

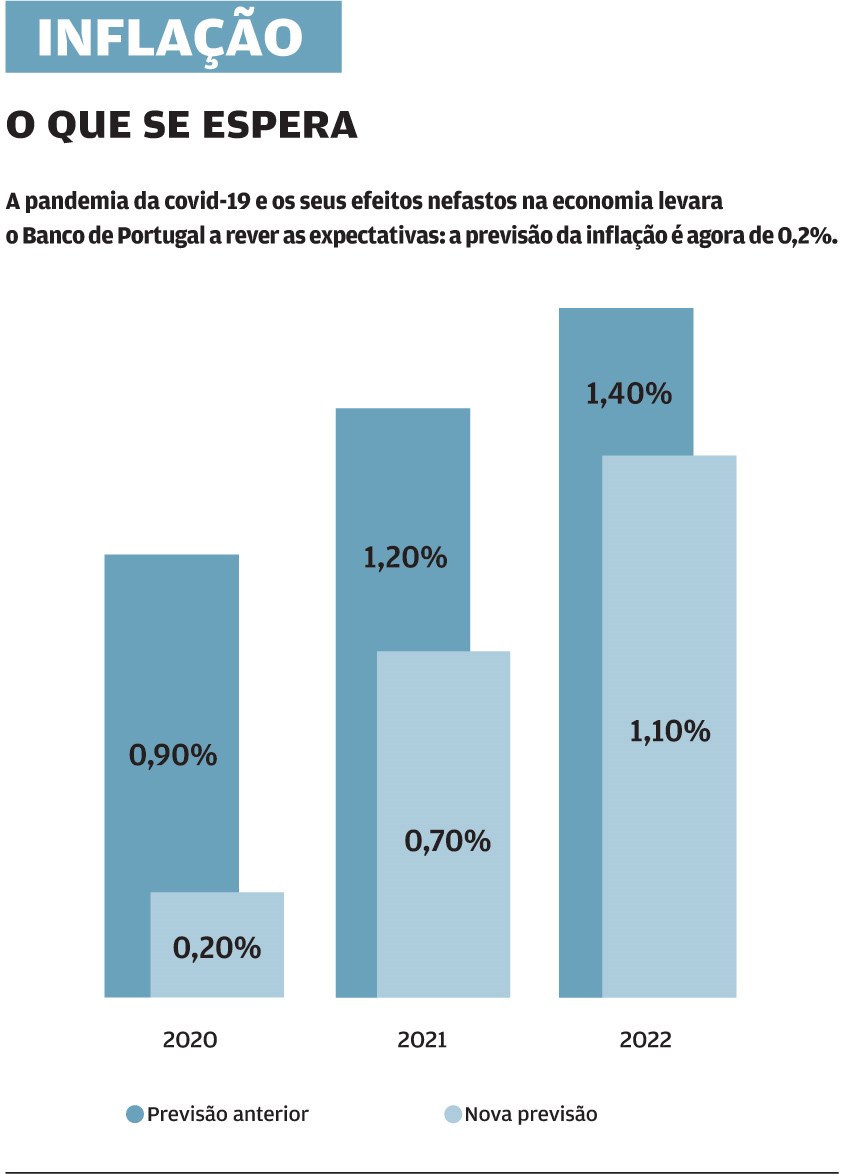

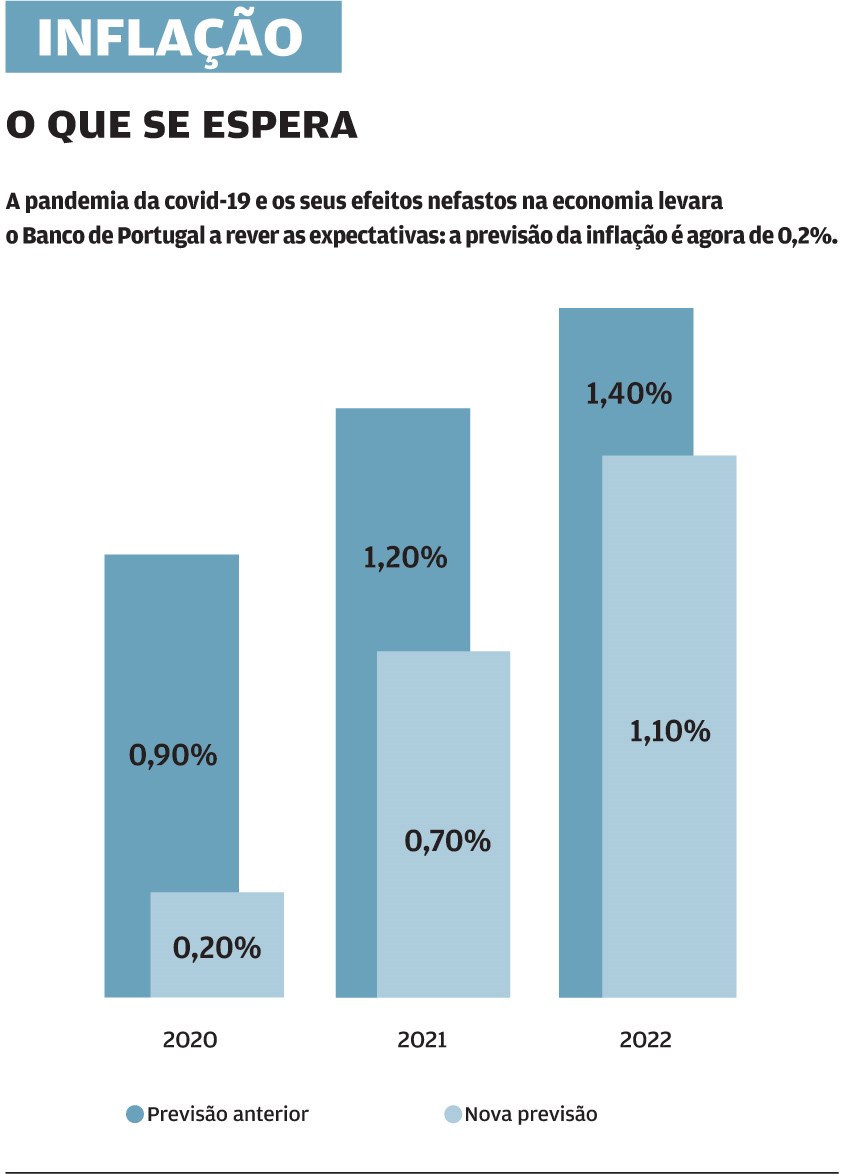

Nada fazia prever que 2020 traria grandes novidades. Os mercados continuavam a senda de crescimento dos últimos anos e tudo indicava que as taxas de juro iriam permanecer baixas. Contudo, a pandemia da covid-19, que se alastrou por todo o mundo nesta primavera, mudou tudo num abrir e fechar de olhos. As bolsas caíram abruptamente, e quem investia em produtos de risco, como ações ou fundos, viu as aplicações perder um valor significativo em poucos dias. A recuperação pode levar anos. Neste novo e inesperado cenário, o Banco de Portugal reviu a inflação de 0,9% para 0,2%, estimando 0,7% para 2021, e 1,1% em 2022 (ver gráfico). Esta revisão em baixa é favorável aos produtos de capital garantido que conseguem agora gerar mais facilmente um rendimento real positivo. Ainda assim, nem todos saem beneficiados. Por exemplo, a taxa média atual dos depósitos a prazo a 12 meses ronda os 0,1%, bastante abaixo da inflação.

Um barómetro para as suas aplicações.

A inflação traduz a subida generalizada dos preços, medida através de um cabaz alargado de produtos. É importante que a utilize como referência mínima para as suas poupanças, pois só escolhendo aplicações com uma remuneração acima da inflação garante que o valor do seu dinheiro cresce mais do que os preços. Ao contrário, se o rendimento obtido for inferior à inflação significa que os ganhos obtidos com as suas aplicações ficam aquém da subida dos preços e o seu dinheiro está a perder valor real. Para o ajudar, selecionámos produtos a um, três e cinco anos, com capital garantido.

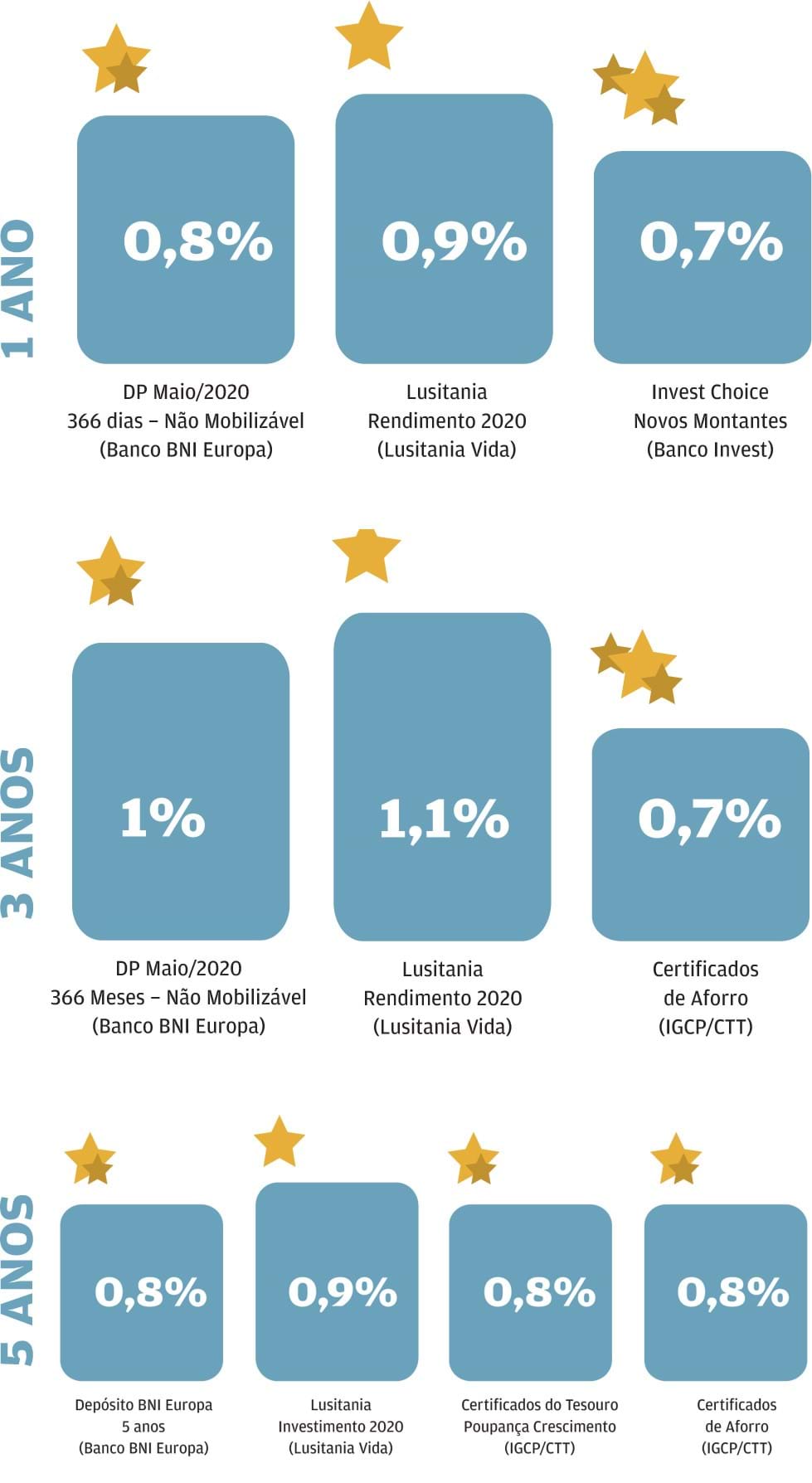

Aplicações a um ano

O Lusitania Rendimento 2020 é, neste momento, o seguro de capitalização que proporciona o melhor rendimento. Apesar de ser um produto a três anos, pode ser uma opção a um ou dois anos, pois permite ser resgatado após o quarto mês. A subscrição, disponível até ao final de dezembro de 2020, é feita através de uma entrega única, com o mínimo de 500 euros e múltiplos de 100 euros. Não são permitidos reforços posteriores. O rendimento é calculado e pago no final de cada anuidade, com uma taxa crescente: 1,2% brutos no final do primeiro ano; 1,5% no segundo, e 1,75% no terceiro ano.

Já o melhor depósito a prazo é o DP Maio/2020 366 dias - Não Mobilizável, do BNI Europa. Rende 0,8% líquidos e exige um montante mínimo de 1000 euros, não tendo um teto máximo. É exclusivo para reforços de capital (valores oriundos de outras instituições de crédito) efetuados desde 1 de maio. A segunda melhor taxa é proposta pelo Banco Invest, com a conta Invest Choice Novos Montantes, que proporciona 0,7% líquidos, para reforços entre 2 mil e 75 mil euros.

Pode ser constituído por prazos de 3 e 6 meses. Contudo, no atual contexto de baixas taxas de juro e sem previsão de subida, recomendamos que opte pelo maior, para garantir a taxa durante um período maior.

Os produtos de dívida pública, como os Certificados do Tesouro Poupança Crescimento são outra opção, mas mais rentável para prazos superiores a um ano, dada a taxa de juro crescente. Não podem ser mobilizados no primeiro ano e, neste período, a taxa líquida garantida é de 0,54 por cento.

Já os Certificados de Aforro capitalizam trimestralmente. Se aplicar durante um ano, obtém, no final, cerca de 0,5 por cento. Trata-se de um produto mais interessantes se subscrito por prazos superiores, devido ao prémio de permanência, caso a Euribor suba (a taxa-base varia em função do valor do indexante a 3 meses).

Aplicações a três anos

Como já referimos, o Lusitania Rendimento 2020 é o que proporciona melhor retorno: 1,1% líquidos ao ano. O facto de poder ser resgatado a partir do quarto mês torna-o um produto de elevada liquidez. Ideal para quem possa precisar do dinheiro a breve trecho. No que diz respeito aos depósitos a prazo, o DP Maio/2020 36 Meses − Não Mobilizável, do BNI Europa, garante 1% líquidos ao ano (taxa anual nominal bruta de 1,4%). Embora não permita a mobilização antes do fim do prazo, apresenta a melhor taxa para um prazo de três anos. Se optar pela versão mobilizável, obtém um rendimento anual líquido de 0,9% (taxa anual nominal bruta de1,2%). É exclusivo para reforços de capital no Banco BNI Europa efetuados desde 1 de maio, que correspondam a incrementos patrimoniais dos clientes face ao valor que tinham em depósito a 31 de março. O montante mínimo é de 1000 euros e os juros são pagos no vencimento, ou seja, no final dos três anos. Outra opção neste banco é o Depósito BNI Europa 36 meses, que rende 0,76% líquidos ao ano (taxa anual nominal bruta de 1%). Se preferir a versão mobilizável, a remuneração baixa para 0,72 por cento. O montante mínimo é também de 1000 euros.

Por sua vez, os Certificados do Tesouro Poupança Crescimento, por um prazo de três anos, proporcionam um rendimento anual mínimo de 0,6 por cento. Mas se escolher Certificados de Aforro, pode conseguir um rendimento anual de 0,7%, supondo que a taxabase atual se mantém. A partir do Certificados de Aforro são mais rentáveis a médio e longo prazo, devido ao prémio de permanência segundo ano, beneficia já do prémio de fidelidade.

Aplicações a cinco anos

Para cinco anos, o seguro Lusitania Investimento 2020 apresenta o melhor rendimento anual (0,9% líquidos). Se mantiver esta aplicação até ao final do prazo, obtém um rendimento bruto acumulado de 6,2%, o que equivale a uma taxa líquida de 0,9 por cento.

Pode efetuar o resgate a partir do sexto mês, recebendo o capital acrescido de um rendimento que, em termos anualizados, varia entre 0 e 0,6%, consoante o ano de resgate. A subscrição é feita através de uma entrega única (não permite reforços posteriores), com o mínimo de 1000 euros e múltiplos de 100 euros.

Em matéria de depósitos a prazo, encontra, para este prazo, a melhor proposta no BNI Europa. O Depósito BNI Europa 5 anos (sem mobilização antecipada) rende 1,15% brutos ao ano e 1,1% se optar pela versão mobilizável.

Em termos líquidos, rendem ambos cerca de 0,8%, razão pela qual é preferível a versão que permite a mobilização antecipada. O montante mínimo de constituição é de 1000 euros.

As restantes ofertas da banca para este prazo não ultrapassam os 0,5% (Banco Invest). Não nos parecem interessantes, especialmente quando comparadas com os produtos de dívida pública, que se tornam mais atrativos a médio e longo prazo. Por exemplo, os Certificados do Tesouro e de Aforro proporcionam um rendimento muito próximo para este prazo de investimento. Salientamos, no entanto, que estas simulações pressupõem que a taxa-base dos Certificados de Aforro se mantém. No caso dos Certificados do Tesouro consideramos apenas a taxa garantida, mas pode haver um prémio a partir do segundo ano em função do crescimento do PIB.

Mecanismos de proteção

Em conclusão, para aplicações a um, três e cinco anos, o melhor rendimento líquido que consegue é 0,9%, 1,1% e 0,9%, respetivamente. A confirmar-se a taxa de inflação prevista pelo Banco de Portugal, optar por estas taxas é garantir um ganho real positivo, sobretudo nos prazos curtos (um a três anos). A cinco anos é mais difícil prever exatamente como evoluirá a taxa de inflação ou decorrerá a recuperação económica.

A melhor forma de evitar a degradação do valor do seu dinheiro é escolher as melhores propostas do mercado. Tenha também atenção à segurança das aplicações. Nesta análise são recomendados três tipos de produtos, cada qual com mecanismos de segurança distintos. Os depósitos estão cobertos pelo Fundo de Garantia dos Depósitos, que assegura até 100 mil euros por titular e por instituição. Já os produtos de dívida pública são garantidos pelo Estado, mas, em caso de catástrofe, este pode intervir e mudar as regras do jogo. Quanto aos seguros de capitalização são garantidos pelas reservas técnicas da seguradora. O facto de haver mecanismo de proteção diferenciados é uma boa razão para não aplicar todas as suas poupanças no mesmo produto. Se tiver um montante elevado, e caso queira aplicar tudo em produtos sem risco, reparta-o pelas várias soluções acima descritas. O desejável, porém, é aplicar uma parte em produtos com um pouco mais de risco, potencialmente mais rentáveis, como fundos de investimento. Dessa forma, beneficia dos mercados a longo prazo. É bem verdade que a queda recente das bolsas assustou os investidores, mas também pode ser uma oportunidade. Avistam-se anos de recuo económico. Diversificar as aplicações é a melhor forma de diminuir o risco e conseguir mais rendimento do que o que obteria apenas com produtos de capital garantido.

| Capital garantido

As aplicações mais rentáveis

Depósitos a prazo, Certificados de Aforro, Certificados do Tesouro Poupança Crescimento e seguros de capitalização são os produtos de capital garantido, de baixo risco, mais indicados para aplicar a médio e longo prazo. Não invista todas as poupanças no mesmo produto. Uma forma de minimizar o risco é diversificar.

Um barómetro para as suas aplicações.

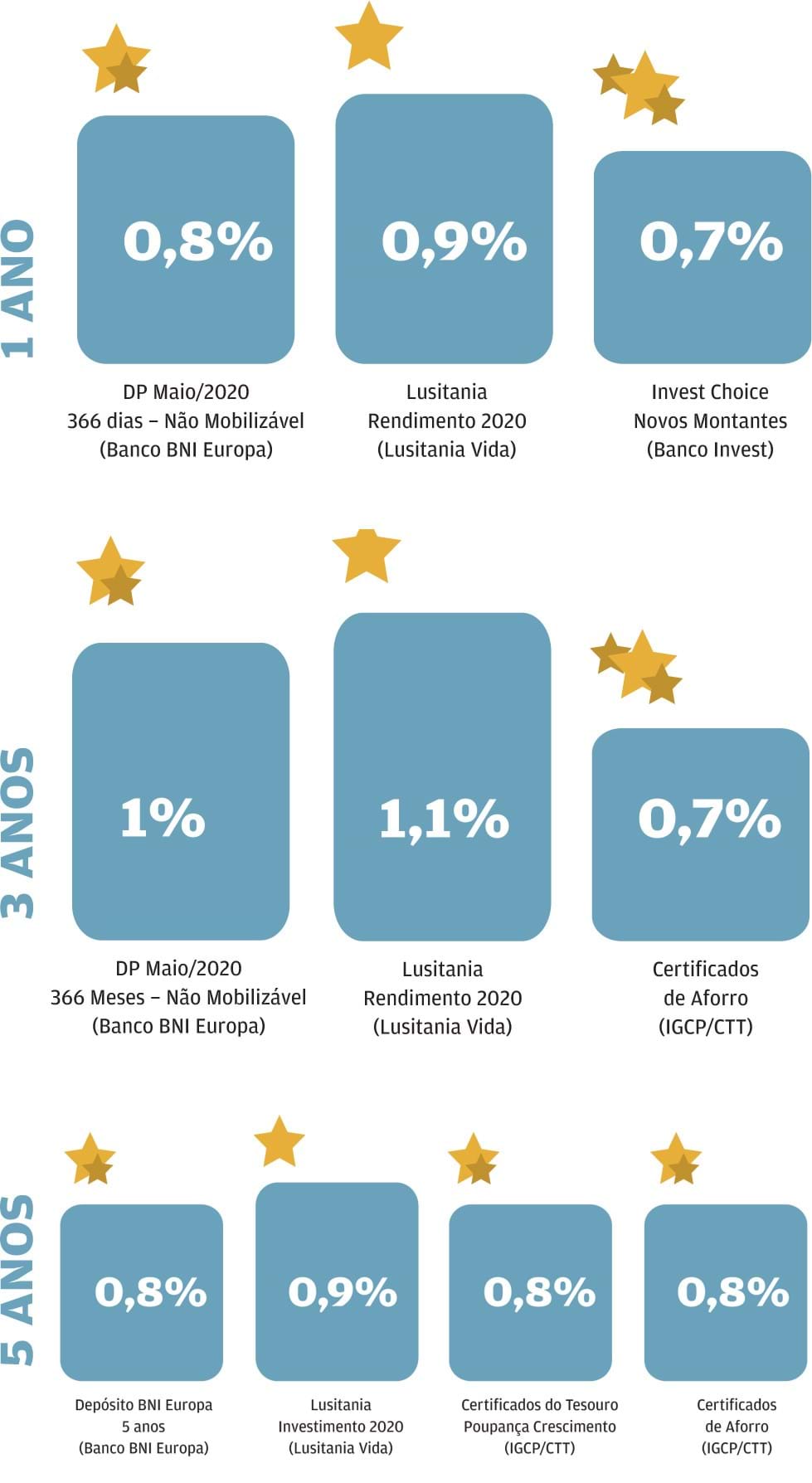

Aplicações a um ano

O Lusitania Rendimento 2020 é, neste momento, o seguro de capitalização que proporciona o melhor rendimento. Apesar de ser um produto a três anos, pode ser uma opção a um ou dois anos, pois permite ser resgatado após o quarto mês. A subscrição, disponível até ao final de dezembro de 2020, é feita através de uma entrega única, com o mínimo de 500 euros e múltiplos de 100 euros. Não são permitidos reforços posteriores. O rendimento é calculado e pago no final de cada anuidade, com uma taxa crescente: 1,2% brutos no final do primeiro ano; 1,5% no segundo, e 1,75% no terceiro ano.

Já o melhor depósito a prazo é o DP Maio/2020 366 dias - Não Mobilizável, do BNI Europa. Rende 0,8% líquidos e exige um montante mínimo de 1000 euros, não tendo um teto máximo. É exclusivo para reforços de capital (valores oriundos de outras instituições de crédito) efetuados desde 1 de maio. A segunda melhor taxa é proposta pelo Banco Invest, com a conta Invest Choice Novos Montantes, que proporciona 0,7% líquidos, para reforços entre 2 mil e 75 mil euros.

Pode ser constituído por prazos de 3 e 6 meses. Contudo, no atual contexto de baixas taxas de juro e sem previsão de subida, recomendamos que opte pelo maior, para garantir a taxa durante um período maior.

Os produtos de dívida pública, como os Certificados do Tesouro Poupança Crescimento são outra opção, mas mais rentável para prazos superiores a um ano, dada a taxa de juro crescente. Não podem ser mobilizados no primeiro ano e, neste período, a taxa líquida garantida é de 0,54 por cento.

Certificados de Aforro são mais rentáveis a médio e longo prazo, devido ao prémio de permanência

Já os Certificados de Aforro capitalizam trimestralmente. Se aplicar durante um ano, obtém, no final, cerca de 0,5 por cento. Trata-se de um produto mais interessantes se subscrito por prazos superiores, devido ao prémio de permanência, caso a Euribor suba (a taxa-base varia em função do valor do indexante a 3 meses).

Aplicações a três anos

Como já referimos, o Lusitania Rendimento 2020 é o que proporciona melhor retorno: 1,1% líquidos ao ano. O facto de poder ser resgatado a partir do quarto mês torna-o um produto de elevada liquidez. Ideal para quem possa precisar do dinheiro a breve trecho. No que diz respeito aos depósitos a prazo, o DP Maio/2020 36 Meses − Não Mobilizável, do BNI Europa, garante 1% líquidos ao ano (taxa anual nominal bruta de 1,4%). Embora não permita a mobilização antes do fim do prazo, apresenta a melhor taxa para um prazo de três anos. Se optar pela versão mobilizável, obtém um rendimento anual líquido de 0,9% (taxa anual nominal bruta de1,2%). É exclusivo para reforços de capital no Banco BNI Europa efetuados desde 1 de maio, que correspondam a incrementos patrimoniais dos clientes face ao valor que tinham em depósito a 31 de março. O montante mínimo é de 1000 euros e os juros são pagos no vencimento, ou seja, no final dos três anos. Outra opção neste banco é o Depósito BNI Europa 36 meses, que rende 0,76% líquidos ao ano (taxa anual nominal bruta de 1%). Se preferir a versão mobilizável, a remuneração baixa para 0,72 por cento. O montante mínimo é também de 1000 euros.

Por sua vez, os Certificados do Tesouro Poupança Crescimento, por um prazo de três anos, proporcionam um rendimento anual mínimo de 0,6 por cento. Mas se escolher Certificados de Aforro, pode conseguir um rendimento anual de 0,7%, supondo que a taxabase atual se mantém. A partir do Certificados de Aforro são mais rentáveis a médio e longo prazo, devido ao prémio de permanência segundo ano, beneficia já do prémio de fidelidade.

Aplicações a cinco anos

Para cinco anos, o seguro Lusitania Investimento 2020 apresenta o melhor rendimento anual (0,9% líquidos). Se mantiver esta aplicação até ao final do prazo, obtém um rendimento bruto acumulado de 6,2%, o que equivale a uma taxa líquida de 0,9 por cento.

Pode efetuar o resgate a partir do sexto mês, recebendo o capital acrescido de um rendimento que, em termos anualizados, varia entre 0 e 0,6%, consoante o ano de resgate. A subscrição é feita através de uma entrega única (não permite reforços posteriores), com o mínimo de 1000 euros e múltiplos de 100 euros.

Escolha produtos que proporcionem um rendimento superior à inflação.

Em matéria de depósitos a prazo, encontra, para este prazo, a melhor proposta no BNI Europa. O Depósito BNI Europa 5 anos (sem mobilização antecipada) rende 1,15% brutos ao ano e 1,1% se optar pela versão mobilizável.

Em termos líquidos, rendem ambos cerca de 0,8%, razão pela qual é preferível a versão que permite a mobilização antecipada. O montante mínimo de constituição é de 1000 euros.

As restantes ofertas da banca para este prazo não ultrapassam os 0,5% (Banco Invest). Não nos parecem interessantes, especialmente quando comparadas com os produtos de dívida pública, que se tornam mais atrativos a médio e longo prazo. Por exemplo, os Certificados do Tesouro e de Aforro proporcionam um rendimento muito próximo para este prazo de investimento. Salientamos, no entanto, que estas simulações pressupõem que a taxa-base dos Certificados de Aforro se mantém. No caso dos Certificados do Tesouro consideramos apenas a taxa garantida, mas pode haver um prémio a partir do segundo ano em função do crescimento do PIB.

Mecanismos de proteção

Em conclusão, para aplicações a um, três e cinco anos, o melhor rendimento líquido que consegue é 0,9%, 1,1% e 0,9%, respetivamente. A confirmar-se a taxa de inflação prevista pelo Banco de Portugal, optar por estas taxas é garantir um ganho real positivo, sobretudo nos prazos curtos (um a três anos). A cinco anos é mais difícil prever exatamente como evoluirá a taxa de inflação ou decorrerá a recuperação económica.

A melhor forma de evitar a degradação do valor do seu dinheiro é escolher as melhores propostas do mercado. Tenha também atenção à segurança das aplicações. Nesta análise são recomendados três tipos de produtos, cada qual com mecanismos de segurança distintos. Os depósitos estão cobertos pelo Fundo de Garantia dos Depósitos, que assegura até 100 mil euros por titular e por instituição. Já os produtos de dívida pública são garantidos pelo Estado, mas, em caso de catástrofe, este pode intervir e mudar as regras do jogo. Quanto aos seguros de capitalização são garantidos pelas reservas técnicas da seguradora. O facto de haver mecanismo de proteção diferenciados é uma boa razão para não aplicar todas as suas poupanças no mesmo produto. Se tiver um montante elevado, e caso queira aplicar tudo em produtos sem risco, reparta-o pelas várias soluções acima descritas. O desejável, porém, é aplicar uma parte em produtos com um pouco mais de risco, potencialmente mais rentáveis, como fundos de investimento. Dessa forma, beneficia dos mercados a longo prazo. É bem verdade que a queda recente das bolsas assustou os investidores, mas também pode ser uma oportunidade. Avistam-se anos de recuo económico. Diversificar as aplicações é a melhor forma de diminuir o risco e conseguir mais rendimento do que o que obteria apenas com produtos de capital garantido.

| Capital garantido

As aplicações mais rentáveis

Depósitos a prazo, Certificados de Aforro, Certificados do Tesouro Poupança Crescimento e seguros de capitalização são os produtos de capital garantido, de baixo risco, mais indicados para aplicar a médio e longo prazo. Não invista todas as poupanças no mesmo produto. Uma forma de minimizar o risco é diversificar.