Notícia

Mercado vai definir juro da emissão do BCP

O BCP repetiu, por várias vezes, a palavra "confiança" dos mercados, depois do anúncio de um boicote por grandes fundos. Foram colocados 300 milhões, melhorando o rácio total.

O Banco Comercial Português (BCP) vai pagar 4,5% pelos 300 milhões de obrigações subordinadas que emitiu esta quarta-feira. Mas só por cinco anos. Será o mercado a definir que custo o banco poderá enfrentar na emissão se, em 2022, não exercer a opção de reembolso antecipado.

4,5%: esta é a taxa de juro que fica associada aos 300 milhões de euros em títulos de dívida que têm uma maturidade de dez anos, segundo revelou o banco presidido por Nuno Amado. O número foi fixado pela soma da taxa mid-swap, praticada no mercado, ao diferencial de 4,267%. É este "spread" que será tido em conta quando, ao final do quinto ano da emissão, se calcular o novo juro. Esse diferencial será somado à taxa mid-swap então praticada no mercado.

Essa possibilidade é aberta ao fim do quinto ano, altura em que o banco tem a possibilidade de avaliar se, mediante a nova taxa de juro, valerá a pena manter viva a operação, já que é aí que poderá exercer o reembolso antecipado dos títulos.

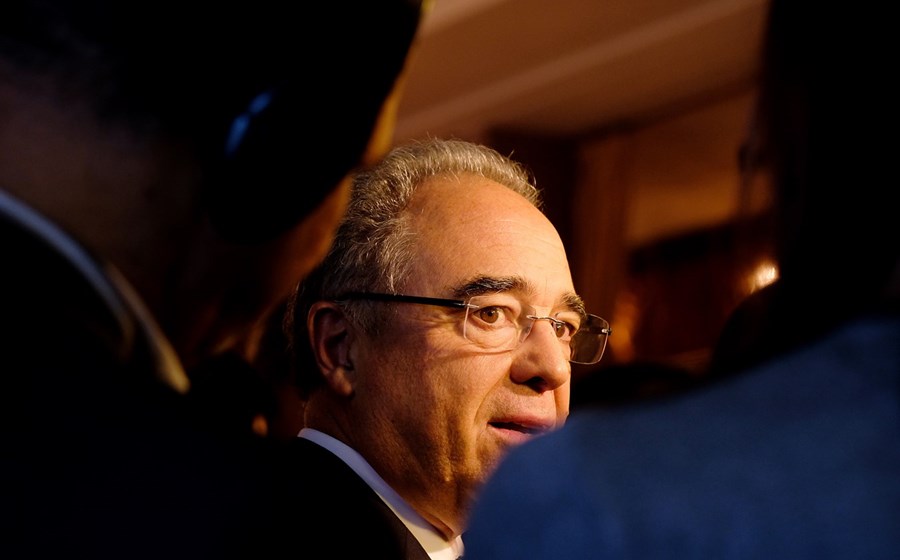

"Um custo muito satisfatório" foi como o presidente executivo do banco, Nuno Amado, classificara a operação quando os dados ainda não eram públicos.

Um "conjunto muito diversificado de investidores institucionais europeus" ficou com os títulos, segundo a informação transmitida oficialmente pelo banco, que tem a Fosun como principal accionista. Não foi identificado o perfil específico dos investidores, isto é, se se trata de fundos de investimentos, fundos de pensões, seguradores, etc.

Certo é que, tal como já a Bloomberg anunciara durante a manhã de quarta-feira, a procura superou em cerca de três vezes o montante a colocar.

Para o banco, está em causa uma questão de "confiança do mercado no Millennium bcp, no sucesso do seu processo de reestruturação e a sua capacidade para aceder a este importante segmento do mercado de capitais".

A palavra confiança já tinha sido usada por Nuno Amado quando comentou a emissão de dívida antes de divulgados os resultados finais da colocação. Isto depois de grandes fundos de investimento, como a Pimco e a BlackRock, terem anunciado que iriam boicotar a operação por conta do diferendo com o Banco de Portugal. "Percebe-se que os fundos em determinados momentos tentem valer a sua posição negocial, é legítimo", este foi o comentário, à Lusa, da vice-governadora do Banco de Portugal, Elisa Ferreira, sobre o tema.

A emissão de 300 milhões de euros diz respeito a títulos de dívida subordinada que o banco espera que contém para os fundos próprios de nível 2, isto é, que não entram no cálculo do principal capital (Common Equity Tier 1), mas sim para o rácio total.

Aliás, o próprio BCP refere que esta operação permitirá o "fortalecimento do seu rácio total de capital e da sua presença no mercado de capitais internacional". Em Setembro deste ano, o rácio total do BCP era de 14,2%, à luz das regras actuais ("phased in"), acima do mínimo de 11,65% exigido pelos reguladores.