Notícia

BPI avança com emissão de 500 milhões em obrigações hipotecárias

Os títulos têm uma maturidade de cinco anos e serão emitidos "num futuro próximo".

O Banco BPI vai avançar em breve com uma emissão de 500 milhões de euros em obrigações hipotecárias, ao abrigo do programa de "covered bonds" do banco liderado por Pablo Forero.

De acordo com a Bloomberg, que cita fontes próximas da operação, o BPI mandatou cinco instituições financeiras para atuarem como "joint bookrunners" na emissão: Barclays, CaixaBank, LBBW, Natixis e UniCredit.

Segundo a mesma fonte, a emissão deverá avançar "num futuro próximo" e "está sujeita às condições de mercado". Os títulos deverão ter uma maturidade de 5 anos e receber uma notação financeira de Aa3 por parte da Moody’s.

O banco controlado pelos espanhóis do CaixaBank assinou no ano passado (30 de abril de 2018) um novo programa de emissões de obrigações hipotecárias no valor de 7.000 milhões de euros.

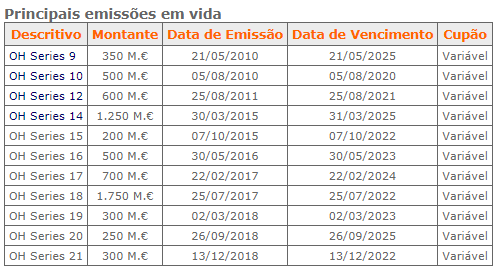

Segundo a informação que consta no site do banco, desde 2010 o BPI já realizou 11 emissões de obrigações hipotecárias, sendo que a última aconteceu a 13 de dezembro de 2018, com a colocação de 300 milhões de euros.

O ano passado foi bem menos movimentado na banca portuguesa no que diz respeito ao lançamento de obrigações hipotecárias. Em 2017 a atividade foi bastante superior, sendo que nesse ano o BPI emitiu 2,45 mil milhões de euros.

As obrigações hipotecárias foram o instrumento preferido pelos bancos portugueses para se financiarem quando o mercado atribuía ao país um maior risco. Estes títulos são garantidos por carteiras de crédito à habitação, pelo que têm menor risco e taxas de juro mais baixas. Em maio de 2017 o BCP pagou menos de 1% para emitir dívida hipotecária a cinco anos.