Notícia

Semapa dispara 28% e fecha 7% acima da OPA com preço "baixo"

A evolução das ações da Semapa no primeiro dia após o lançamento da OPA da Sodim mostra que os investidores estão à espera de uma revisão da contrapartida que os analistas do CaixaBank/BPI classificaram de "baixa".

As ações da Semapa reagiram em forte alta ao anúncio preliminar de lançamento de uma oferta pública de aquisição (OPA) sobre a empresa por parte da Sodim, "holding" da família Queiroz Pereira, encerrando mesmo bem acima do preço da oferta.

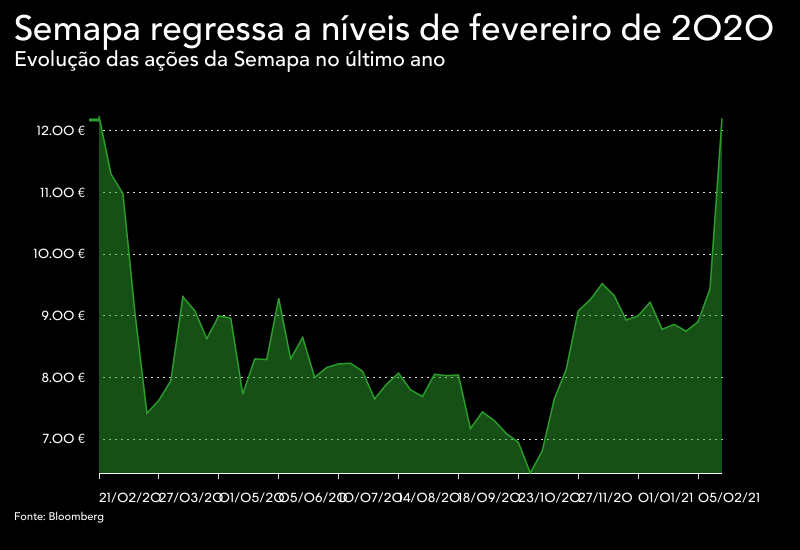

Os títulos fecharam a ganhar 28,42% para 12,20 euros, tendo ao longo da sessão atingido máximos desde fevereiro do ano passado. Os títulos oscilaram entre 11,46 euros e 12,30 euros e a cotação de fecho está já 7% acima da oferta da Sodim de 11,40 euros por ação.

A forte subida das ações atirou a capitalização bolsista da dona da Navigator e da Secil para 991 milhões de euros, ficando assim muito perto de um valor de mercado acima dos 9 dígitos. A liquidez foi muito elevada, tendo sido transacionados 4,1 milhões de títulos, mais de 10 vezes acima da média diária dos últimos seis meses.

Este desempenho dos títulos mostra que os investidores estão já a apostar numa revisão em alta da contrapartida, que os analistas do CaixaBank BPI classificaram de "baixa" e que limita o potencial sucesso da operação.

A OPA sobre a Semapa também contagiou as ações da Navigator, que fecharam a sessão a subir 4,59% para 2,78 euros, tendo atingido um máximo desde março do ano passado nos 2,842 euros, o que confere à companhia um valor de mercado acima de 2 mil milhões de euros.

A Semapa, que controla 70% do capital da Navigator, é utilizada por muitos investidores como veículo de exposição ao setor do papel, uma alternativa que deixará de existir se a a empresa que também controla a Secil sair de bolsa.

"Preço baixo"

Numa nota de research, a que o Negócios teve acesso, o CaixaBank BPI assinala que apesar da contrapartida representar um prémio de 20% face à cotação de quinta-feira da Semapa, encontra-se 49% abaixo do preço justo (fair value) e 36% abaixo do preço-alvo (price target) que o banco tem para a Semapa.

O CaixaBank BPI tem atualmente uma recomendação de "comprar" para a Semapa, com um preço-alvo de 17,80 euros, que já incorpora um desconto de 20% devido ao facto de a cotada ser uma holding (empresa que agrupa participações em várias companhais).

Além disso, os 11,40 euros que a Sodim colocou em cima da mesa traduzem um desconto de 37% face ao valor líquido dos ativos (NAV).

Os analistas do CaixaBank destacam que o valor da OPA está até abaixo do valor líquido dos ativos da holding, "mesmo que não atribuíssemos qualquer valor à Secil e a ETSA". Ou seja, está abaixo dos 12,40 euros por ação caso fosse tido em conta apenas o valor de mercado da Navigator.

É tendo em conta estes fatores que o CaixaBank BPI duvida do sucesso da OPA. "Tudo considerado, e tendo por base as métricas de avaliação, pensamos que o baixo preço limita a probabilidade desta oferta ter sucesso", explicam os analistas.

O CaixaBank BPI lembra que o desconto das ações da Semapa face ao valor líquidos dos ativos tem vindo a aumentar nos últimos anos, situando-se atualmente em 47%, sendo que a reduzida liquidez dos títulos e outros fatores relacionados com sustentabilidade podem explicar a evolução.

Oferta de 260 milhões de euros

Segundo o anúncio preliminar da OPA, comunicada ao mercado esta quinta-feira, 18 de fevereiro, "a oferta é geral e voluntária tendo por objeto a totalidade das ações (...) que não sejam detidas pela oferente ou pela Cimo, sua subsidiária integralmente detida".

A Sodim já controla 71,906% do capital e 73,167% direitos de voto da Semapa, pelo que pretende adquirir as 22.831.666 ações que não detém, e que poderão resultar num desembolso total de 260,28 milhões de euros.

Mas a Sodim põe como condição de sucesso passar a deter "um mínimo de 90% dos direitos de voto da visada", ainda que admita a renúncia até 24 horas antes do apuramento dos resultados da oferta desta condição.

Caso essa marca seja alcançada (90% dos direitos de voto) e se garantir na oferta 90% dos direitos de voto objeto da OPA, a Sodim diz já que irá lançar mão do mecanismo de aquisição potestativa. Mas não o fará acima dos 11,4 euros agora oferecidos.

Caso passe a deter 90% ou mais dos direitos de voto, mas não conseguir 90% objeto da oferta, a Sodim diz que promoverá a perda de qualidade de sociedade aberta. Ou seja, a Semapa é mais uma empresa que está a caminho da saída de bolsa.

Os intermediários financeiros são o BCP e a Caixa Banco de Investimento, tendo também o Santander colaborado com a Sodim nesta operação, segundo apurou o Negócios. A JP Morgan é a assessora financeira e a Linklaters a assessora jurídica da Sodim.

A Semapa anunciou em comunicado que "irá iniciar os procedimentos necessários para poder cumprir as obrigações que para si advêm da publicação do anúncio preliminar da oferta, designadamente, a convocação de um conselho de administração com vista a pronunciar-se sobre a oportunidade e as condições da oferta".