Notícia

Nomura prevê 10 "cisnes cinzentos" nos mercados em 2017

Conheça as 10 previsões do Nomura para 2017, que apesar de terem uma baixa probabilidade de se concretizarem, representam um risco para os mercados no próximo ano.

Habitualmente no final do ano os bancos de investimento lançam as suas previsões para o ano seguinte, destacando os eventos que acreditam poder vir a acontecer e como vão influenciar os mercados.

Além das previsões a que atribuem maiores probabilidades, os bancos avançam também com listagens de acontecimentos menos prováveis, mas não totalmente descabidos. Essas listas ficaram conhecidas por cisnes negros, mas estes estão a transformar-se rapidamente em cisnes cinzentos.

O Brexit, a eleição de Donald Trump e os desenvolvimentos no mercado de obrigações ajudaram os analistas a mudar o status das projecções de riscos para 2017 de uma leitura agradável e bem-humorada para uma lista de preocupações capaz de tirar o sono a muitos investidores.

Os analistas do Saxo Bank, à semelhança dos últimos anos, já fizeram a sua lista das 10 maiores improbabilidades de 2017.

Os analistas da Nomura são os últimos a entrar na tendência – avisando os investidores para se prepararem para "acontecimentos improváveis, mas de grande impacto", incluindo a possibilidade de controlos de capital nos mercados emergentes, um crescimento da inflação que não acontece há muito tempo no Japão e um conflito entre a Reserva Federal e o governo dos EUA.

"É desnecessário dizer que nenhum deles é o nosso cenário base", dizem os analistas. Obviamente, os investidores prejudicados pela turbulência de 2016 sabem que isso não significa necessariamente que não vão acontecer.

Estes são os 10 eventos da Nomura que podem perturbar o seu 2017.

1 - Guerra na Rússia

Ponto básico nas listas de cisnes cinzentos desde que Vladimir Putin anexou a Crimeia há dois anos, uma ofensiva militar russa no Leste Europeu continua a ser um dos grandes riscos de 2017. Embora uma invasão militar seja improvável, as bases para que tal aconteça podem ser lançadas de várias formas no próximo ano, desde mudanças na política exterior dos EUA até a eleição de líderes populistas na Europa, segundo a Nomura. Prepare-se para estes riscos com posições longas em CDS de países bálticos, vendas a descoberto de créditos e transacções negativas na Polónia.

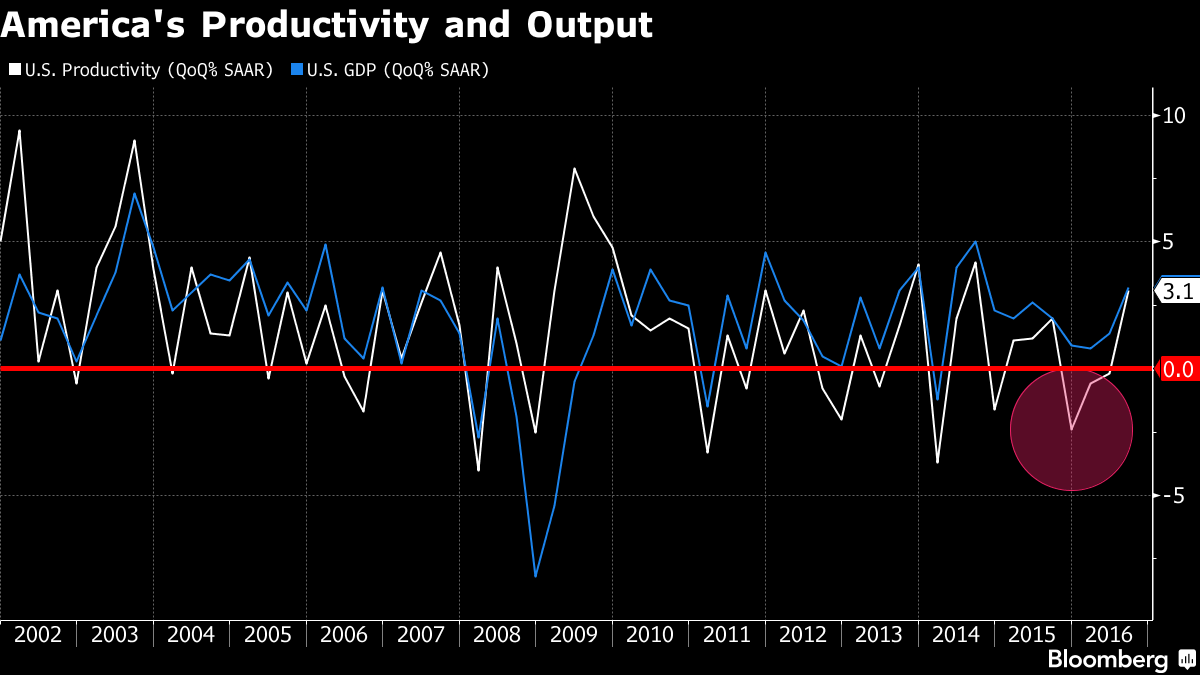

2 - Aumento da produtividade nos EUA

Os responsáveis da Fed defendem que o estímulo orçamental do presidente eleito deveria focar-se no aumento da produtividade, mas o Nomura afirma que um crescimento do investimento em investigação e desenvolvimento já está a ter esse efeito. Tal como no boom tecnológico na década de 1990, esta tendência pode apanhar os analistas de surpresa, com consequências que vão de uma sequência mais rápida de aumentos das taxas de juros até um crescimento constante das acções, caso se materialize.

3 - Moeda chinesa com flutuação livre

Como sugerem as saídas de capitais recentes, medidas rápidas para liberalizar o regime cambial da segunda maior economia do mundo podem causar um choque na balança de pagamentos. A probabilidade de a China atingir essa meta nos próximos 12 meses é "muito baixa", dizem os analistas da Nomura. Mas preparem-se para um yuan fraco se tal acontecer.

4 - Uma saída do Brexit

A primeira-ministra do Reino Unido, Theresa May, disse que irá iniciar o processo de saída da União Europeia em Março do próximo ano e o seu slogan favorito - "Brexit significa Brexit" - soa como se estivesse a falar a sério. Mas há duas situações de relevo que podem tranquilizar os 48% que votaram contra no referendo: o caso está a ser julgado pelo Supremo Tribunal do Reino Unido, o que poderá originar a convocação de eleições e estimular os deputados pró-UE; e – na tentativa de evitar uma separação mais profunda – a UE poderá fazer concessões ao Reino Unido para garantir a permanência no bloco.

5 - Controlos de capital nos mercados emergentes

Os mercados emergentes podem sofrer "fluxos acentuados de saída de capital" em 2017 se os gastos orçamentais planeados por Donald Trump provocarem uma subida das "yields" das obrigações dos EUA e fortalecerem ainda mais o dólar. Tal poderá fazer com que as autoridades desses países tomem medidas e coordenem uma rebelião colectiva contra os EUA. Os países mais expostos são aqueles com moedas voláteis, poucas reservas monetárias e juros relativamente baixos.

6 - Inflação dispara no Japão

E se o mercado estiver errado ao descontar uma subida moderada da inflação no Japão no próximo ano? Um forte aumento – possivelmente provocado pela colisão entre uma subida dos preços do petróleo e uma desvalorização do iene – poderia levar o Banco do Japão a intervir, elevando a sua meta para a yield das obrigações a 10 anos, actualmente em 0%. Uma alteração desta natureza poderá ter impacto global porque a inflação e os juros das obrigações soberanas mais relevantes estão altamente correlacionados.

7 - Crise nas câmaras de compensação

Os riscos sistémicos decorrentes das câmaras de compensação criadas para conter os riscos sistémicos não são novidade: os reguladores do sistema financeiro já estão a tomar medidas para lidar com potenciais falhas nas "clearing houses". "A interacção entre bancos com problemas, a escassez de garantias, movimentos acentuados num mercado com preços elevados e com as contrapartes centrais no centro" poderiam provocar uma crise, de acordo com o pior cenário projectado pelo Nomura.

8 - Luta entre Trump e a Fed

A presidente do Fed já indicou que ficará até o fim do mandato. Contudo, Janet Yellen foi alvo de duras acusações durante a campanha do presidente eleito e o Nomura considera que uma mudança no comando do banco central está entre os riscos remotos de 2017. O mais provável é que Trump nomeie pessoas da sua confiança para a administração da Fed quando o mandato dos actuais expirar. A consequência poderá ser um agravamento das taxas de juro.

9 - Reversão do Abenomics

O resultado mais provável das eleições gerais no Japão é que o apoio ao primeiro-ministro, Shinzo Abe, se solidifique. Tal significa que qualquer coisa que fraturar essa estabilidade será um grande choque para o mercado. Uma diminuição do poder de Abe poderia provocar a reversão de operações feitas com base no Abenomics e as ações japonesas seriam as mais prejudicadas.

10 - O fim do dinheiro

Parece inevitável que os pagamentos electrónicos substituam notas e moedas no futuro, mas o Nomura considera um motivo pelo qual tal poderá acontecer mais cedo do que mais tarde: taxas de juro negativas. O dinheiro electrónico impediria que os aforradores que guardam dinheiro no colchão evitassem as taxas de juros negativas. O risco deste cenário é que a poupança dê prejuízo e os consumidores começarem a inventar novas moedas fortes.