Notícia

Governo das sociedades: Administrações das cotadas nacionais chumbadas

O estudo da PROTESTE INVESTE mostra que os aspeto mais negativo no Governo das Sociedades é a falta de controlo na gestão de topo das empresas.

23 de Novembro de 2015 às 10:45

"O poder revela o homem", esta é uma frase atribuída a Sófocles, um dramaturgo da antiga Grécia. A história recente confirmou a sua veracidade. Basta pegar nos exemplos da ex-PT e do BES. Na primeira não houve preocupação com o controlo do risco e houve conflito de interesses e falta de transparência no investimento ruinoso feito em títulos de dívida da Rioforte. Assistiu-se assim a uma clara promiscuidade com o BES, que foi, durante anos, muito privilegiado pela operadora de telecomunicações face à concorrência. Talvez não tenha sido coincidência que já em 2011/12, o nosso estudo do Governo das Sociedades apontasse a PT como uma das empresas mais mal classificada. No caso do BES, a situação é ainda mais grave porque foram prestadas informações falsas e não houve mecanismos de controlo interno suficientemente eficazes para as detetar e denunciar. O próprio conselho de administração não foi capaz de fazer esse controlo, o que levou a que os acionistas perdessem todo o dinheiro investido. Com dois casos tão frescos na memória dos investidores é fundamental debater este tema.

É muito importante pensar que quando os investidores financiam as empresas, sujeitam-se ao risco de apropriação indevida por parte dos acionistas controladores ou administradores das empresas, de parcelas dos lucros resultantes do seu investimento. A adoção de boas práticas de governança corporativa funciona como uma espécie de escudo protetor contra quem pode influenciar ou tomar decisões em nome da empresa, protegendo assim indiretamente o seu dinheiro.

Empresas cotadas à lupa

Empresas cotadas à lupa

Para analisar como está o estado de arte do Governo das Sociedades em Portugal a PROTESTE INVESTE fez um estudo de Corporate Governance a 29 empresas nacionais cotadas em bolsa e acompanhadas pela PROTESTE INVESTE. Mas porquê escrever sobre o Governo das Sociedades? Porque nos preocupamos com a equidade, a democracia e o respeito pelos direitos dos acionistas minoritários. Afinal, quando um gestor faz asneira, quem paga é o acionista. E paga diretamente do seu bolso. Mas há outro dado importante: há estudos que mostram uma relação entre o bom Governo da Sociedade e a volatilidade das ações. Por outras palavras, as empresas com melhores práticas são, em geral, menos arriscadas. Daí que tenhamos incluído a avaliação do Governo Societário no nível de risco das empresas que acompanhamos.

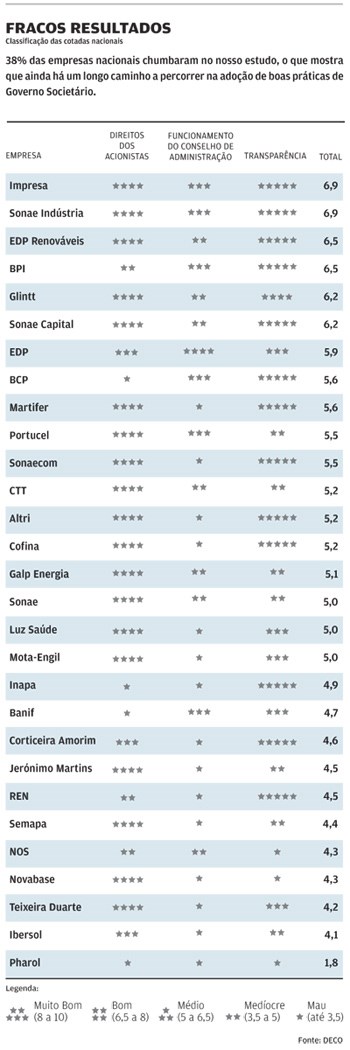

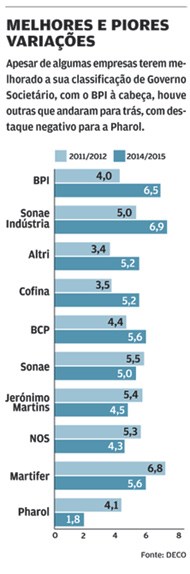

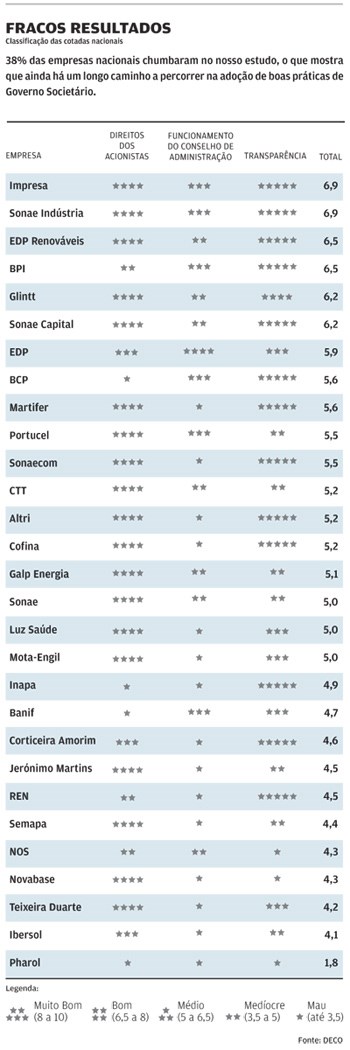

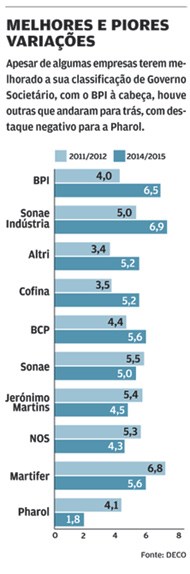

A análise da PROTESTE INVESTE assentou em três pilares: direitos dos acionistas (com uma ponderação de 35%), funcionamento do conselho de administração (32,5%) e transparência (32,5%). Em cada um deles e para cada empresa é atribuída uma notação entre 0 e 10 valores. No final, é dada uma classificação baseada na média ponderada destas três rubricas. Pode consultar em detalhe a metodologia do estudo em deco. proteste.pt/investe/corporate-governance. Os resultados não são os mais animadores: das 29 empresas analisadas, 11 chumbaram, obtendo uma classificação medíocre ou mesmo má, caso da Pharol. Das restantes 18, apenas quatro tiveram uma boa classificação. Em termos médios, as empresas portuguesas passaram à tangente. Assim, numa escala de 0 a 10, o resultado foi de 5,1 valores, o que representa uma ligeira melhoria face à classificação média de 5,0 obtida no nosso estudo anterior, realizado há três anos. Logo, a primeira conclusão é que ainda há muito a fazer na defesa da transparência e proteção dos pequenos investidores.

Limites inaceitáveis aos direitos de voto

Ao nível dos direitos dos acionistas, avaliámos a adoção do princípio "uma ação, um voto", o respeito pelo direito de preferência nos aumentos de capital, a possibilidade de o pacote de remuneração do presidente da comissão executiva ser votado pelos acionistas, a maioria necessária para alterar os estatutos e o modo de funcionamento e os requisitos necessários para os acionistas participarem nas assembleias-gerais (antecedência da convocatória, não bloqueio das ações após a data de registo, inexistência de restrições à votação por correspondência e através de um representante).

A primeira conclusão é que não houve evoluções relevantes nos últimos anos, apesar de a maioria das empresas (66%) ter uma boa avaliação neste pilar. Contudo, entre outros problemas, o princípio de "uma ação, um voto", que sempre defendemos, continua a não ser aplicado em todas as empresas, subsistindo mecanismos que lhes permitem blindar o capital, reduzindo assim, por exemplo, o interesse de outras em comprá-las. Um exemplo flagrante são os limites máximos aos direitos de voto existentes no BCP (20%), BPI (20%), EDP (25%), Pharol (10%) e REN (25%).

Administrações chumbadas

Quanto ao funcionamento do conselho de administração é avaliado o facto de os presidentes do conselho de administração e da comissão executiva serem pessoas distintas, o peso dos administradores independentes no conselho de administração e nas comissões de auditoria e de remunerações, a existência de uma comissão de Governo Societário e a duração e limitações existentes aos mandatos dos administradores.

Neste critério, a grande maioria das empresas portuguesas chumbou (22 em 29 tiveram nota negativa), sendo aquele em que a classificação média é mais baixa (3,2).

Os principais problemas prendem-se com a fraca representatividade de administradores independentes nos conselhos de administração (apenas nos CTT e na Sonae o conselho de administração é composto maioritariamente por membros independentes) e nas comissões de auditoria e de remunerações. De facto, se os administradores fossem independentes dos principais acionistas e da estrutura operacional da entidade, seria mais fácil gerirem a empresa em função apenas da maximização do seu valor no longo prazo.

Outro aspeto que considerámos relevante é que haja uma separação entre os cargos de presidente do conselho de administração e o de presidente executivo, já que uma das funções do primeiro é controlar a comissão executiva. E, neste aspeto, houve um retrocesso, com o número de empresas em que ambos os cargos são desempenhados pela mesma pessoa a passar de 11 (no nosso estudo de 2011/12) para 14 em 2014/15.

Outro aspeto que considerámos relevante é que haja uma separação entre os cargos de presidente do conselho de administração e o de presidente executivo, já que uma das funções do primeiro é controlar a comissão executiva. E, neste aspeto, houve um retrocesso, com o número de empresas em que ambos os cargos são desempenhados pela mesma pessoa a passar de 11 (no nosso estudo de 2011/12) para 14 em 2014/15.

Maior transparência

O pilar da transparência avalia os pacotes de remuneração dos administradores, com enfoque no presidente da comissão executiva, o prazo de divulgação dos resultados, a informação disponível nos sítios de internet (relatórios de gestão, estatutos, assembleias-gerais, resultados), o facto de as auditoras prestarem outros serviço às empresas, as eventuais irregularidades (fiscais, contabilísticas e de mercado) praticadas nos últimos anos e o grau de cumprimento das recomendações da CMVM nesta matéria.

Este foi o critério em que as empresas nacionais tiveram melhor classificação (média de 6,2) e em que se registaram alguns progressos, nomeadamente na diminuição da disparidade salarial entre o presidente da comissão executiva e a remuneração média dos restantes trabalhadores. Com efeito, este rácio passou, em termos médios, de 34 vezes em 2011 para 24 vezes em 2014. Ainda assim, consideramos que deveria ser inferior a 20 e subsistem casos em que a disparidade ainda é muito elevada: Sonae (101), Jerónimo Martins (73) e Semapa (59).

Pela negativa, destacamos o facto de as auditoras também fornecerem outros serviços (consultoria, fiscais) às empresas, o que deveria ser simplesmente proibido. Apenas na Teixeira Duarte isso não se verificou.

É imperativo legislar

Para melhorar o Governo Societário das empresas, o primeiro passo tem de ser dado pelo legislador. As regras do Código de Governo das Sociedades, implementado pela CMVM, representaram um progresso mas continuam a não ter um cariz obrigatório. Se as empresas nacionais não cumprirem alguma norma, apenas têm de explicar a razão por que não o fazem no seu relatório de Governo das Sociedades. Contudo, o objetivo principal deveria ser obrigar as empresas a implementar boas práticas e não apenas informar os investidores sobre o que cumprem e não cumprem.

A pouca influência que os pequenos acionistas têm na vida das empresas exige que muitas das recomendações da CMVM passem a ter um caráter obrigatório. Todos ficariam a ganhar, a começar pelos acionistas que estariam mais protegidos e a acabar nas empresas que veriam reforçada a confiança dos investidores e, consequentemente, o acesso ao capital necessário para os seus investimentos.

No quadro abaixo reunimos 13 princípios que, a serem implementados com caráter obrigatório, melhorariam significativamente o Governo das Sociedades.

É muito importante pensar que quando os investidores financiam as empresas, sujeitam-se ao risco de apropriação indevida por parte dos acionistas controladores ou administradores das empresas, de parcelas dos lucros resultantes do seu investimento. A adoção de boas práticas de governança corporativa funciona como uma espécie de escudo protetor contra quem pode influenciar ou tomar decisões em nome da empresa, protegendo assim indiretamente o seu dinheiro.

Empresas cotadas à lupa

Empresas cotadas à lupa Para analisar como está o estado de arte do Governo das Sociedades em Portugal a PROTESTE INVESTE fez um estudo de Corporate Governance a 29 empresas nacionais cotadas em bolsa e acompanhadas pela PROTESTE INVESTE. Mas porquê escrever sobre o Governo das Sociedades? Porque nos preocupamos com a equidade, a democracia e o respeito pelos direitos dos acionistas minoritários. Afinal, quando um gestor faz asneira, quem paga é o acionista. E paga diretamente do seu bolso. Mas há outro dado importante: há estudos que mostram uma relação entre o bom Governo da Sociedade e a volatilidade das ações. Por outras palavras, as empresas com melhores práticas são, em geral, menos arriscadas. Daí que tenhamos incluído a avaliação do Governo Societário no nível de risco das empresas que acompanhamos.

Limites inaceitáveis aos direitos de voto

Ao nível dos direitos dos acionistas, avaliámos a adoção do princípio "uma ação, um voto", o respeito pelo direito de preferência nos aumentos de capital, a possibilidade de o pacote de remuneração do presidente da comissão executiva ser votado pelos acionistas, a maioria necessária para alterar os estatutos e o modo de funcionamento e os requisitos necessários para os acionistas participarem nas assembleias-gerais (antecedência da convocatória, não bloqueio das ações após a data de registo, inexistência de restrições à votação por correspondência e através de um representante).

A primeira conclusão é que não houve evoluções relevantes nos últimos anos, apesar de a maioria das empresas (66%) ter uma boa avaliação neste pilar. Contudo, entre outros problemas, o princípio de "uma ação, um voto", que sempre defendemos, continua a não ser aplicado em todas as empresas, subsistindo mecanismos que lhes permitem blindar o capital, reduzindo assim, por exemplo, o interesse de outras em comprá-las. Um exemplo flagrante são os limites máximos aos direitos de voto existentes no BCP (20%), BPI (20%), EDP (25%), Pharol (10%) e REN (25%).

Administrações chumbadas

Quanto ao funcionamento do conselho de administração é avaliado o facto de os presidentes do conselho de administração e da comissão executiva serem pessoas distintas, o peso dos administradores independentes no conselho de administração e nas comissões de auditoria e de remunerações, a existência de uma comissão de Governo Societário e a duração e limitações existentes aos mandatos dos administradores.

Neste critério, a grande maioria das empresas portuguesas chumbou (22 em 29 tiveram nota negativa), sendo aquele em que a classificação média é mais baixa (3,2).

Os principais problemas prendem-se com a fraca representatividade de administradores independentes nos conselhos de administração (apenas nos CTT e na Sonae o conselho de administração é composto maioritariamente por membros independentes) e nas comissões de auditoria e de remunerações. De facto, se os administradores fossem independentes dos principais acionistas e da estrutura operacional da entidade, seria mais fácil gerirem a empresa em função apenas da maximização do seu valor no longo prazo.

Outro aspeto que considerámos relevante é que haja uma separação entre os cargos de presidente do conselho de administração e o de presidente executivo, já que uma das funções do primeiro é controlar a comissão executiva. E, neste aspeto, houve um retrocesso, com o número de empresas em que ambos os cargos são desempenhados pela mesma pessoa a passar de 11 (no nosso estudo de 2011/12) para 14 em 2014/15.

Outro aspeto que considerámos relevante é que haja uma separação entre os cargos de presidente do conselho de administração e o de presidente executivo, já que uma das funções do primeiro é controlar a comissão executiva. E, neste aspeto, houve um retrocesso, com o número de empresas em que ambos os cargos são desempenhados pela mesma pessoa a passar de 11 (no nosso estudo de 2011/12) para 14 em 2014/15. Maior transparência

O pilar da transparência avalia os pacotes de remuneração dos administradores, com enfoque no presidente da comissão executiva, o prazo de divulgação dos resultados, a informação disponível nos sítios de internet (relatórios de gestão, estatutos, assembleias-gerais, resultados), o facto de as auditoras prestarem outros serviço às empresas, as eventuais irregularidades (fiscais, contabilísticas e de mercado) praticadas nos últimos anos e o grau de cumprimento das recomendações da CMVM nesta matéria.

Este foi o critério em que as empresas nacionais tiveram melhor classificação (média de 6,2) e em que se registaram alguns progressos, nomeadamente na diminuição da disparidade salarial entre o presidente da comissão executiva e a remuneração média dos restantes trabalhadores. Com efeito, este rácio passou, em termos médios, de 34 vezes em 2011 para 24 vezes em 2014. Ainda assim, consideramos que deveria ser inferior a 20 e subsistem casos em que a disparidade ainda é muito elevada: Sonae (101), Jerónimo Martins (73) e Semapa (59).

Pela negativa, destacamos o facto de as auditoras também fornecerem outros serviços (consultoria, fiscais) às empresas, o que deveria ser simplesmente proibido. Apenas na Teixeira Duarte isso não se verificou.

É imperativo legislar

Para melhorar o Governo Societário das empresas, o primeiro passo tem de ser dado pelo legislador. As regras do Código de Governo das Sociedades, implementado pela CMVM, representaram um progresso mas continuam a não ter um cariz obrigatório. Se as empresas nacionais não cumprirem alguma norma, apenas têm de explicar a razão por que não o fazem no seu relatório de Governo das Sociedades. Contudo, o objetivo principal deveria ser obrigar as empresas a implementar boas práticas e não apenas informar os investidores sobre o que cumprem e não cumprem.

A pouca influência que os pequenos acionistas têm na vida das empresas exige que muitas das recomendações da CMVM passem a ter um caráter obrigatório. Todos ficariam a ganhar, a começar pelos acionistas que estariam mais protegidos e a acabar nas empresas que veriam reforçada a confiança dos investidores e, consequentemente, o acesso ao capital necessário para os seus investimentos.

No quadro abaixo reunimos 13 princípios que, a serem implementados com caráter obrigatório, melhorariam significativamente o Governo das Sociedades.

13 ideias para melhorar o Governo das Sociedades

Com base nos três pilares fundamentais do Governo Societário, a PROTESTE INVESTE propõe 13 princípios que deveriam ser cumpridos obrigatoriamente pelas empresas cotadas.

Direitos dos acionistas

• Eliminar os direitos especiais e outras limitações aos direitos de voto.

• Os estatutos devem poder ser alterados por maioria simples.

• A remuneração individualizada do presidente da comissão executiva e dos restantes administradores (e não apenas os princípios gerias da política de remunerações do conselho de administração) deve ser aprovada em assembleia-geral de acionistas.

Funcionamento do Conselho de administração

• O conselho de administração deve ser composto na sua maioria por membros independentes.

• As comissões de auditoria e de remunerações devem ser obrigatórias e constituídas integralmente por membros independentes.

• O presidente executivo e o presidente do conselho de administração devem ser pessoas distintas.

Transparência

• Auditores e empresas de auditoria devem mudar periodicamente e devem ser proibidos de prestar outros serviços para evitar conflitos de interesses.

• O pagamento às auditoras e a sua escolha por parte das empresas alvo da revisão de contas pode levantar dúvidas quanto à independência, pelo que deveria ser implementado um modelo alternativo.

• Proibir a constituição de filiais em paraísos fiscais e as despesas confidenciais devem ser eliminadas para promover a transparência.

• Deveria ser estabelecido um limite para o rácio entre a remuneração do presidente da comissão executiva e o salário médio dos restantes trabalhadores (excluindo administradores).

• Os prémios de desempenho da administração e dos principais dirigentes devem ter por base indicadores sólidos e representativos do valor da empresa. Nunca deve ser usado apenas um único indicador e os que forem utilizados devem incluir mais do que um exercício para garantir uma gestão sustentável.

• As "stock options" dadas a administradores e/ou aos principais dirigentes só devem poder ser exercidas a longo prazo (no mínimo, 3 ou 5 anos).

• Maior rigor nos sistemas de controlo de riscos interno, nomeadamente no reporte de ilegalidades no seio da empresa. Este mecanismo deverá ser independente da estrutura de gestão.

Direitos dos acionistas

• Eliminar os direitos especiais e outras limitações aos direitos de voto.

• Os estatutos devem poder ser alterados por maioria simples.

• A remuneração individualizada do presidente da comissão executiva e dos restantes administradores (e não apenas os princípios gerias da política de remunerações do conselho de administração) deve ser aprovada em assembleia-geral de acionistas.

Funcionamento do Conselho de administração

• O conselho de administração deve ser composto na sua maioria por membros independentes.

• As comissões de auditoria e de remunerações devem ser obrigatórias e constituídas integralmente por membros independentes.

• O presidente executivo e o presidente do conselho de administração devem ser pessoas distintas.

Transparência

• Auditores e empresas de auditoria devem mudar periodicamente e devem ser proibidos de prestar outros serviços para evitar conflitos de interesses.

• O pagamento às auditoras e a sua escolha por parte das empresas alvo da revisão de contas pode levantar dúvidas quanto à independência, pelo que deveria ser implementado um modelo alternativo.

• Proibir a constituição de filiais em paraísos fiscais e as despesas confidenciais devem ser eliminadas para promover a transparência.

• Deveria ser estabelecido um limite para o rácio entre a remuneração do presidente da comissão executiva e o salário médio dos restantes trabalhadores (excluindo administradores).

• Os prémios de desempenho da administração e dos principais dirigentes devem ter por base indicadores sólidos e representativos do valor da empresa. Nunca deve ser usado apenas um único indicador e os que forem utilizados devem incluir mais do que um exercício para garantir uma gestão sustentável.

• As "stock options" dadas a administradores e/ou aos principais dirigentes só devem poder ser exercidas a longo prazo (no mínimo, 3 ou 5 anos).

• Maior rigor nos sistemas de controlo de riscos interno, nomeadamente no reporte de ilegalidades no seio da empresa. Este mecanismo deverá ser independente da estrutura de gestão.