Notícia

Fartos de comissões: Deco exige máximo de 0,5% nos fundos de pensões

Pagar 10% de comissão para transferir o capital de um fundo de pensões para outro é inadmissível. Sobretudo quando nem sequer pode resgatá-lo. Exigimos uma comissão de transferência máxima de 0,5%. Nem uma décima a mais.

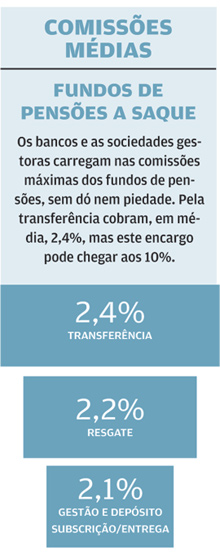

Se acha que pagar uma comissão de 3% ou de 5% pela transferência do capital de um fundo de pensões é muito, imagine que lhe cobram 10 por cento. Não é ficção. É realidade e, como já afirmámos no passado, extorsão.

A cobrança abusiva de comissões continua a lesar os consumidores. E, no caso das pesadas comissões de transferência associadas aos fundos de pensões, os bancos e outras entidades gestoras, além de atentarem contra a liberdade de escolha dos investidores, estão a limitar a concorrência. "Já gastámos as palavras", diria Eugénio de Andrade. Mas nós não, e, por isso, dizemos bem alto: exigimos o fim das comissões que asfixiam o rendimento dos fundos de pensões e esmagam qualquer tentativa de os investidores fazerem um pé-de-meia para a reforma. Mais: consideramos inadmissível que um produto com objetivos tão idênticos aos dos planos de poupança-reforma (PPR) seja tratado de forma tão distinta.

É urgente equiparar os fundos de pensões a estes produtos, cuja comissão de transferência não pode ir além dos 0,5% (nos PPR de capital garantido) ou é mesmo inexistente (quando se trata de PPR sob forma de fundo). E disponibilizar, de forma agregada, todas as comissões aplicadas aos fundos de pensões, como já acontece com os PPR. Isso sem esquecer a própria legislação, que limita ainda mais a margem de manobra dos titulares de fundos de pensões, ao não permitir o resgate antecipado nem a transferência do capital para um PPR. Se a tudo isto juntarmos o rendimento pouco interessante, já percebeu que está perante um produto de poupança que não recomendamos.

Fundos de pensões e PPR: é mais o que os une ou o que os separa?  Sem saberem, muitos investidores são titulares de fundos de pensões, confundindo-os com PPR. Mas, apesar de terem os mesmos propósitos, são produtos com enquadramentos legais diferentes. Há fundos de pensões fechados (de empresas ou grupos profissionais) e abertos, sendo que estes últimos podem ser subscritos por qualquer aforrador. Muitas empresas disponibilizam estes fundos aos seus colaboradores, beneficiando de deduções no IRC, no IRS e nas contribuições para a Segurança Social. À semelhança dos PPR, os fundos de pensões permitem fazer entregas periódicas de pequeno montante, que podem ser deduzidas no IRS (à taxa de 20%, consoante os valores aplicados e a idade). Mas há diferenças que vale a pena destacar. Começando pelo resgate. Quando um trabalhador beneficia de um fundo de pensões através da empresa que o emprega, a parte da contribuição da entidade patronal só pode ser resgatada em caso de reforma ou de morte; já as contribuições do trabalhador podem ainda ser recuperadas em caso de doença grave (mediante comprovativo) ou de desemprego de longa duração. Chegada a reforma, pelo menos dois terços das contribuições da empresa serão pagos sob a forma de pensão, sendo esta fatia tributada em função do total dos rendimentos do titular. O restante pode ser pago como um todo, sendo tributado a 8 por cento.

Sem saberem, muitos investidores são titulares de fundos de pensões, confundindo-os com PPR. Mas, apesar de terem os mesmos propósitos, são produtos com enquadramentos legais diferentes. Há fundos de pensões fechados (de empresas ou grupos profissionais) e abertos, sendo que estes últimos podem ser subscritos por qualquer aforrador. Muitas empresas disponibilizam estes fundos aos seus colaboradores, beneficiando de deduções no IRC, no IRS e nas contribuições para a Segurança Social. À semelhança dos PPR, os fundos de pensões permitem fazer entregas periódicas de pequeno montante, que podem ser deduzidas no IRS (à taxa de 20%, consoante os valores aplicados e a idade). Mas há diferenças que vale a pena destacar. Começando pelo resgate. Quando um trabalhador beneficia de um fundo de pensões através da empresa que o emprega, a parte da contribuição da entidade patronal só pode ser resgatada em caso de reforma ou de morte; já as contribuições do trabalhador podem ainda ser recuperadas em caso de doença grave (mediante comprovativo) ou de desemprego de longa duração. Chegada a reforma, pelo menos dois terços das contribuições da empresa serão pagos sob a forma de pensão, sendo esta fatia tributada em função do total dos rendimentos do titular. O restante pode ser pago como um todo, sendo tributado a 8 por cento.

A liberdade é maior nos PPR: pode resgatar o montante acumulado quando entender. Nas condições definidas na lei (depois dos 60 anos, em caso de reforma, desemprego há mais de um ano, invalidez ou doença grave), a taxa de imposto sobre o rendimento será de 8 por cento. Se optar por receber o montante sob a forma de pensão, a tributação é idêntica à dos fundos. Se o resgate do PPR acontecer fora das condições previstas e tiver usufruído dos benefícios fiscais, terá de repô-los e pagar uma taxa de 10% por cada ano decorrido. Além disso, às entregas com menos de cinco anos é aplicada uma taxa de 21,5%, às que têm entre cinco e oito anos, 17,20%, e para entregas com mais de oito anos, é aplicada uma taxa de 8,6 por cento. Até ao ano passado, fundos de pensões e PPR sem capital garantido diferiam em termos de política de investimento: dos dois, apenas os primeiros podiam aplicar até 100% da carteira em ações. Atualmente, os PPR podem fazer exatamente o mesmo.

Fundos com e sem risco. E muitas comissões

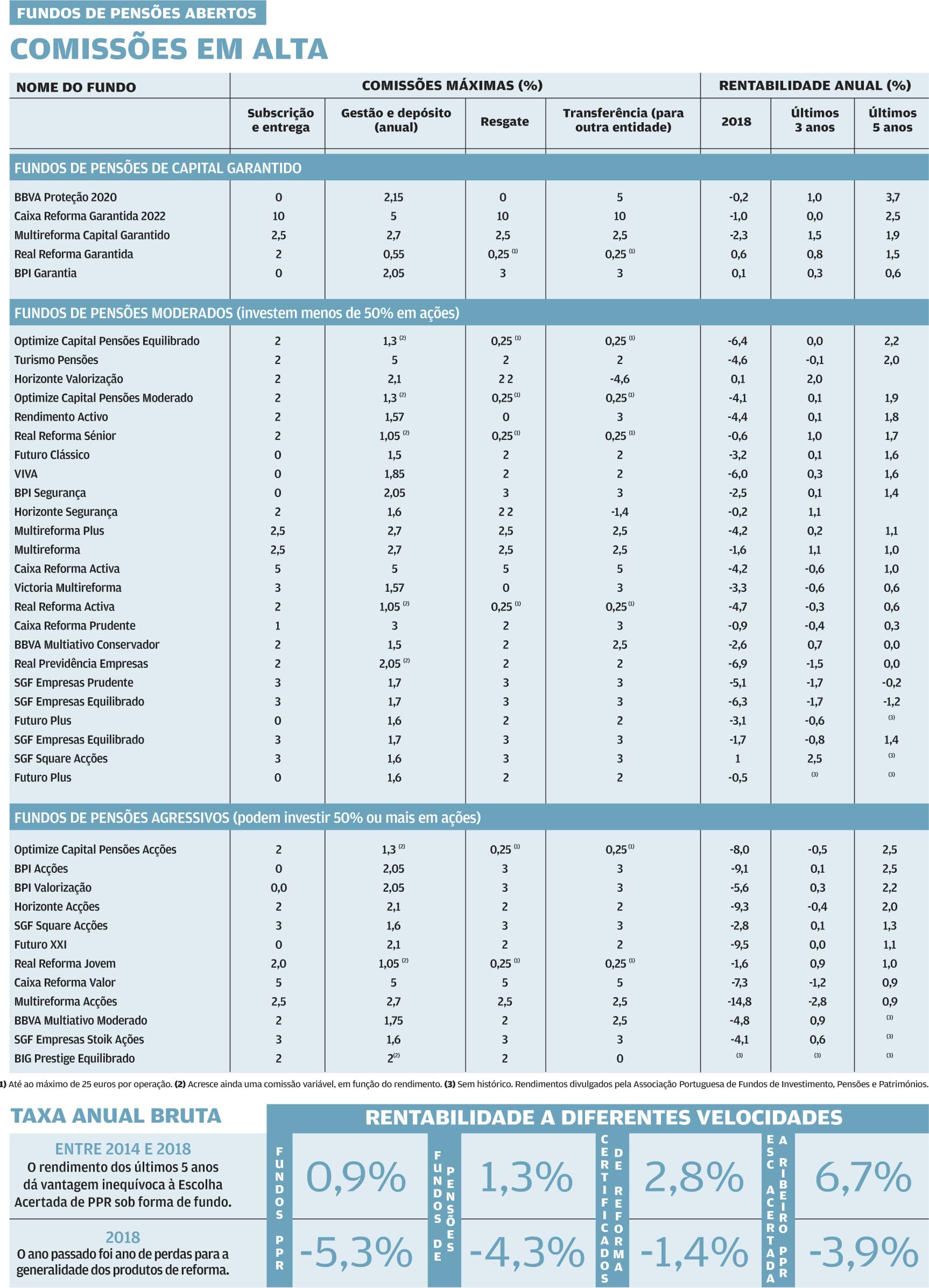

A tabela em baixo mostra seguinte mostra os 38 fundos de pensões que analisámos. Por ironia dos mercados, que condicionam a rentabilidade destes produtos, são sobretudo as comissões que se destacam, navegando em terreno para lá de positivo. Dividimos estes produtos em três categorias, consoante a sua política de investimento, diferenciando-os em função do risco: os que garantem o capital, os que aplicam até 50% em ações e os que podem investir acima dessa percentagem no mercado bolsista. Entre os fundos de capital garantido que analisámos, o BBVA Proteção 2020 foi o que obteve o melhor resultado nos últimos cinco anos, apesar de uma pequena perda em 2018 (-0,2 por cento). O bom desempenho é, no entanto, ensombrado pelos 2,15% pagos pela comissão de gestão, e, facilmente, votado ao esquecimento se nos detivermos nos 5% que os subscritores terão de pagar, caso queiram transferir o fundo para outra instituição. Certamente, pensarão duas vezes antes de o fazer. Ou mais. De um modo global, os fundos de pensões de capital garantido perderam, em média, 0,6%, em 2018, e ganharam 2%, nos últimos cinco anos. Ainda que não possamos compará-los com os PPR sob a forma de seguro, por não serem conhecidos os resultados de 2018, se os pusermos lado a lado com os fundos PPR de capital garantido, ficam melhor na fotografia, já que estes últimos perderam, em média, 2,5% em 2018 e ganharam apenas 1,4%, nos últimos cinco anos. Na categoria dos fundos de pensões moderados, ou seja, em que o investimento em ações é inferior a 50%, 2018 foi ano de perdas (em média, 3,8%), apesar de terem obtido 1%, nos últimos cinco anos. O Optimize Capital Pensões Equilibrado foi o que mais se destacou neste grupo, mas à custa de rendimentos anteriores a 2018 (2,2%, nos últimos cinco anos). No ano passado, perdeu 6,4%, bastante mais do que a média. Em sua defesa, destacamos a comissão de transferência de 0,25 por cento. Porém, se o compararmos com o fundo PPR sem capital garantido que recomendamos, fica em desvantagem: o Alves Ribeiro PPR ganhou 6,7% ao ano, nos últimos cinco anos, apresentando uma rentabilidade passada bem mais interessante do que qualquer um dos fundos de pensões analisados. E mesmo tendo perdido 3,9%, em 2018, a quebra foi menos acentuada do que a dos fundos.

Avançando na escala de risco, os dados mostram que o ano de 2018 foi implacável com os fundos de pensões mais agressivos (que aplicam 50% ou mais em ações). Estes registaram perdas na ordem dos 7%, sendo que o Multireforma Ações deu um trambolhão ainda maior, perdendo 14,8 por cento.

E os Certificados de Reforma?

Conhecidos como "PPR do Estado", os Certificados de Reforma são, na realidade, bastante diferentes dos PPR. Uma vez subscritos, as contribuições mensais são obrigatórias, sendo feitas em função do salário médio bruto (2, 4 ou 6 por cento). É certo que têm uma grande vantagem - a ausência de comissões - mas, face a um verdadeiro PPR, os pontos fracos são óbvios: o capital só fica disponível, impreterivelmente, na altura da reforma, não pode transferir o montante aplicado para nenhum outro produto, nem mesmo para um PPR, e não garantem o capital. Apesar de nos últimos cinco anos os Certificados de Reforma terem conseguido uma rentabilidade média de 2,8% ao ano, em 2018, também não escaparam às perdas, registando -1,4 por cento.

Comissão de transferência máxima de 0,5%

Os bancos e as entidades gestoras dos fundos de pensões continuam a lesar os consumidores, através da cobrança abusiva de comissões, sobretudo as de transferência, que podem chegar aos 10 por cento. Esta prática constitui um verdadeiro atentado à liberdade de escolha dos investidores e à própria concorrência. É urgente equiparar os fundos de pensões aos PPR (produtos com os mesmos propósitos), cuja comissão de transferência não pode ir além dos 0,5% ou é mesmo inexistente, no caso dos PPR sem capital garantido. A Autoridade de Supervisão de Seguros e Fundos de Pensões (ASF) deveria ainda agregar todas as comissões aplicadas aos fundos de pensões, tal como faz com os PPR. Todo este quadro é agravado pela própria legislação, que não permite resgatar antecipadamente os fundos de pensões nem transferir o capital para um PPR, limitando ainda mais a margem de manobra dos consumidores. Está na hora de pôr um ponto final a esta situação discriminatória, acabando de vez com as comissões exageradas dos fundos de pensões, sobretudo as de transferência. Vamos reivindicar uma alteração à lei junto da ASF, da Comissão do Mercado de Valores Mobiliários e dos grupos parlamentares.

A prova dos nove

Se já tem dinheiro aplicado num fundo de pensões, avalie a possibilidade de mudar para os melhores de cada categoria. Estando próximo da reforma, por muito sedutor que seja o rendimento de outro fundo, pode não compensar fazê-lo. Suponha, por exemplo, que tem aplicados 10 mil euros no Caixa Reforma Garantida 2022 e que pretende transferi-los para o melhor fundo de pensões de capital garantido (o BBVA Proteção 2020). Teria de pagar 1.000 euros pela transferência (a astronómica comissão de 10%, lembra-se?), o que significa que, a manter-se o rendimento dos últimos cinco anos, seriam necessários quase nove para recuperar esse valor. Quanto a contribuições facultativas para além das definidas no plano da empresa onde trabalha, recomendamos que não as faça. Caso não tenha um fundo de pensões, mas ainda se questione sobre se deve optar por este produto ou por um PPR, nem pestaneje: se o melhor rendimento dos segundos é um bom argumento, a falta de liquidez e as pesadíssimas comissões dos fundos de pensões são a melhor prova dos nove. Mesmo que lhe acenem com custos mais reduzidos, no âmbito de alguma campanha promocional, tenha atenção porque os bancos e as sociedades gestoras podem aplicar posteriormente as comissões que constam do regulamento de gestão. Por isso, antes de tomar qualquer decisão, leia as condições contratuais de fio a pavio.

Se escolher subscrever um PPR, há um direito que ninguém lhe tira: o de mudar para o melhor do mercado, sempre que entenda que não tem o produto mais adequado. E isso sem temer que um rendimento mais atrativo seja engolido pela comissão de transferência.