Notícia

Dívida pública dá saúde à sua carteira

O prazo especial dos Certificados de Aforro está a ficar curto. As Obrigações do Tesouro rendem menos de 4% por ano. Os Certificados do Tesouro estão mais atrativos. Que títulos escolher para investir na dívida pública nacional?

Ainda há 2 anos, se o Estado português quisesse dinheiro emprestado por um prazo de uma década, os investidores exigiriam juros anuais superiores a 16%. Nessa altura imperava a descrença na sua capacidade de cumprir os seus compromissos financeiros. Os mais pessimistas vislumbravam a possibilidade de um abandono forçado de Portugal do euro. Embora fossem cenários possíveis, a Proteste Investe sempre defendeu a reduzida probabilidade disso acontecer e, consequentemente, recomendou a compra de Obrigações do Tesouro (OT) aos seus leitores, desde que a dívida pública não ultrapassasse 25% do seu património.

Agora que Portugal está prestes a terminar o programa de assistência financeira externa da União Europeia e do Fundo Monetário Internacional, os cenários mais sombrios parecem definitivamente afastados. As previsões apontam para que o peso da dívida pública tenha atingido um pico próximo de 130% do produto interno bruto em 2013, mas que deverá recuar nos próximos anos. Por detrás desta expectativa está a diminuição progressiva dos défices orçamentais e o regresso da economia a uma fase de crescimento. É uma evolução crucial para a sustentabilidade da dívida, ou seja, contribui para diminuir as hipóteses de um incumprimento por parte do Estado. Para os pequenos investidores, a situação mais confortável do Estado português implica também que a remuneração dos produtos de dívida pública seja menor. Os juros da OT já não são tão elevados. O período especial dos Certificados de Aforro, em que as taxas de juro são mais altas, está a terminar. Por enquanto, os Certificados do Tesouro Poupança Mais continuam a pagar juros mais simpáticos para prazos de 3 a 5 anos, mas até quando o Governo manterá estes rendimentos?

Época especial a chegar ao fim

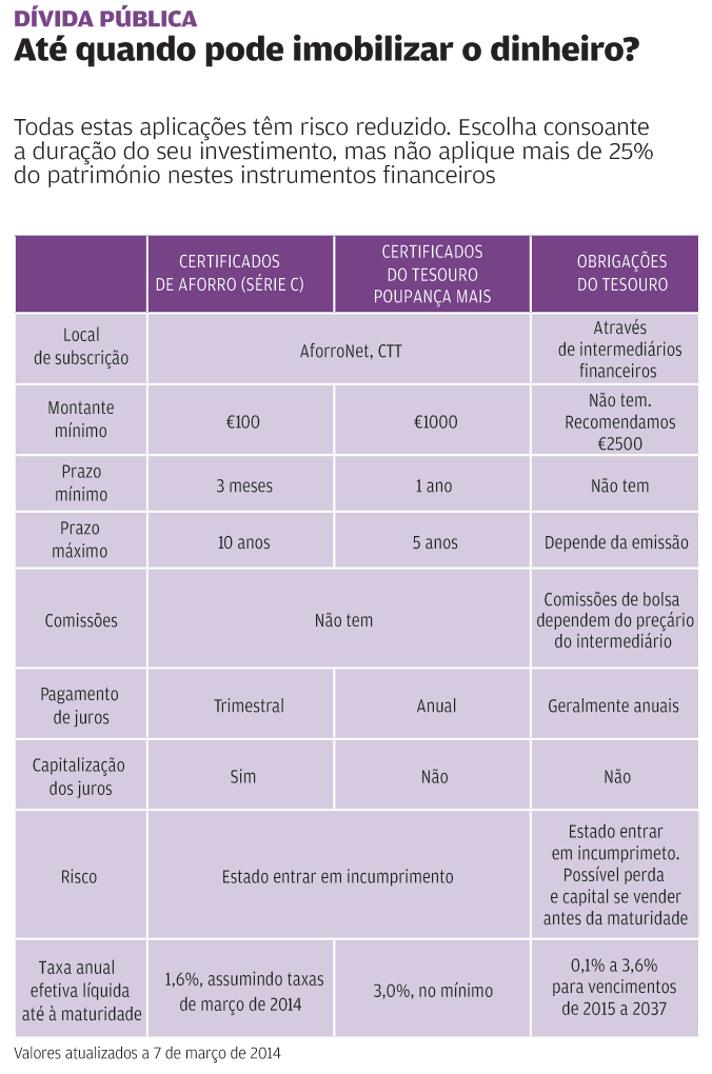

Os nossos subscritores têm três opções para investir diretamente na dívida pública: Certificados de Aforro e Certificados do Tesouro Poupança Mais, que podem ser adquiridos nos Correios ou através do Aforro- Net (o serviço online da entidade que gere a dívida nacional, acessível em aforronet. igcp.pt) e Obrigações do Tesouro.

Os Certificados de Aforro são mais indicados a quem pretenda investir por prazos curtos (até dois anos), fazer entregas regulares e com pequenos montantes; os Certificados do Tesouro Poupança Mais destinam-se a quem pretenda aplicar entre 3 e 5 anos, com risco muito baixo e com rendimento anual crescente. As Obrigações do Tesouro são particularmente interessantes para o longo prazo (mais de 5 anos).

Os últimos anos têm sido bastante instáveis para os Certificados de Aforro. Em 2008, com o cancelamento das subscrições e alteração no cálculo do rendimento da série B e lançamento da atual série C, o interesse desta aplicação foi substancialmente reduzido. No final de agosto de 2012, o Governo voltou a mudar as regras, numa tentativa de recuperar o interesse desta aplicação junto dos aforradores. Desde então e até 2016, as regras são outras, mais interessantes do que as que vigoravam anteriormente: suspendeu-se o prémio crescente e foi substituído por um prémio fixo no valor bruto de 2,75%. Porém, após 31 de dezembro de 2016, são retomadas as condições anteriores.

Atração de médio prazo

Os novos Certificados do Tesouro Poupança Mais (CTPM), lançados a 31 de outubro de 2013, cativaram de imediato a atenção dos portugueses. Em apenas 3 meses, os CTPM captaram 861 milhões de euros. Este produto rende juros anualmente a uma taxa crescente e não permitem mobilização antes do primeiro pagamento de juros. Às taxas brutas atuais, rende 2,75%, 3,75% e 4,75% do primeiro ao terceiro ano e 5% no quarto e quinto ano. Nestes 2 últimos anos pode ainda acrescer um bónus de 80% da taxa de crescimento do produto interno bruto, caso seja positiva. Assim, usando as estimativas mais recentes do Fundo Monetário Internacional, poderíamos obter até 3,4% por ano de rendimento líquido, um pouco acima dos 3% garantidos. É um produto particularmente interessante para quem invista a médio prazo, entre 3 e 5 anos. Para períodos mais curtos, os Certificados de Aforro são mais adequados.

OT para longo prazo

O pequeno investidor também pode investir em Obrigações do Tesouro, adquirindo-as através de uma transação de bolsa junto do seu intermediário financeiro.

O rendimento das OT é mais complexo do que o dos Certificados de Aforro e dos Certificados do Tesouro pois é influenciado por 2 fatores: a cotação dos títulos na compra e os juros pagos por cupão. Se adquirir 5000 euros da OT Fevereiro 2024 recebe todos os anos a 15 de fevereiro os juros referentes ao cupão (180,31 euros) e, no reembolso, recebe 4629 euros (e não os 5000 euros) porque foi adquirida acima do valor nominal (à cotação de 108%, neste exemplo). Além disso, na aquisição, tem que pagar 10,46 euros de juros corridos, ou seja, os juros que decorreram desde o anterior pagamento de juros.

A aquisição ou a venda de OT, ao contrário dos outros produtos do Estado, implicam o pagamento de comissões. Como se trata de uma operação de bolsa, estas comissões são cobradas pela entidade que serve de intermediário na operação.

Atualmente as Obrigações do Tesouro são mais interessantes para prazos mais longos, acima de 5 anos. Todavia, como as rentabilidades até à maturidade têm descido nas últimas semanas, o rendimento anual líquido não vai além dos 3,6%, se adquiridas à cotação atual. Por exemplo, para o prazo de 5 anos, os Certificados do Tesouro Poupança Mais são mais rentáveis, proporcionando pelo menos 3%, enquanto a OT Junho 2019 rende apenas 2,2%. Só para títulos de maturidade de 9 ou 10 anos consegue um pouco mais (até 3,1%).

Ainda assim, não se esqueça que os Certificados do Tesouro Poupança Mais têm uma componente variável em função da taxa de crescimento do PIB nos últimos 2 anos. Às taxas atuais, são mais interessantes do que as Obrigações do Tesouro.

____________________________________________

Portal financeiro

Descubra quanto pode ganhar com títulos do Estado

Bastam alguns minutos no nosso portal financeiro, em deco.proteste. pt/investe, para saber quando pode ganhar nos produtos financeiros do Estado. Se quiser saber quanto rendem os Certificados de Aforro, vá a deco.proteste.pt/investe/ calculadora-certificados-aforro: introduza o montante a aplicar e a duração prevista do investimento para saber quanto pode esperar ganhar, assumindo a manutenção das taxas de juro. Pode fazer o mesmo para os Certificados do Tesouro Poupança Mais em deco.proteste.pt/investe/calculadora-certificados-tesouro.

Se o prazo for de 4 ou 5 anos,o rendimento calculado inclui as mais recentes previsões de crescimento do produto interno bruto, um fator que acresce à taxa-base de juro.

Em deco.proteste.pt/investe/calculadora-obrigacoes-tesouro, pode simular quanto rende um investimento em Obrigações do Tesouro até à sua maturidade. Escolha o montante a aplicar e os títulos a adquirir. A ferramenta apresenta o resultado tendo em conta as cotações mais recentes, mas, todavia, pode alterar a cotação para aferir a rentabilidade do seu investimento com outro preço.

Aforro ou Tesouro

Vale a pena transferir?

Quem já tem Certificados de Aforro deve resgatar e aplicar em Certificados do Tesouro Poupança Mais? A resposta depende do horizonte de investimento. Como os Certificados do Tesouro são um produto de taxa anual crescente, se o seu horizonte de investimento for apenas de 1 ou 2 anos, então não são para si. Deve manter os Certificados de Aforro que neste mês mantêm a taxa anual líquida de 2,3%. Uma aplicação nos Certificados do Tesouro por 2 anos rende o mesmo mas com menor liquidez. Todavia, se tiver a certeza de que não vai necessitar do dinheiro por mais de 3 anos, então pode resgatar os Certificados de Aforro e aplicar o montante em Certificados do Tesouro. Se aplicar durante 5 anos, obtém, pelo menos, 3% por ano.

Proteste investe exige

Igualdade para todos os produtos financeiros

Está à vista de todos que o Estado criou produtos de poupança, através de emissão de dívida pública, bem mais interessantes do que a oferta da banca e, mais grave no nosso entender, é não obedecer às mesmas regras a que estão sujeitos os produtos bancários. Por exemplo, os Certificados do Tesouro Poupança Mais replicam o esquema de rendimento de um depósito de taxa crescente. Contudo, o folheto publicitário dos Certificados de Tesouro Poupança Mais apresenta 5% em letras bem grandes, que é a taxa-base dos últimos 2 anos. Se fosse um depósito de taxa crescente não o poderia fazer, segundo as regras do Banco de Portugal: apenas poderia publicitar a taxa de juro média. Este tipo de concorrência é desleal.

Os produtos de aforro do Estado deveriam ser supervisionados e regulados por uma entidade autónoma, que acompanhe os mercados, controle a informação prestada e vigie o comportamento das entidades que os comercializam. Além disso, também deveriam ter uma ficha técnica, com a informação detalhada e comparável aos restantes produtos de aforro do mercado. Até agora tem sido o Governo quem dita as regras e tem o poder para manter ou alterar a remuneração de forma arbitrária, distorcendo as regras da concorrência. Esta é uma exigência já antiga, mas que continua por atender pelo Executivo.

Além disso, as Obrigações do Tesouro deveriam estar acessíveis aos pequenos investidores logo na emissão. Atualmente, apenas podem adquirir através de transações no mercado. Seria vantajoso para todos: o pequeno investidor teria acesso às taxas de juro superiores de longo prazo e o Estado receberia mais impostos sobre o rendimento, pois atualmente os investidores estrangeiros estão isentos de tributação.

Este artigo foi redigido ao abrigo do novo acordo ortográfico.