Notícia

Saudi Aramco quer pagar dividendo de 75 mil milhões em 2020

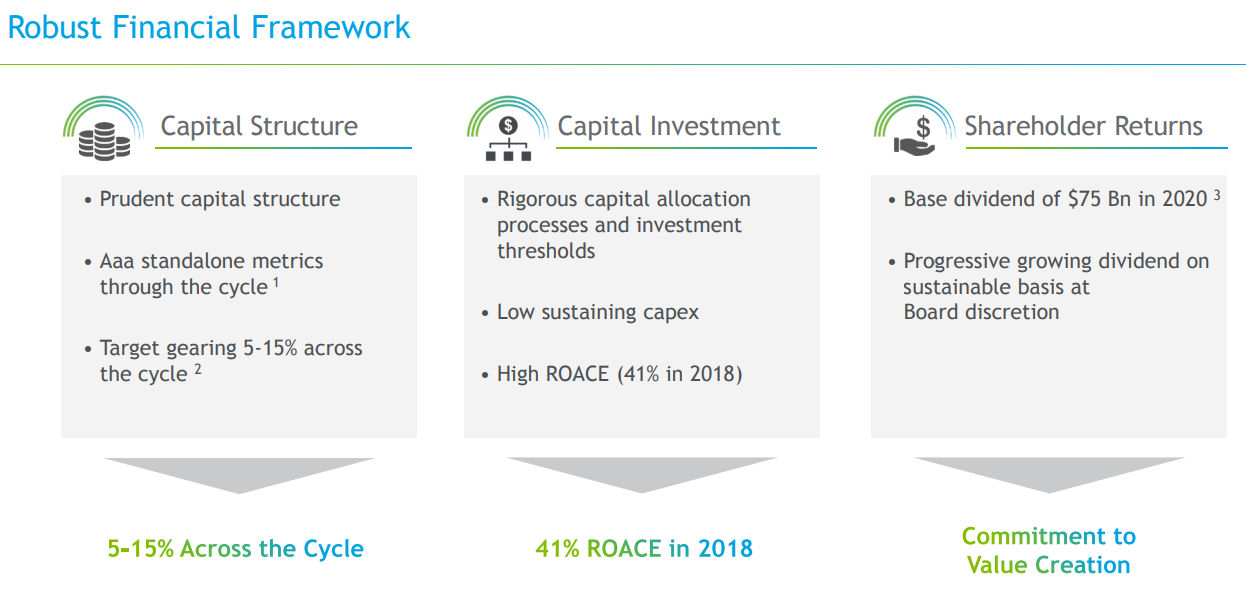

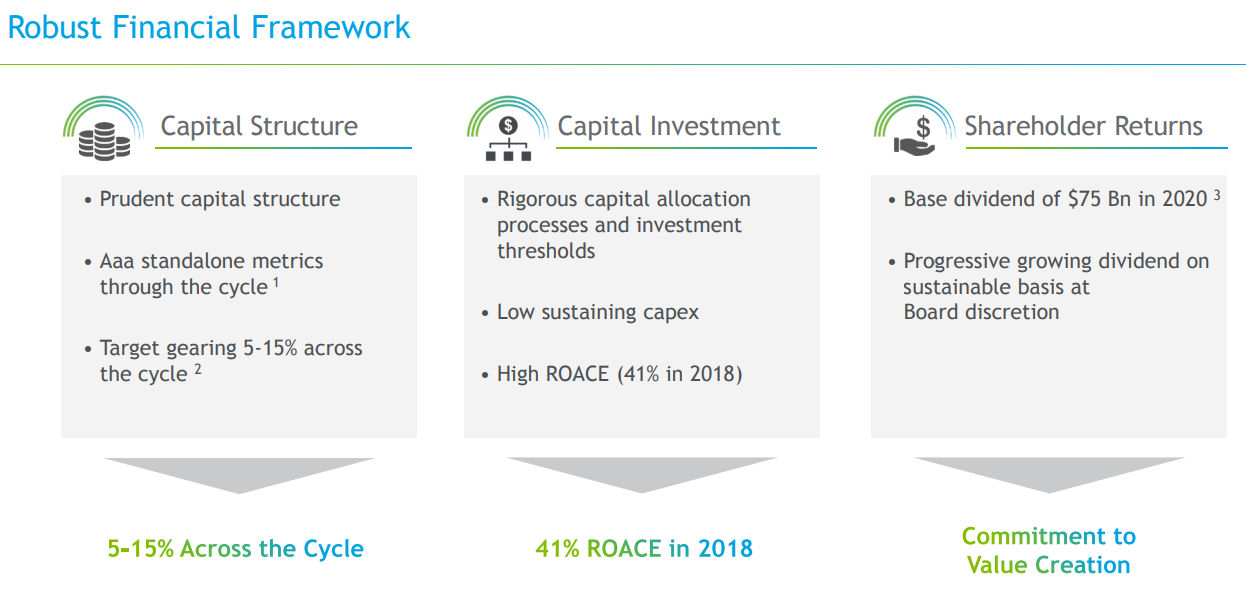

A Saudi Aramco, a petrolífera estatal da Arábia Saudita, quer entrar em bolsa a valer dois biliões de dólares e distribuir um dividendo de 75 mil milhões de dólares em 2020.

30 de Setembro de 2019 às 14:53

A petrolífera, que é a empresa mais lucrativa do mundo, quer estrear-se em bolsa com o dobro da capitalização de tecnológicas como a Apple ou a Microsoft (que estão avaliadas em cerca de um bilião de dólares) e pretende distribuir 75 mil milhões de dólares no próximo ano, segundo um documento divulgado esta segunda-feira, 30 de setembro.

A Saudi Aramco pretende pagar um dividendo de 75 mil milhões de dólares no próximo ano numa tentativa de atrair investidores para a oferta pública inicial (IPO, na sigla inglesa) que já tem vindo a planear, ainda que não haja uma data nem praça financeira fechada.

Segundo a apresentação da empresa aos investidores, este dividendo é uma base para pagamentos futuros ainda maiores. Em 2018, o dividendo da empresa tinha sido de 58 mil milhões de dólares.

Ainda assim, a rentabilidade do dividendo será de 3,75% caso a empresa atinja o objetivo de conseguir uma avaliação de dois biliões de dólares na estreia em bolsa, o que a coloca acima de empresas como a Apple ou a Microsoft que conseguiram atingir um bilião de dólares.

A Bloomberg escreve que esta é uma rentabilidade "decente" num mundo de taxas de juro baixas como o atual, mas é mais baixa do que oferecem empresas concorrentes como a Royal Dutch Shell (6,22%) e a Exxon Mobil Corp (4,9%). Face aos investidores em obrigações, os investidores em ações também não ficam com um rendimento muito mais elevado dado que a obrigação a dez anos da empresa rende 3%.

A oferta pública inicial da Saudi Aramco - que foi atacada parcialmente por drones há duas semanas - faz parte da estratégia do príncipe herdeiro da Arábia Saudita, Mohammed bin Salman, para estimular a economia saudita com mais milhões em capital para o fundo soberano do país.

A concretizar-se, este poderá ser o maior IPO do mundo. Recorde-se que no ano passado a Arábia Saudita cancelou a oferta pública inicial.

A apresentação da empresa também revela que o pagamento de impostos sobre a produção de petróleo será menor quando a cotação do petróleo estiver abaixo dos 70 dólares por barril e maior quando estiver acima.

A Saudi Aramco pretende pagar um dividendo de 75 mil milhões de dólares no próximo ano numa tentativa de atrair investidores para a oferta pública inicial (IPO, na sigla inglesa) que já tem vindo a planear, ainda que não haja uma data nem praça financeira fechada.

Ainda assim, a rentabilidade do dividendo será de 3,75% caso a empresa atinja o objetivo de conseguir uma avaliação de dois biliões de dólares na estreia em bolsa, o que a coloca acima de empresas como a Apple ou a Microsoft que conseguiram atingir um bilião de dólares.

A Bloomberg escreve que esta é uma rentabilidade "decente" num mundo de taxas de juro baixas como o atual, mas é mais baixa do que oferecem empresas concorrentes como a Royal Dutch Shell (6,22%) e a Exxon Mobil Corp (4,9%). Face aos investidores em obrigações, os investidores em ações também não ficam com um rendimento muito mais elevado dado que a obrigação a dez anos da empresa rende 3%.

A oferta pública inicial da Saudi Aramco - que foi atacada parcialmente por drones há duas semanas - faz parte da estratégia do príncipe herdeiro da Arábia Saudita, Mohammed bin Salman, para estimular a economia saudita com mais milhões em capital para o fundo soberano do país.

A concretizar-se, este poderá ser o maior IPO do mundo. Recorde-se que no ano passado a Arábia Saudita cancelou a oferta pública inicial.

A apresentação da empresa também revela que o pagamento de impostos sobre a produção de petróleo será menor quando a cotação do petróleo estiver abaixo dos 70 dólares por barril e maior quando estiver acima.