Notícia

Juros altos agravam risco de incumprimento de famílias e empresas

O Banco de Portugal estima que, até final de 2023, aumente a proporção de empresas em situação de vulnerabilidade financeira. Avisa que a grande parcela de taxas de juro variável nos créditos das famílias traduz-se num aumento relativamente rápido e significativo dos encargos.

As taxas de juro mais elevadas deixam famílias e empresas com crédito numa situação mais vulnerável. O potencial incumprimento tanto de um grupo como do outro é visto pelo Banco de Portugal como um risco para a estabilidade do sistema financeiro.

"A preponderância da taxa de juro variável no 'stock' de empréstimos à habitação leva a que a subida das taxas de juro de curto prazo se traduza num aumento relativamente rápido e significativo dos encargos com a dívida", avisa o supervisor, no relatório de estabilidade financeira divulgado esta quarta-feira, no qual identifica como risco "o potencial incumprimento das famílias mais vulneráveis, devido à inflação elevada, à subida das taxas de juro de curto prazo e a um potencial agravamento da taxa de desemprego".

A proporção do "stock" de empréstimos à habitação com taxa variável é de cerca de 90% pelo que a subida das taxas de juro de mercado tem-se traduzido num aumento dos encargos com a dívida conduzindo a uma potencial materialização do risco de crédito das famílias. A expectativa do mercado é que o aumento das prestações se mantenha até setembro de 2023.

Dada a distribuição atual dos contratos de crédito à habitação por ano de celebração, o Banco de Portugal conclui que cerca de 50% dos contratos em vigor já tiveram em algum momento passado um valor de indexante mais elevado que o esperado para vigorar em dezembro de 2023.

"O desafio que se coloca aos particulares está associado com a rapidez da transmissão da subida de taxa de juro (entre um ano e 18 meses), mas há fatores que mitigam o risco de incumprimento", diz o Banco de Portugal.

Estes incluem a redução do rácio de endividamento, a melhoria do perfil de risco dos novos mutuários, tanto o crédito à habitação como ao consumo estarem concentrados em famílias com rendimentos mais elevados, a escassez de mão-de-obra limitar o aumento da taxa de desemprego, bem como a poupança acumulada pelas famílias durante a pandemia.

Construção e imobiliário são os setores mais afetados

Da mesma forma, também o potencial incumprimento das empresas mais vulneráveis é visto como risco pelo Banco de Portugal. "Apesar da evidência recente de resiliência do setor, um contexto económico e financeiro mais desfavorável, caraterizado por menor crescimento económico e taxas de juro mais elevadas, poderá aumentar a percentagem de empresas vulneráveis", adverte o banco central.

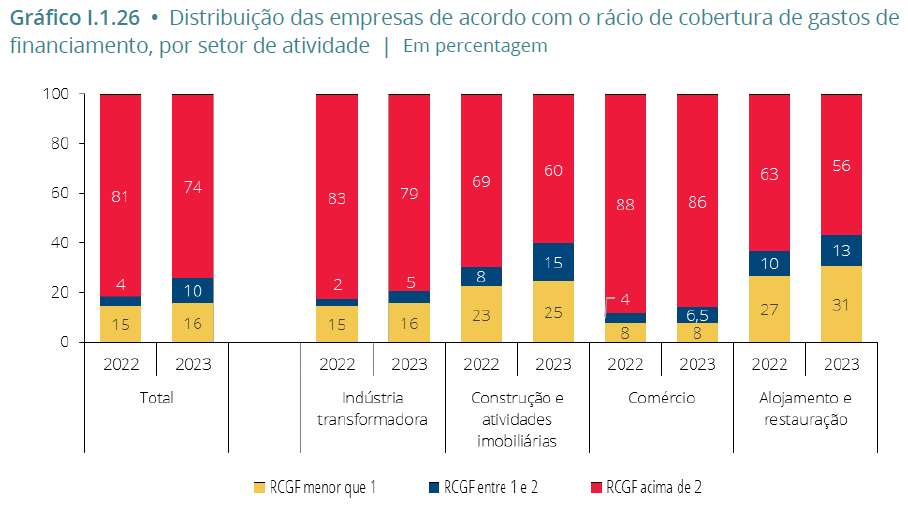

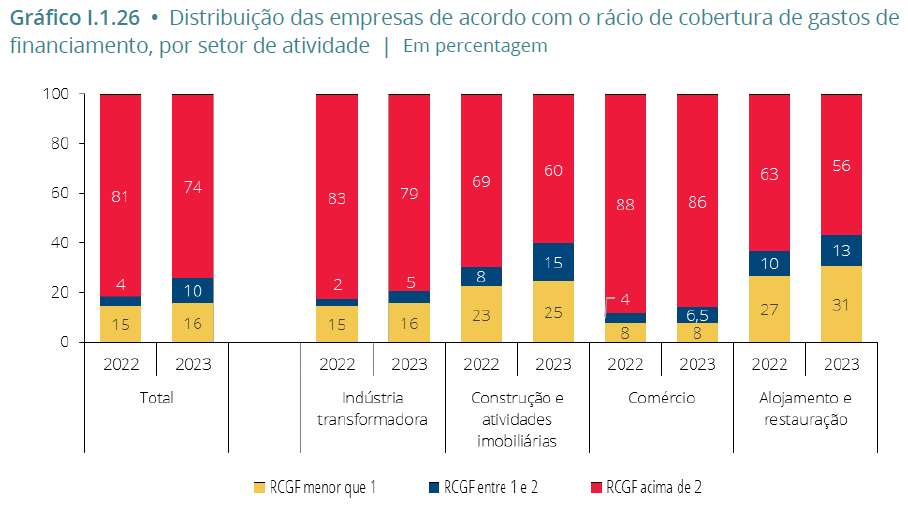

Os custos de financiamento para as empresas já se agravaram em 2022, em particular na segunda metade do ano. E a situação não deverá melhorar. Assim, "dada a expetativa de subida das taxas de juro, estima-se que até final de 2023 aumente a proporção de empresas em situação de vulnerabilidade financeira, identificadas por terem um rácio de cobertura de gastos de financiamento (EBITDA/Gastos de financiamento) inferior a 2".

O aumento da proporção de empresas em vulnerabilidade financeira ocorre para a globalidade dos setores de atividade. Por setor de atividade, o Banco de Portugal destaca um aumento mais acentuado no setor da construção e atividades imobiliárias.

Por outro lado, o setor do alojamento e restauração terá um aumento inferior ao estimado para o agregado de empresas, mas permanecerá como tendo a maior proporção de empresas em vulnerabilidade, devido ao impacto da pandemia.

"A preponderância da taxa de juro variável no 'stock' de empréstimos à habitação leva a que a subida das taxas de juro de curto prazo se traduza num aumento relativamente rápido e significativo dos encargos com a dívida", avisa o supervisor, no relatório de estabilidade financeira divulgado esta quarta-feira, no qual identifica como risco "o potencial incumprimento das famílias mais vulneráveis, devido à inflação elevada, à subida das taxas de juro de curto prazo e a um potencial agravamento da taxa de desemprego".

Dada a distribuição atual dos contratos de crédito à habitação por ano de celebração, o Banco de Portugal conclui que cerca de 50% dos contratos em vigor já tiveram em algum momento passado um valor de indexante mais elevado que o esperado para vigorar em dezembro de 2023.

"O desafio que se coloca aos particulares está associado com a rapidez da transmissão da subida de taxa de juro (entre um ano e 18 meses), mas há fatores que mitigam o risco de incumprimento", diz o Banco de Portugal.

Estes incluem a redução do rácio de endividamento, a melhoria do perfil de risco dos novos mutuários, tanto o crédito à habitação como ao consumo estarem concentrados em famílias com rendimentos mais elevados, a escassez de mão-de-obra limitar o aumento da taxa de desemprego, bem como a poupança acumulada pelas famílias durante a pandemia.

Construção e imobiliário são os setores mais afetados

Da mesma forma, também o potencial incumprimento das empresas mais vulneráveis é visto como risco pelo Banco de Portugal. "Apesar da evidência recente de resiliência do setor, um contexto económico e financeiro mais desfavorável, caraterizado por menor crescimento económico e taxas de juro mais elevadas, poderá aumentar a percentagem de empresas vulneráveis", adverte o banco central.

Os custos de financiamento para as empresas já se agravaram em 2022, em particular na segunda metade do ano. E a situação não deverá melhorar. Assim, "dada a expetativa de subida das taxas de juro, estima-se que até final de 2023 aumente a proporção de empresas em situação de vulnerabilidade financeira, identificadas por terem um rácio de cobertura de gastos de financiamento (EBITDA/Gastos de financiamento) inferior a 2".

O aumento da proporção de empresas em vulnerabilidade financeira ocorre para a globalidade dos setores de atividade. Por setor de atividade, o Banco de Portugal destaca um aumento mais acentuado no setor da construção e atividades imobiliárias.

Por outro lado, o setor do alojamento e restauração terá um aumento inferior ao estimado para o agregado de empresas, mas permanecerá como tendo a maior proporção de empresas em vulnerabilidade, devido ao impacto da pandemia.