Notícia

Reddit avança com pedido de IPO em Wall Street

A empresa dona da rede social entregou ao supervisor dos mercados a documentação necessária para começar a negociar em bolsa. A data da operação ainda não é conhecida, tal como a avaliação.

O Reddit prepara-se para se estrear em Wall Street. A empresa tecnológica anunciou ao final do dia de quarta-feira que já deu entrada com o prospeto para a oferta pública inicial (IPO, na sigla em inglês) de forma confidencial pelo que o documento ainda não é conhecido publicada.

A dona da rede social com o mesmo nome diz ainda não ter decidido a quantidade de ações que vai dispersar em bolsa ou o intervalo de preços. A operação deverá acontecer acontecer depois de o regulador dos mercados norte-americanos, a U.S. Securities and Exchange Commission (SEC) "completar o processo de revisão sujeito ao mercado e outras condicionantes".

Em setembro, a Reuters avançou que a rede social conhecida pelos fóruns de troca de mensagens estaria a preparar o IPO. A agência referia na altura que o Reddit já tinha começado a fazer contactos junto de bancos de investimento e de advogados para preparar a operação.

A empresa liderada por Steve Huffman foi avaliada em 10 mil milhões de dólares (cerca de 8,4 mil milhões de euros), numa ronda de investimento que teve lugar em julho, e na qual angariou 700 milhões de dólares (590,4 milhões de euros). A intenção de abrir o capital em bolsa já tinha sido sinalizada pelo CEO numa entrevista ao New York Times, apesar de Steve Huffman não ter indicado um prazo para a operação.

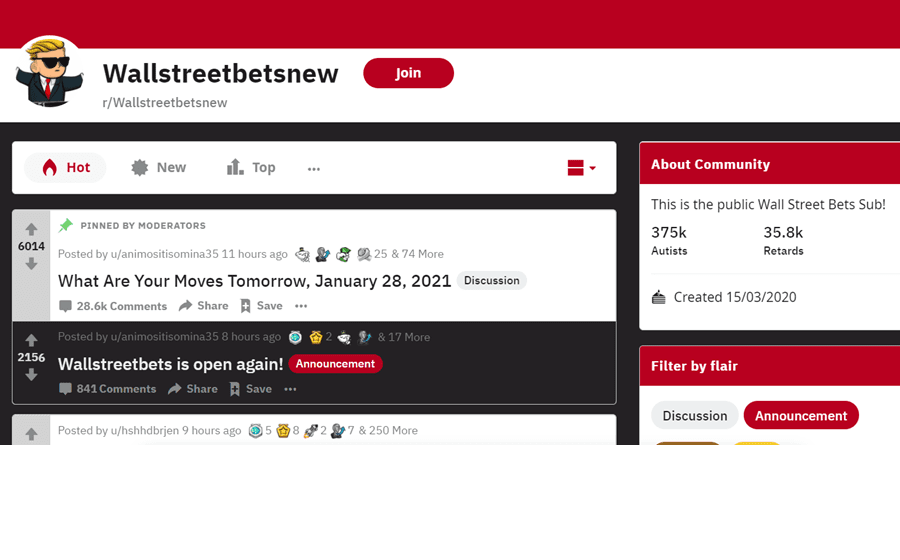

A plataforma foi criada em 2005 pelo próprio Huffman, juntamente com Alexis Ohanian e Aaron Swartz. Em outubro do ano passado tinha 52 milhões de utilizadores ativos e mais de 100 mil "subreddits". Entre os maiores investidores da plataforma contam-se a Fidelity Investments, a venture capital Andreessen Horowitz, a Sequoia Capital e a Tencent Holdings.

A dona da rede social com o mesmo nome diz ainda não ter decidido a quantidade de ações que vai dispersar em bolsa ou o intervalo de preços. A operação deverá acontecer acontecer depois de o regulador dos mercados norte-americanos, a U.S. Securities and Exchange Commission (SEC) "completar o processo de revisão sujeito ao mercado e outras condicionantes".

A empresa liderada por Steve Huffman foi avaliada em 10 mil milhões de dólares (cerca de 8,4 mil milhões de euros), numa ronda de investimento que teve lugar em julho, e na qual angariou 700 milhões de dólares (590,4 milhões de euros). A intenção de abrir o capital em bolsa já tinha sido sinalizada pelo CEO numa entrevista ao New York Times, apesar de Steve Huffman não ter indicado um prazo para a operação.

A plataforma foi criada em 2005 pelo próprio Huffman, juntamente com Alexis Ohanian e Aaron Swartz. Em outubro do ano passado tinha 52 milhões de utilizadores ativos e mais de 100 mil "subreddits". Entre os maiores investidores da plataforma contam-se a Fidelity Investments, a venture capital Andreessen Horowitz, a Sequoia Capital e a Tencent Holdings.