Notícia

Investimento: Os 22 magníficos para vencer

Para ganhar, é preciso escolher os melhores jogadores e definir uma boa tática. Conheça a nossa seleção de 11 ações e 11 fundos que o ajudarão a marcar golos

17 de Julho de 2018 às 12:08

Imagine a sua carteira de investimentos como se fosse uma equipa de futebol que vai disputar o Mundial na Rússia. Quer marcar golos, passar às fases seguintes e, se possível, erguer a taça no final da competição. Ou seja, quer somar rendibilidades atrativas que aumentem a sua conta bancária. Para isso, precisa de um bom plantel. Ora, na esfera dos investimentos, a escolha dos produtos financeiros é muito parecida com a seleção dos jogadores que integram o 11 final. Uma boa equipa é a soma de vários elementos, com características diferentes, que se complementam e acrescentam valor ao coletivo. Quanto se trata de investimentos, diversificar é essencial. Assim como é fundamental apostar no longo prazo. Para os aforradores, é importante manter resultados consistentes durante um longo período, combinando o potencial dos vários ativos financeiros. Por exemplo, nas ações, é necessário reunir empresas de vários setores de atividade, onde o ritmo de crescimento do negócio é balanceado com a solidez das contas e a conjuntura económica.

No caso dos fundos, convém alia mercados emergentes com bolsas mais desenvolvidas e maduras, equilibrando bem a componente defensiva (fundos de obrigações) com o potencial atacante (fundos de ações). Por fim, fique atento ao mercado da mesma forma que gere o plantel, para que a equipa esteja sempre preparada para enfrentar novos desafios. Para o ajudar, selecionámos 11 ações e 11 fundos vocacionados para obter bons resultados num horizonte mínimo de cinco anos. Na nossa perspetiva, carteiras viradas para ganhos no curto prazo seriam especulativas e demasiado arriscadas. Se gosta de jogar ao ataque, opte por uma estratégia mais agressiva, escolhendo ações. Se a defesa é o seu melhor ataque, os fundos são o ideal.

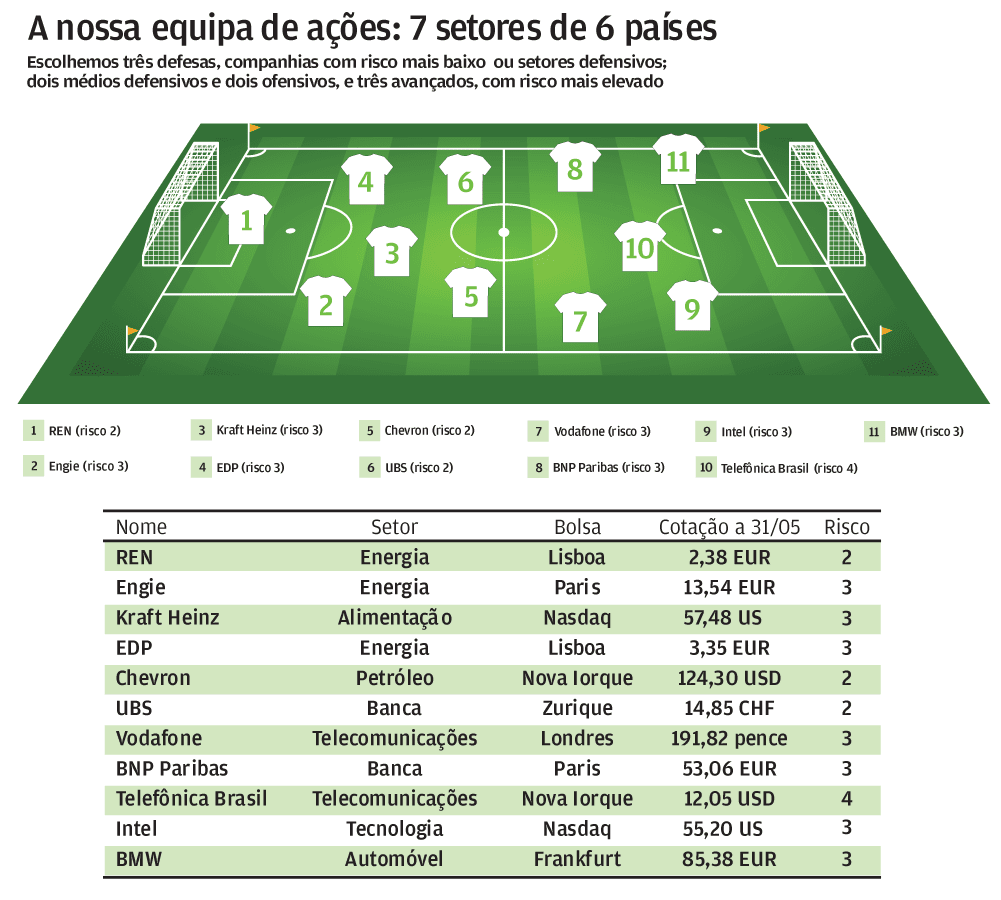

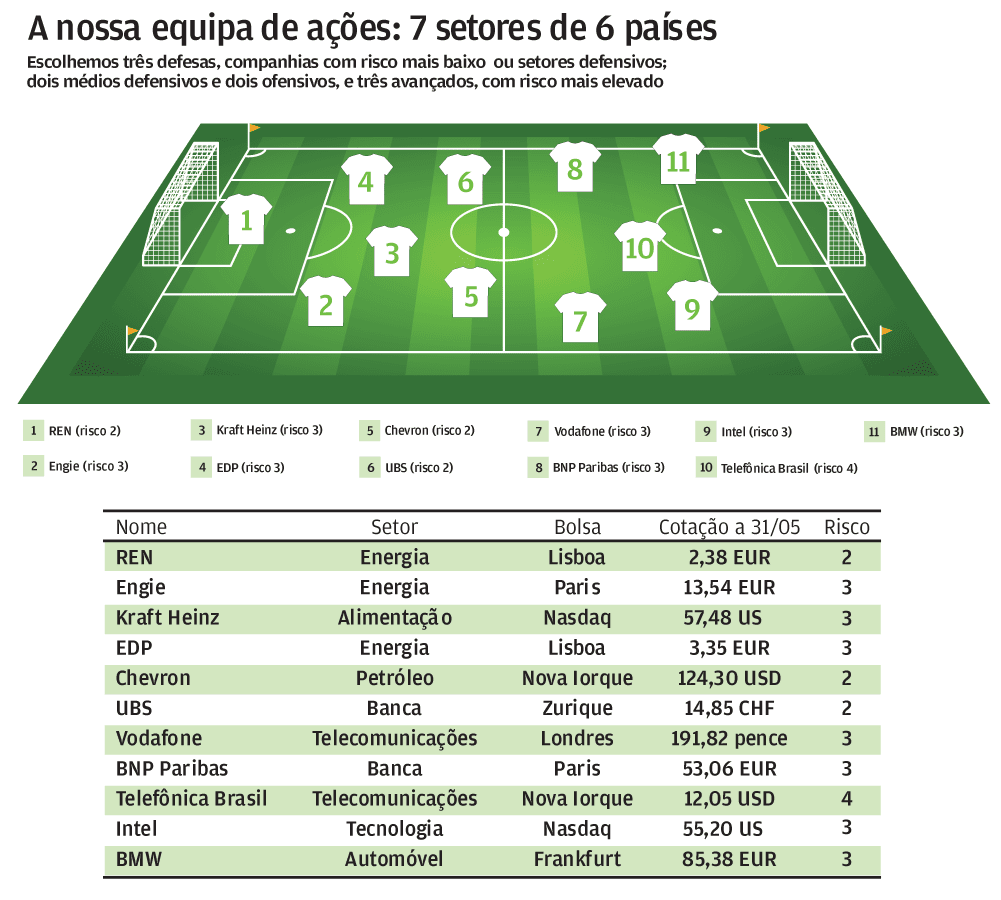

Como o risco de investir em ações é superior ao de investir em fundos, a tática utilizada também é mais arrojada. Assim, escolhemos jogar apenas com três defesas, empresas com risco mais baixo ou de setores mais defensivos; quatro médios, dois mais defensivos e dois mais ofensivos; e três avançados, que correspondem a ações com risco mais elevado ou de setores mais cíclicos e que, por isso, tendem a apresentar maior volatilidade. Como se depreende, o risco inerente às nossas escolhas é crescente à medida que se avança no terreno de jogo.

A nossa tática será, portanto, 3×4×3, e a nossa equipa inclui apenas ações de compra, refletindo a carteira de títulos da PROTESTE INVESTE. Como em qualquer carteira equilibrada, mais ou menos arriscada, a sua constituição obedece a dois princípios fundamentais: investimento numa ótica de longo prazo para diluir o risco; e diversificação. Na baliza, temos a REN (risco 2). A empresa, que gere a rede de transporte e armazenamento de gás e eletricidade em Portugal, tem uma atividade muito regulada, pelo que apresenta uma boa estabilidade e previsibilidade dos seus resultados. Logo, a volatilidade da cotação é baixa, o que permite dar tranquilidade e segurança à equipa.

Na defesa, temos ações de cariz mais defensivo como a Engie (risco 3). A energética francesa vive um processo de transformação, que assenta na venda das atividades menos rentáveis e foco nas reguladas. O objetivo é melhorar a rentabilidade e dar maior estabilidade aos resultados. Temos também a Kraft Heinz (risco 3), uma empresa americana do ramo alimentar, um setor defensivo, com um balanço sólido, uma rentabilidade elevada e um bom dividendo. Dará estabilidade à defesa e a toda a equipa. Para completar o trio defensivo, temos a EDP (risco 3).

A maior elétrica nacional, que está a ser alvo de uma OPA da China Three Gorges, combina um perfil de baixo risco - atividade regulada e fraca exposição às flutuações de mercado do preço da energia - com um bom potencial de crescimento nas energias renováveis. Ou seja, dá solidez à equipa mas também tem algum potencial ofensivo.

No meio campo, optámos por dois títulos mais defensivos. A Chevron (risco 2) tem uma boa solidez financeira e beneficia de uma progressão sustentada da produção, apesar de operar num setor com algum risco, por causa da volatilidade do preço do petróleo. A petrolífera americana é defensiva, mas também sabe atacar.

O outro título é o banco suíço UBS (risco 2), que pode desempenhar várias funções no meio-campo e dar equilíbrio à equipa. Ainda que haja pressão sobre as margens e uma elevada concorrência, beneficia da sua dimensão global.

Tem melhorado a sua solidez financeira graças à redução dos custos e, a médio prazo, deverá aumentar a rentabilidade.

Como médios mais ofensivos, optámos pela Vodafone (risco 3) e pelo BNP Paribas (risco 3). A operadora britânica, especialista em comunicações móveis, adquiriu vários operadores de cabo em diversos países para reforçar a sua oferta combinada. A estratégia tem-se revelado acertada e reforçou a liquidez gerada pela atividade do grupo, o que lhe permite pagar bons dividendos.

É um dos criativos da equipa.

O BNP Paribas é uma das armas para criar jogo atacante. Completada a estratégia de expansão europeia e de equilíbrio entre as várias atividades (banca de retalho, seguros, gestão de fundos, crédito ao consumo...), o banco francês está focado na melhoria da rentabilidade. A subida, a prazo, das taxas de juro também ajudará nessa tarefa.

Quanto ao ataque, temos ações de risco mais elevado. A Intel (risco 3), uma empresa americana do setor de semicondutores, cuja atividade é bastante cíclica, apresenta um risco maior mas também incorpora um maior potencial de crescimento. Dada a importância da inovação na sua atividade, é um dos responsáveis pela criação de jogo ofensivo da equipa. A operadora Telefônica Brasil (risco 4) terá como principal função marcar golos. A filial da espanhola Telefónica opera num mercado emergente (risco elevado mas com maior potencial de crescimento), onde é líder de mercado. Para finalizar temos a BMW (risco 3). A construtora alemã, um dos líderes mundiais na venda de carros de luxo, tem apostado na revogação da sua gama e nas novas tecnologias. Apesar de pressionar a rentabilidade a curto prazo, os resultados continuam sólidos e, a prazo, o grupo deverá colher os frutos através do aumento das vendas. É mais uma seta apontada à baliza adversária.

Subscreva o nosso protocolo

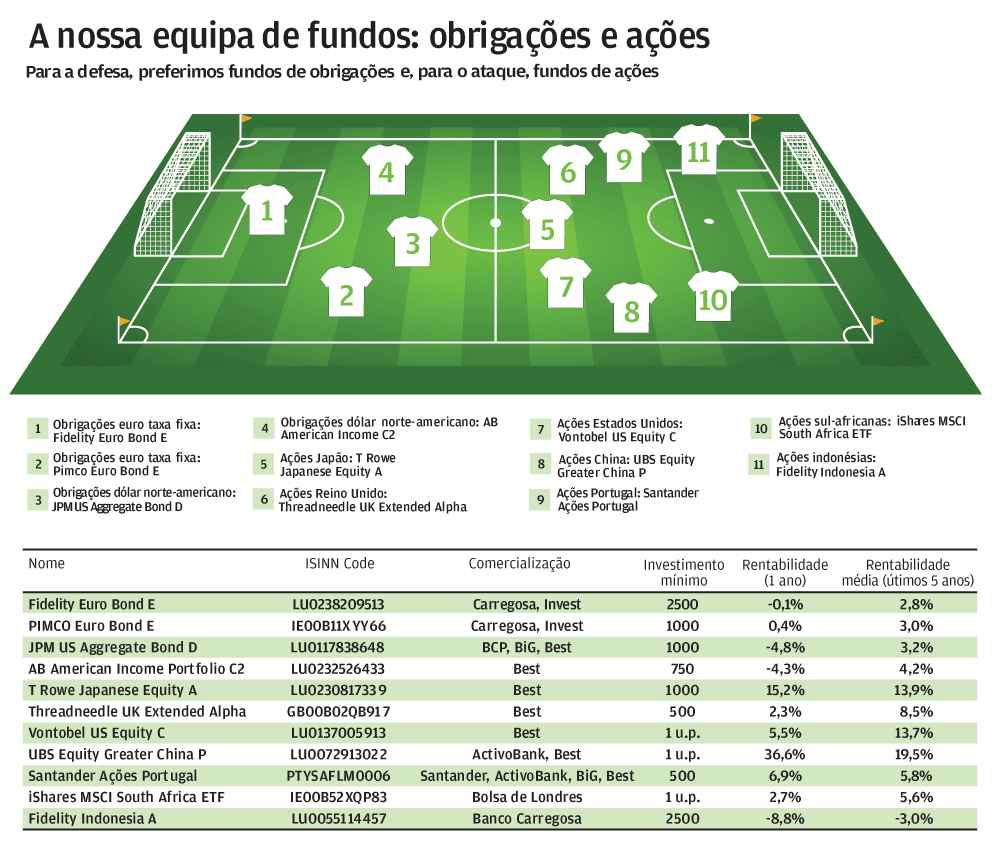

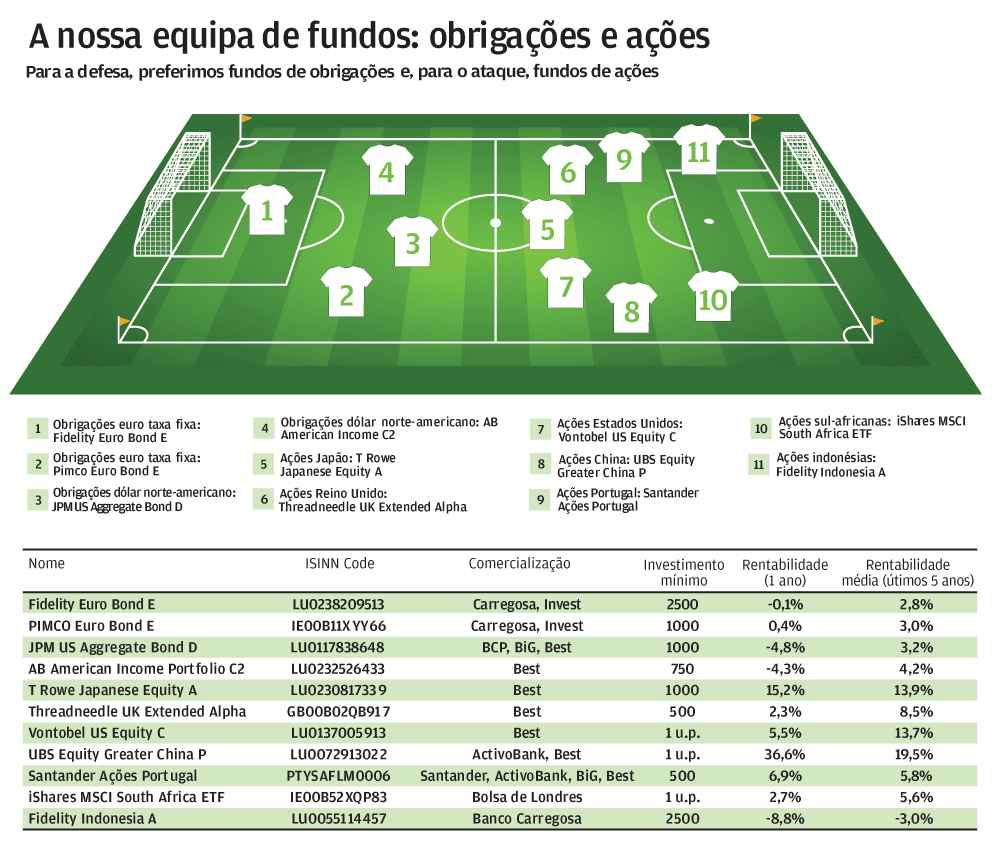

Adira ao protocolo que a PROTESTE INVESTE estabeleceu com o Banco Carregosa e deixe de se preocupar com os títulos que deve comprar e vender. Fazemos a gestão da carteira e o Banco Carregosa assegura a execução automática das ordens. Desde o início de 2013 até ao final de maio deste ano, a nossa carteira de ações obteve um rendimento médio anual de 6,3% líquidos. Ou seja, se tivesse investido 10 000 nesse ano teria agora cerca de 14 000 euros. Beneficia ainda de custos de transação em bolsa mais baixos, graças ao preçário especial que resulta do protocolo de corretagem online DECO/GoBulling. Para obter mais informações sobre a adesão e as condições do protocolo, consulte o portal financeiro em deco.proteste.pt/ investe/protocolos. nosso guarda-redes está longe de ser a vedeta da equipa, mas a sua atuação tem de ser vista em conjunto com a sólida barreira defensiva que tem à sua frente. A moeda única sobreviveu a uma grave crise, a economia está a evoluir positivamente e a intervenção do Banco Central Europeu garante que os juros irão subir muito gradualmente. Neste contexto, as obrigações euro de taxa fixa, como Fidelity Euro Bond E, permanecem uma alternativa relativamente segura para guardar a nossa baliza.

Os jogadores da equipa de fundos que jogam à defesa também pertencem à categoria de obrigações. Como as fases negativas dos mercados de ações são inevitáveis, é crucial possuir uma boa defesa. Sem o efeito de almofada dos fundos de obrigações, a carteira teria um risco muito superior e não estaria devidamente otimizada. Assim, o núcleo da defesa é formado por mais um conjunto de obrigações euro taxa fixa - Pimco Euro Bond E - acompanhado por dois fundos de dólares norte-americanos: JPM US Aggregate Bond D e AB American Income C2.

As notas verdes beneficiam de juros mais elevados nos Estados Unidos e funcionam como refúgio em caso de surgirem problemas na economia global.

Com o primeiro terço do terreno bem entregue, os nossos médios não precisam de se preocupar muito em apoiar a defesa, ficando mais libertos para potenciar a rentabilidade da carteira a meio-campo. Por isso, surgirem problemas na economia global.

Com o primeiro terço do terreno bem entregue, os nossos médios não precisam de se preocupar muito em apoiar a defesa, ficando mais libertos para potenciar a rentabilidade da carteira a meio-campo. Por isso, já a segunda maior economia do mundo e, por isso, é incontornável. A nossa escolha recai sobre o fundo de ações UBS Equity Greater China P. Como Portugal teve uma boa recuperação nos últimos anos, ainda que não se tenha refletido bem na bolsa de Lisboa, optámos pelo fundo Santander Ações Portugal.

Para não deixar de fora os novos talentos, os jogadores mais avançados da nossa seleção também atuam em mercados emergentes, mas menos consolidados do que os anteriores. O desempenho destas bolsas tende a ser menos consistente e mais arriscado, mas uma boa equipa tem de apostar no futuro. Escolhemos para pontas-de-lança fundos dedicados à África do Sul e Indonésia. São mercados que estão bem posicionados para enfrentar o futuro. Na Indonésia, as autoridades têm tido sucesso nas reformas e, na África do Sul, a nova liderança poderá, finalmente, espoletar todo o potencial deste país que é, para muitas empresas, a porta de entrada para o mercado africano. Assim, o nosso duo de ataque é composto pelo ETF de ações sul-africanas iShares MSCI South Africa e o fundo de ações indonésias Fidelity Indonesia A.

Mais soluções no banco

Como é sabido, uma boa equipa não pode contar apenas com 11 titulares. Temos bons substitutos para ocuparem as várias posições na tática atrás descrita.

Poderá optar por outros jogadores com estilos de jogo diferente. A partir da página 24 e no portal financeiro, encontrará todas as nossas escolhas acertadas para os fundos e ETF.

Além das categorias referidas na nossa tática de base, há outras que pode usar para tornar a sua equipa mais agressiva, nomeadamente fundos de ações setoriais (saúde, telecomunicações, utilities). Contudo, se seguir uma estratégia idêntica à da nossa seleção, evite fundos regionais/globais ou multiativos (mistos), pois criam sobreposições com o resto da equipa sem trazerem valor acrescentado. Por último, se quiser apostar numa equipa inteira, dispõe dos fundos Optimize Seleção, cuja composição reflete as nossas recomendações de investimento.

Este artigo foi redigido ao abrigo do novo acordo ortográfico.

No caso dos fundos, convém alia mercados emergentes com bolsas mais desenvolvidas e maduras, equilibrando bem a componente defensiva (fundos de obrigações) com o potencial atacante (fundos de ações). Por fim, fique atento ao mercado da mesma forma que gere o plantel, para que a equipa esteja sempre preparada para enfrentar novos desafios. Para o ajudar, selecionámos 11 ações e 11 fundos vocacionados para obter bons resultados num horizonte mínimo de cinco anos. Na nossa perspetiva, carteiras viradas para ganhos no curto prazo seriam especulativas e demasiado arriscadas. Se gosta de jogar ao ataque, opte por uma estratégia mais agressiva, escolhendo ações. Se a defesa é o seu melhor ataque, os fundos são o ideal.

A nossa tática será, portanto, 3×4×3, e a nossa equipa inclui apenas ações de compra, refletindo a carteira de títulos da PROTESTE INVESTE. Como em qualquer carteira equilibrada, mais ou menos arriscada, a sua constituição obedece a dois princípios fundamentais: investimento numa ótica de longo prazo para diluir o risco; e diversificação. Na baliza, temos a REN (risco 2). A empresa, que gere a rede de transporte e armazenamento de gás e eletricidade em Portugal, tem uma atividade muito regulada, pelo que apresenta uma boa estabilidade e previsibilidade dos seus resultados. Logo, a volatilidade da cotação é baixa, o que permite dar tranquilidade e segurança à equipa.

Na defesa, temos ações de cariz mais defensivo como a Engie (risco 3). A energética francesa vive um processo de transformação, que assenta na venda das atividades menos rentáveis e foco nas reguladas. O objetivo é melhorar a rentabilidade e dar maior estabilidade aos resultados. Temos também a Kraft Heinz (risco 3), uma empresa americana do ramo alimentar, um setor defensivo, com um balanço sólido, uma rentabilidade elevada e um bom dividendo. Dará estabilidade à defesa e a toda a equipa. Para completar o trio defensivo, temos a EDP (risco 3).

A maior elétrica nacional, que está a ser alvo de uma OPA da China Three Gorges, combina um perfil de baixo risco - atividade regulada e fraca exposição às flutuações de mercado do preço da energia - com um bom potencial de crescimento nas energias renováveis. Ou seja, dá solidez à equipa mas também tem algum potencial ofensivo.

No meio campo, optámos por dois títulos mais defensivos. A Chevron (risco 2) tem uma boa solidez financeira e beneficia de uma progressão sustentada da produção, apesar de operar num setor com algum risco, por causa da volatilidade do preço do petróleo. A petrolífera americana é defensiva, mas também sabe atacar.

O outro título é o banco suíço UBS (risco 2), que pode desempenhar várias funções no meio-campo e dar equilíbrio à equipa. Ainda que haja pressão sobre as margens e uma elevada concorrência, beneficia da sua dimensão global.

Tem melhorado a sua solidez financeira graças à redução dos custos e, a médio prazo, deverá aumentar a rentabilidade.

Como médios mais ofensivos, optámos pela Vodafone (risco 3) e pelo BNP Paribas (risco 3). A operadora britânica, especialista em comunicações móveis, adquiriu vários operadores de cabo em diversos países para reforçar a sua oferta combinada. A estratégia tem-se revelado acertada e reforçou a liquidez gerada pela atividade do grupo, o que lhe permite pagar bons dividendos.

É um dos criativos da equipa.

O BNP Paribas é uma das armas para criar jogo atacante. Completada a estratégia de expansão europeia e de equilíbrio entre as várias atividades (banca de retalho, seguros, gestão de fundos, crédito ao consumo...), o banco francês está focado na melhoria da rentabilidade. A subida, a prazo, das taxas de juro também ajudará nessa tarefa.

Quanto ao ataque, temos ações de risco mais elevado. A Intel (risco 3), uma empresa americana do setor de semicondutores, cuja atividade é bastante cíclica, apresenta um risco maior mas também incorpora um maior potencial de crescimento. Dada a importância da inovação na sua atividade, é um dos responsáveis pela criação de jogo ofensivo da equipa. A operadora Telefônica Brasil (risco 4) terá como principal função marcar golos. A filial da espanhola Telefónica opera num mercado emergente (risco elevado mas com maior potencial de crescimento), onde é líder de mercado. Para finalizar temos a BMW (risco 3). A construtora alemã, um dos líderes mundiais na venda de carros de luxo, tem apostado na revogação da sua gama e nas novas tecnologias. Apesar de pressionar a rentabilidade a curto prazo, os resultados continuam sólidos e, a prazo, o grupo deverá colher os frutos através do aumento das vendas. É mais uma seta apontada à baliza adversária.

Subscreva o nosso protocolo

Adira ao protocolo que a PROTESTE INVESTE estabeleceu com o Banco Carregosa e deixe de se preocupar com os títulos que deve comprar e vender. Fazemos a gestão da carteira e o Banco Carregosa assegura a execução automática das ordens. Desde o início de 2013 até ao final de maio deste ano, a nossa carteira de ações obteve um rendimento médio anual de 6,3% líquidos. Ou seja, se tivesse investido 10 000 nesse ano teria agora cerca de 14 000 euros. Beneficia ainda de custos de transação em bolsa mais baixos, graças ao preçário especial que resulta do protocolo de corretagem online DECO/GoBulling. Para obter mais informações sobre a adesão e as condições do protocolo, consulte o portal financeiro em deco.proteste.pt/ investe/protocolos. nosso guarda-redes está longe de ser a vedeta da equipa, mas a sua atuação tem de ser vista em conjunto com a sólida barreira defensiva que tem à sua frente. A moeda única sobreviveu a uma grave crise, a economia está a evoluir positivamente e a intervenção do Banco Central Europeu garante que os juros irão subir muito gradualmente. Neste contexto, as obrigações euro de taxa fixa, como Fidelity Euro Bond E, permanecem uma alternativa relativamente segura para guardar a nossa baliza.

Os jogadores da equipa de fundos que jogam à defesa também pertencem à categoria de obrigações. Como as fases negativas dos mercados de ações são inevitáveis, é crucial possuir uma boa defesa. Sem o efeito de almofada dos fundos de obrigações, a carteira teria um risco muito superior e não estaria devidamente otimizada. Assim, o núcleo da defesa é formado por mais um conjunto de obrigações euro taxa fixa - Pimco Euro Bond E - acompanhado por dois fundos de dólares norte-americanos: JPM US Aggregate Bond D e AB American Income C2.

Adira ao nosso protocolo com o Banco Carregosa e deixe de se preocupar com a compra e venda de títulos. Desde 2013, a nossa carteira valorizou 6,3% líquidos ao ano.

As notas verdes beneficiam de juros mais elevados nos Estados Unidos e funcionam como refúgio em caso de surgirem problemas na economia global.

Com o primeiro terço do terreno bem entregue, os nossos médios não precisam de se preocupar muito em apoiar a defesa, ficando mais libertos para potenciar a rentabilidade da carteira a meio-campo. Por isso, surgirem problemas na economia global.

Com o primeiro terço do terreno bem entregue, os nossos médios não precisam de se preocupar muito em apoiar a defesa, ficando mais libertos para potenciar a rentabilidade da carteira a meio-campo. Por isso, já a segunda maior economia do mundo e, por isso, é incontornável. A nossa escolha recai sobre o fundo de ações UBS Equity Greater China P. Como Portugal teve uma boa recuperação nos últimos anos, ainda que não se tenha refletido bem na bolsa de Lisboa, optámos pelo fundo Santander Ações Portugal.

Para não deixar de fora os novos talentos, os jogadores mais avançados da nossa seleção também atuam em mercados emergentes, mas menos consolidados do que os anteriores. O desempenho destas bolsas tende a ser menos consistente e mais arriscado, mas uma boa equipa tem de apostar no futuro. Escolhemos para pontas-de-lança fundos dedicados à África do Sul e Indonésia. São mercados que estão bem posicionados para enfrentar o futuro. Na Indonésia, as autoridades têm tido sucesso nas reformas e, na África do Sul, a nova liderança poderá, finalmente, espoletar todo o potencial deste país que é, para muitas empresas, a porta de entrada para o mercado africano. Assim, o nosso duo de ataque é composto pelo ETF de ações sul-africanas iShares MSCI South Africa e o fundo de ações indonésias Fidelity Indonesia A.

Mais soluções no banco

Como é sabido, uma boa equipa não pode contar apenas com 11 titulares. Temos bons substitutos para ocuparem as várias posições na tática atrás descrita.

Poderá optar por outros jogadores com estilos de jogo diferente. A partir da página 24 e no portal financeiro, encontrará todas as nossas escolhas acertadas para os fundos e ETF.

Além das categorias referidas na nossa tática de base, há outras que pode usar para tornar a sua equipa mais agressiva, nomeadamente fundos de ações setoriais (saúde, telecomunicações, utilities). Contudo, se seguir uma estratégia idêntica à da nossa seleção, evite fundos regionais/globais ou multiativos (mistos), pois criam sobreposições com o resto da equipa sem trazerem valor acrescentado. Por último, se quiser apostar numa equipa inteira, dispõe dos fundos Optimize Seleção, cuja composição reflete as nossas recomendações de investimento.

Este artigo foi redigido ao abrigo do novo acordo ortográfico.