Notícia

Mário Ferreira vai investir 20 milhões no aumento de capital da Cofina

A entrada do dono da Douro Azul na Cofina vai implicar a diluição de quatro dos acionistas de referência da empresa de media. Só Paulo Fernandes vai reforçar.

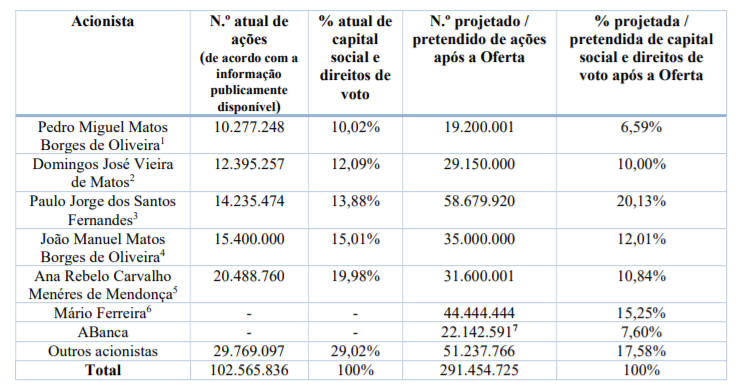

Mário Ferreira vai participar no aumento de capital da Cofina com um investimento máximo de 20 milhões de euros, que pode permitir ao dono da empresa de cruzeiros Douro Azul tornar-se no segundo maior acionista da empresa que controla o Jornal de Negócios.

De acordo com o prospeto do aumento de capital da Cofina, Mário Ferreira tem um acordo com atuais acionistas da cotada para lhes comprar (por menos de 2 mil euros) cerca de 18 milhões de direitos de subscrição que lhe permitirá adquirir 33,23 milhões de novas ações. O exercício destes direitos representa um investimento de 14,95 milhões de euros.

Contudo, o empresário nortenho apresentou um compromisso para subscrever um máximo de 44.444.444 novas ações da Cofina. Para chegar a este limite máximo Mário Ferreira terá que comprar ações ou direitos de subscrição de novas ações além dos que já chegou a acordo para comprar.

Cada nova ação tem um preço de 0,45 euros, pelo que Mário Ferreira irá investir um máximo de 20 milhões de euros, que permitirá atingir 15,2% do capital da Cofina através da sua holding Pluris Investments. Caso exerça apenas os direitos que já comprou aos acionistas da Cofina, Mário Ferreira investirá 14,95 milhões de euros e ficará com 11,4% do capital da empresa.

Entre os acionistas de referência da Cofina, o CEO Paulo Fernandes é o único que irá reforçar a posição na empresa, tendo para tal comprado direitos de subscrição a outros acionistas. Também irá investir um máximo de 20 milhões de euros, pelo que a sua posição (através da Actium) passará dos atuais 13,88% para 20,13%.

Quando o aumento de capital estiver concluído, Mário Ferreira será assim o segundo maior acionista da Cofina caso consiga comprar todas as ações com que se comprometeu.

O terceiro maior acionista será João Borges de Oliveira, pois a sua Caderno Azul investirá 8,82 milhões de euros no aumento de capital, mas verá a sua posição descer de 15,01% par 12,01%.

Segue-se Ana Mendonça, que vai investir 5 milhões, mas verá a sua Promendo reduzir a posição para 10,84%. Domingos José Vieira da Matos, que vai investir 7,5 milhões de euros através da Liverfluxo, verá a sua posição descer de 12,09% para 10%. Por fim, a Valor Autêntico, de Pedro Borges de Oliveira, investe pouco mais de 4 milhões de euros e verá a sua posição baixar de 10,02% para 6,59%.

Contas feitas, mesmo sem Mário Ferreira, os atuais acionistas de referência da Cofina vão continuar a controlar mais de 50% do capital da Cofina após concluído o aumento de capital.

O compromisso prévio destes seis acionistas em subscrever mais de 145 milhões de novas ações garante um encaixe de 65 milhões de euros para a Cofina, o que representa cerca de 77% do montante total que a empresa de media pretende angariar para concluir a compra da Media Capital.

Além disso, o Abanca manifestou o interesse em investir no aumento de capital o valor que vai receber na OPA da Cofina sobre a Media Capital, empresa onde é acionista. O encaixe ficará próximo de 10 milhões de euros, o que representa mais de 7% do capital da Cofina pós-aumento de capital.

Contudo, o Abanca não tem nenhum acordo prévio de compra de direitos, pelo que terá que os adquirir no mercado para conseguir aplicar na Cofina o encaixe que receberá com a OPA sobre a Media Capital.

Os seis acionistas que assinaram o compromisso de subscrição, em conjunto com o Abanca, poderão controlar mais de 82% do capital da Cofina, pelo que o "free float" da cotada poderá ser inferior a 20% (contra os atuais perto de 30%) caso todos os compromissos assumidos sejam cumpridos.

Também o Santander Asset Management, que controla mais de 2% da Cofina, "manifestou também a sua intenção de participar no aumento de capital" da empresa, mas não assumiu "uma obrigação de subscrição ou dado indicação escrita quanto ao eventual montante de tal investimento".

Aumento de capital arranca quinta-feira

De qualquer forma, a Cofina tem garantido grande parte do encaixe de 85 milhões de euros com o aumento de capital que arranca já na quinta-feira com o destaque dos direitos de subscrição de novas ações.

Estes títulos terão um valor quase residual em bolsa, já que o desconto da operação é diminuto e as ações (0,479 euros) negoceiam pouco acima do valor de subscrição das novas ações (0,45 euros).

Desta forma, também será residual o ajuste técnico na cotação da Cofina quando transacionar após o destaque dos direitos.

Cada direito irá permitir subscrever 1,8416355422677 novas ações e estes títulos podem ser negociados em bolsa entre 25 de fevereiro e 5 de março. Quanto à receção das ordens na oferta, o período decorre a partir das 08:30 de 25 de fevereiro até às 15:00 de 10 de março.

Haverá também uma oferta particular, sendo que neste caso a receção de ordens decorre das 15:00 de 5 de março até às 12:00 de 11 de março. O apuramento dos resultados da OPS e da eventual oferta particular junto de institucionais está previsto para 11 de março. As novas ações da Cofina deverão ser admitidas à negociação a 13 de março.