- Partilhar artigo

- ...

O sector segurador está a enfrentar uma das maiores alterações regulamentares da sua história com o regime de Solvência II. O ramo Não-Vida está em processo forte de consolidação e ajustamento às novas regras do jogo. O ramo Vida vive atormentado com o clima de baixas taxas de juro, por isso há algumas seguradoras que vão recorrer a medidas de transição previstas no próprio regime Solvência II para assegurarem a cobertura da margem de solvência.

1 O domínio dos estrangeiros e a supervisão nos novos actores

Com a crise financeira e o resgate de Portugal os grupos financeiros nacionais foram abalados com grandes consequências para o sector bancário e também para o sector segurador. Nestes últimos deu-se uma reestruturação com a venda das seguradoras por parte das entidades bancárias e a entrada de novos players no mercado com quotas de mercado significativas. A Ageas ficou com as seguradoras ligadas ao BCP, e mais recentemente com a Axa seguros. Por sua vez a chinesa Fosun comprou o grupo Fidelidade e o norte-americano Apollo Global Management ficou com a Tranquilidade, Açoreana e Advancecare. Entre 2014 e 2016 foram movimentados cerca de dois mil milhões de euros em aquisições de seguradoras em Portugal.

Estas mudanças implicam novos desafios para o regulador, que tem de avaliar o conhecimento que os novos accionistas têm do sector e da regulação e a adequação das respectivas estratégias de negócio no médio e longo prazo. Para Gabriel Bernardino, "estes elementos são fundamentais para assegurar uma gestão sã, prudente e sustentável do negócio, antecipar possíveis canais de contágio e de conflitos de interesses intra-grupo e garantir que a tomada de riscos pelos operadores não coloca em causa a protecção dos tomadores de seguro".

2 O ramo NãoVida em busca do equilíbrio

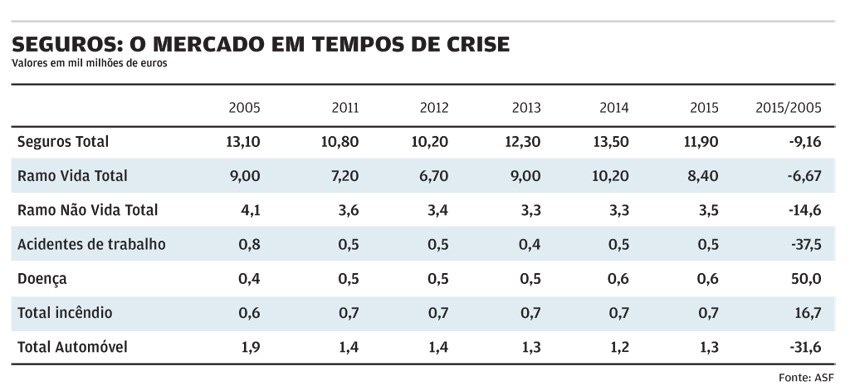

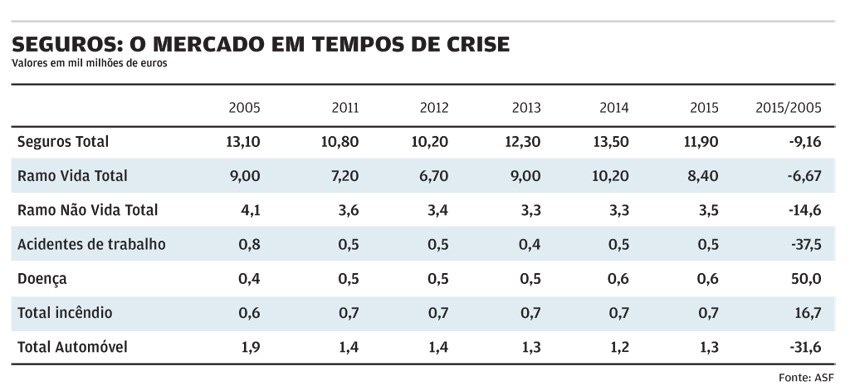

O desempenho e comportamento nos ramos Não-Vida (Automóvel, Acidentes de Trabalho, Lar, etc.) em Portugal é uma curva fiel daquilo que acontece ao PIB nacional. Em 2015 o ramo Não Vida valia 3,5 mil milhões de euros, menos 14% do que dez anos antes, em que o mercado se cifrava em 4,1 mil milhões de euros. As maiores quedas registaram-se nos acidentes de trabalho (menos 32%) e automóvel (menos 33%) enquanto os seguros de doença cresceram 69%. Como disse Gabriel Bernardino, presidente da EIOPA ao Negócios, "o restabelecimento do equilíbrio técnico da modalidade deve ser uma prioridade absoluta da gestão das empresas de seguros". Salienta que actuação da ASF (Autoridade de Supervisão de Seguros e Fundos de Pensões) "tem sido essencial para restaurar níveis de provisionamento adequados e sãs práticas de mercado".

Em 2015, o ramo Não Vida cresceu 3,8% em relação a 2014, depois de retirado o efeito de inclusão, no início de 2015, da Generali, do ramo Não Vida no universo das empresas supervisionadas. Em termos globais o ramo não vida vale cerca de 30% o mercado segurador, com o automóvel a fazer 11% da produção de seguros em Portugal.

3 O ramo Vida em tempos de taxas de juro negativas

Este mercado vale cerca 70% da produção de seguros, com os seguros de vida a representarem 28% e os produtos de poupança e investimento 42%. O ramo Vida perdeu em 2015 9% em relação a 2005 e 11,2% em comparação com 2014. O ramo Vida tem sido afectado pelo prolongamento do ambiente de taxas de juro muito baixas, condicionando a rentabilidade de muitos produtos financeiros, a que se junta os efeitos de Solvência II. Esta já em 2015 teve um impacto importante na actuação, prevenção e prudência manifestada por algumas seguradoras. Devido às crescentes exigências de capital que este novo contexto implicará, a oferta de produtos de poupança (e mesmo a agressividade comercial e publicitária associada aos mesmos) começou a ser menos atractiva ao nível da taxa e/ou capital garantido, o que tem provocado uma maior diversificação nas opções dos clientes e a queda na produção de seguros.

Mas já antes destes efeitos se sentirem que as taxas garantidas pelos produtos poupança estavam a sofrer importantes reduções tanto ao nível das taxas garantidas como do horizonte temporal em que são aplicadas, em que muitos produtos a taxa garantida passou a ser comunicada anualmente e não garantida para todo o prazo do contrato. Mas há seguradoras do ramo Vida que ainda têm em carteira um volume significativo de produtos poupança com taxas garantidas ambiciosas ou prazos longos. Implica a gestão financeira dessas carteiras com prudência e bom senso para minimizar perdas actuais e futuras.

4 A reestruturação anunciada dos mediadores

A nova directiva de distribuição vai trazer uma maior transparência entre os mediadores/correctores e os seus clientes com divulgação obrigatória e normalizada sobre os produtos que estão a propor, irá prevenir de uma forma mais incisiva o conflito de interesses dos agentes de distribuição e obrigará a uma exigência de garantias financeiras superiores às actualmente existentes. Como refere Nuno Matos, "o objectivo desta directiva é a protecção do cliente para que estejam mais informados quando tomam decisões de investimento" e responsabiliza os operadores desde a seguradora ao mediador na adequação dos produtos às necessidades do cliente.

Em fins de 2014 existiam 23 645 mediadores de seguros (20 494 pessoas singulares e 2 971 pessoas colectivas) menos 3,1% do que em 2013. Mas com a nova legislação e a imposição de uma maior profissionalização tenderá para a diminuição do número de mediadores. Estes dominam sobretudo o ramo Não-Vida, que com os seus 3,5 mil milhões de euros representa 30% do mercado de seguros, enquanto o canal de distribuição bancária controla cerca de 80% do negócio Vida, que vale 70% dos 11,9 mil milhões de euros do negocio segurador em Portugal no ano de 2015. Uma das grandes expectativas é que o canal de distribuição bancário, venha a ter o mesmo enquadramento regulatório que outros canais de distribuição.

5 O novo papel da ASF

Com o novo estatuto aa ASF ficou mais independência orgânica, operacional e financeira, deixando de existir tutela governamental através das recomendações ou da definição das prioridades. A duração do mandato dos membros do conselho de administração passou a ser de seis anos e deixa de ser renovável. A avaliação do risco das empresas de seguros, supervisionadas pela ASF, está focada em três classes de risco: estratégia e governance; negócio (riscos específicos de seguros e risco de investimento); e solvência. Mas como diz Carlos Maia, partner da PwC, "a principal preocupação do regulador no aspecto prudencial é sempre a solvência, se há capitais necessários para a actividade".

A organização da ASF é tem duas grandes áreas de acção e que são a supervisão Prudencial e supervisão comportamental, e faz a gestão do Fundo de Garantia Automóvel e do Funde de Acidentes de Trabalho. No total trabalham na ASF 226 colaboradores, 102 dos quais trabalham directamente nas áreas de Supervisão.

6 A aplicação de Solvência II

A aplicação das novas regras de Solvência II, a partir de 1 de janeiro de 2016, em Portugal deparou-se a "incerteza e a mudança nas estruturas accionistas" condiciona "a celeridade e o âmbito de revisão das políticas. Este é um aspecto que necessita de ser rapidamente ultrapassado" diz Gabriel Bernardino. São parte das "dores de implementação da Solvência II" como diz Nuno Matos, senior manager da PwC. Acrescenta que "as empresas são obrigadas e ficam a conhecer-se bem e a saber os riscos a que estão expostas em todos os domínios. Há uma auto-avaliação a que a Solvência II obriga e esta introspecção é importante na avaliação de riscos e de ajustar estratégias". Um dos problemas que poderá criar algumas dificuldades é o facto de o regulador ter algumas dificuldades para atrair quadros com capacidade para este nível de monitorização, de supervisão e de escrutínio.

1 O domínio dos estrangeiros e a supervisão nos novos actores

Com a crise financeira e o resgate de Portugal os grupos financeiros nacionais foram abalados com grandes consequências para o sector bancário e também para o sector segurador. Nestes últimos deu-se uma reestruturação com a venda das seguradoras por parte das entidades bancárias e a entrada de novos players no mercado com quotas de mercado significativas. A Ageas ficou com as seguradoras ligadas ao BCP, e mais recentemente com a Axa seguros. Por sua vez a chinesa Fosun comprou o grupo Fidelidade e o norte-americano Apollo Global Management ficou com a Tranquilidade, Açoreana e Advancecare. Entre 2014 e 2016 foram movimentados cerca de dois mil milhões de euros em aquisições de seguradoras em Portugal.

Estas mudanças implicam novos desafios para o regulador, que tem de avaliar o conhecimento que os novos accionistas têm do sector e da regulação e a adequação das respectivas estratégias de negócio no médio e longo prazo. Para Gabriel Bernardino, "estes elementos são fundamentais para assegurar uma gestão sã, prudente e sustentável do negócio, antecipar possíveis canais de contágio e de conflitos de interesses intra-grupo e garantir que a tomada de riscos pelos operadores não coloca em causa a protecção dos tomadores de seguro".

2 O ramo NãoVida em busca do equilíbrio

O desempenho e comportamento nos ramos Não-Vida (Automóvel, Acidentes de Trabalho, Lar, etc.) em Portugal é uma curva fiel daquilo que acontece ao PIB nacional. Em 2015 o ramo Não Vida valia 3,5 mil milhões de euros, menos 14% do que dez anos antes, em que o mercado se cifrava em 4,1 mil milhões de euros. As maiores quedas registaram-se nos acidentes de trabalho (menos 32%) e automóvel (menos 33%) enquanto os seguros de doença cresceram 69%. Como disse Gabriel Bernardino, presidente da EIOPA ao Negócios, "o restabelecimento do equilíbrio técnico da modalidade deve ser uma prioridade absoluta da gestão das empresas de seguros". Salienta que actuação da ASF (Autoridade de Supervisão de Seguros e Fundos de Pensões) "tem sido essencial para restaurar níveis de provisionamento adequados e sãs práticas de mercado".

Em 2015, o ramo Não Vida cresceu 3,8% em relação a 2014, depois de retirado o efeito de inclusão, no início de 2015, da Generali, do ramo Não Vida no universo das empresas supervisionadas. Em termos globais o ramo não vida vale cerca de 30% o mercado segurador, com o automóvel a fazer 11% da produção de seguros em Portugal.

3 O ramo Vida em tempos de taxas de juro negativas

Este mercado vale cerca 70% da produção de seguros, com os seguros de vida a representarem 28% e os produtos de poupança e investimento 42%. O ramo Vida perdeu em 2015 9% em relação a 2005 e 11,2% em comparação com 2014. O ramo Vida tem sido afectado pelo prolongamento do ambiente de taxas de juro muito baixas, condicionando a rentabilidade de muitos produtos financeiros, a que se junta os efeitos de Solvência II. Esta já em 2015 teve um impacto importante na actuação, prevenção e prudência manifestada por algumas seguradoras. Devido às crescentes exigências de capital que este novo contexto implicará, a oferta de produtos de poupança (e mesmo a agressividade comercial e publicitária associada aos mesmos) começou a ser menos atractiva ao nível da taxa e/ou capital garantido, o que tem provocado uma maior diversificação nas opções dos clientes e a queda na produção de seguros.

Mas já antes destes efeitos se sentirem que as taxas garantidas pelos produtos poupança estavam a sofrer importantes reduções tanto ao nível das taxas garantidas como do horizonte temporal em que são aplicadas, em que muitos produtos a taxa garantida passou a ser comunicada anualmente e não garantida para todo o prazo do contrato. Mas há seguradoras do ramo Vida que ainda têm em carteira um volume significativo de produtos poupança com taxas garantidas ambiciosas ou prazos longos. Implica a gestão financeira dessas carteiras com prudência e bom senso para minimizar perdas actuais e futuras.

4 A reestruturação anunciada dos mediadores

A nova directiva de distribuição vai trazer uma maior transparência entre os mediadores/correctores e os seus clientes com divulgação obrigatória e normalizada sobre os produtos que estão a propor, irá prevenir de uma forma mais incisiva o conflito de interesses dos agentes de distribuição e obrigará a uma exigência de garantias financeiras superiores às actualmente existentes. Como refere Nuno Matos, "o objectivo desta directiva é a protecção do cliente para que estejam mais informados quando tomam decisões de investimento" e responsabiliza os operadores desde a seguradora ao mediador na adequação dos produtos às necessidades do cliente.

Em fins de 2014 existiam 23 645 mediadores de seguros (20 494 pessoas singulares e 2 971 pessoas colectivas) menos 3,1% do que em 2013. Mas com a nova legislação e a imposição de uma maior profissionalização tenderá para a diminuição do número de mediadores. Estes dominam sobretudo o ramo Não-Vida, que com os seus 3,5 mil milhões de euros representa 30% do mercado de seguros, enquanto o canal de distribuição bancária controla cerca de 80% do negócio Vida, que vale 70% dos 11,9 mil milhões de euros do negocio segurador em Portugal no ano de 2015. Uma das grandes expectativas é que o canal de distribuição bancário, venha a ter o mesmo enquadramento regulatório que outros canais de distribuição.

5 O novo papel da ASF

Com o novo estatuto aa ASF ficou mais independência orgânica, operacional e financeira, deixando de existir tutela governamental através das recomendações ou da definição das prioridades. A duração do mandato dos membros do conselho de administração passou a ser de seis anos e deixa de ser renovável. A avaliação do risco das empresas de seguros, supervisionadas pela ASF, está focada em três classes de risco: estratégia e governance; negócio (riscos específicos de seguros e risco de investimento); e solvência. Mas como diz Carlos Maia, partner da PwC, "a principal preocupação do regulador no aspecto prudencial é sempre a solvência, se há capitais necessários para a actividade".

A organização da ASF é tem duas grandes áreas de acção e que são a supervisão Prudencial e supervisão comportamental, e faz a gestão do Fundo de Garantia Automóvel e do Funde de Acidentes de Trabalho. No total trabalham na ASF 226 colaboradores, 102 dos quais trabalham directamente nas áreas de Supervisão.

6 A aplicação de Solvência II

A aplicação das novas regras de Solvência II, a partir de 1 de janeiro de 2016, em Portugal deparou-se a "incerteza e a mudança nas estruturas accionistas" condiciona "a celeridade e o âmbito de revisão das políticas. Este é um aspecto que necessita de ser rapidamente ultrapassado" diz Gabriel Bernardino. São parte das "dores de implementação da Solvência II" como diz Nuno Matos, senior manager da PwC. Acrescenta que "as empresas são obrigadas e ficam a conhecer-se bem e a saber os riscos a que estão expostas em todos os domínios. Há uma auto-avaliação a que a Solvência II obriga e esta introspecção é importante na avaliação de riscos e de ajustar estratégias". Um dos problemas que poderá criar algumas dificuldades é o facto de o regulador ter algumas dificuldades para atrair quadros com capacidade para este nível de monitorização, de supervisão e de escrutínio.