Notícia

E se houver uma nova crise da dívida? Maiores fundos em Portugal perderiam até mais de 2%

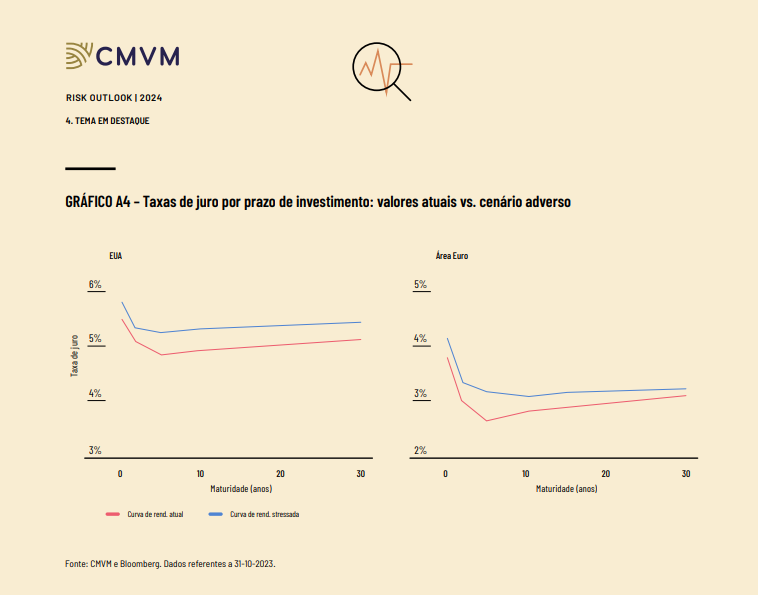

Os cálculos são apresentados pela CMVM no seu relatório "Risk Outlook 2024". Recorrendo aos dados de outubro, o modelo utilizado pelo regulador indica que por cada variação de 1% dos juros significa uma quebra de 2,6% do valor de investimento nos fundos, No caso das entidades de gestão individual esta oscilação dispara para os 6,6%.

Os 15 maiores fundos de investimento com exposição a obrigações em Portugal podem registar perdas de até mais de 2% do valor alocado em dívida, caso se verifique um cenário adverso de escalada das taxas de juro, de acordo com o "outlook" de risco da CMVM publicado esta quinta-feira. A média de potenciais perdas é de 1,2%.

"Entre os 15 fundos de investimento mobiliários com maior investimento em obrigações denominadas em euros e dólares, as perdas potenciais num cenário adverso oscilam entre 0,15% e 2,13% do valor total dessas obrigações", começa por referir a CMVM.

Deste grupo "quatro apresentam perdas potenciais superiores a 1,5%. Em média, as perdas para este setor situam-se em 1,2% do valor gerido da dívida denominada em euros e dólares", acrescenta o o supervisor liderado por Luís Laginha de Sousa.

Estas estimativas de perdas "são superiores na gestão individual de carteiras por comparação com os fundos de investimento mobiliário", sublinha o regulador.

Entre as entidades responsáveis pela gestão individual de carteiras seis registariam perdas potenciais superiores a 1,5% sendo que para três destas, a quebra ficaria acima dos 2%. "Em termos agregados, as perdas potenciais totalizam 2%", refere a CMVM.

Esta diferença da sensibilidade a um cenário adverso de variação dos juros da dívida entre fundos de investimentos de entidade de gestão individual de carteiras é ainda mais expressivo, quando é utilizada a fórmula da Duração Modificada de Macaulay (DM), que em termos simples mede a sensibilidade dos preços das obrigações à variação das "yields".

Em outubro, os fundos de investimento apresentavam uma DM de 2,6, ou seja, uma mudança de 1% nos juros significaria uma quebra de 2,6% do valor da carteira sob gestão. Este valor é ainda mais alto (4) quando são considerados apenas quatro dos doze fundos com maior volume de investimento em dívida.

Já no caso das entidades de gestão de carteiras esta proporção dispara para 6,6, o que quer dizer que uma variação de 1% nas "yields" do mercado tem um efeito aumentado nestes organismos gerando uma perda (ou ganho) de 6,6%.

Esta divergência pode, na ótica da CMVM, ser justificada "pela existência de valores extremos entre os vários intermediários financeiros responsáveis pela atividade de gestão individual de carteiras em Portugal".

Além disso, é preciso ter em conta que a perspetiva de investimento deste tipo de organismos de gestão de ativos é de mais longo prazo do que nos fundos, "havendo muitos fundos de pensões que conferem mandatos de gestão a entidades de gestão individual que, por sua vez, dado o perfil de investimento dos mandatários, tendem a investir em títulos com maturidades mais longas, como os de dívida pública", acrescenta a CMVM.

Exposição dos fundos e gestoras à dívida é "significativa"

Esta "simulação" da CMVM tem interesse prático, já que tanto os fundos como as entidades de gestão individual de portefólios dão um "peso significativo" à dívida, na hora de compor uma carteira diversificada por várias classes de ativos.

No final de outubro, 39,6% do património dos fundos de investimento imobiliário encontrava-se alocado a obrigações de dívida pública e privada ou a instrumentos equiparados, o que equivale, em termos nominais, a um envelope de 7.064,2 milhões de euros, de acordo com os dados apresentados pelo supervisor liderado por Luís Laginha de Sousa no relatório.

Já no caso das sociedade de gestão individual de carteiras, o investimento direto em títulos de dívida situava-se nos 54,9% dos valores administrados (17. 717 milhões de euros).

Quer os fundos quer estas entidades ainda exposições indiretas a títulos de dívida através de posições em fundos negociados em bolsa (ETF) e noutros fundos de investimento.

(Notícia atualizada às 11:24 horas).