Notícia

Rally das bolsas pode penalizar a recuperação da economia

A pressão compradora nas bolsas pode desvanecer a urgência de mais estímulos económicos numa altura em que a taxa de desemprego nos EUA está ainda acima dos 13%.

Se olhar apenas para o mercado acionista e nada mais, provavelmente não diria que 21 milhões de norte-americanos estão sem emprego. Provavelmente vai pensar que está tudo bem no mundo inteiro. Ótimo até.

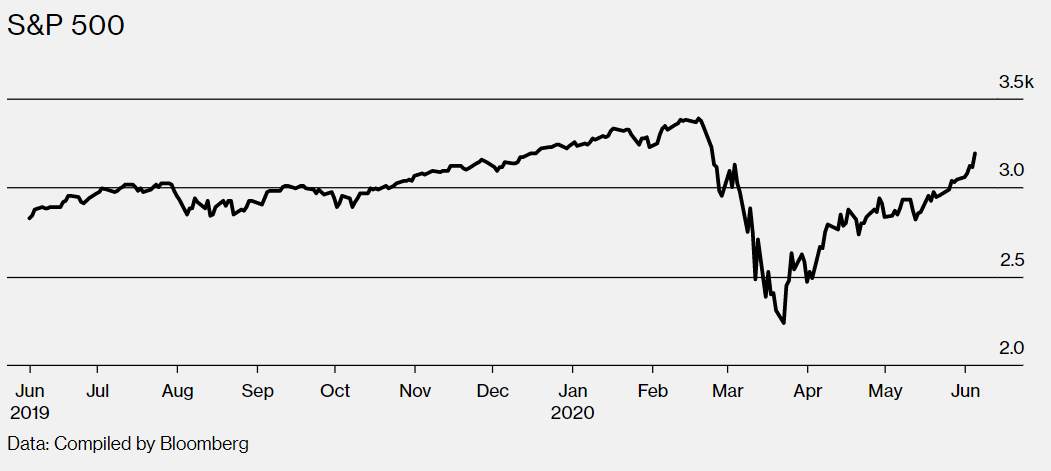

É que o S&P500 acaba de conseguir a maior valorização de 50 sessões em nove décadas. E o Nasdaq 100 atingiu um máximo histórico, recuperando todas as perdas sofridas com a pandemia. Talvez seja justificado e os mercados têm tido sempre razão. Mas ainda existe ceticismo, sobretudo entre as pessoas que argumentam que a valorização das ações pode adormecer os decisores políticos.

O argumento é que a pressão compradora como a que se assistiu a 5 de junho – a criação de 2,5 milhões de empregos levou o S&P500 a valorizar 2,6% - vai desvanecer a urgência de mais estímulos económicos numa altura em que a taxa de desemprego está ainda acima dos 13%. Apesar de encontrarmos sempre pessimistas que veem potencial de queda em tudo, até nas recuperações económicas, qualquer coisa que enfraqueça o ritmo dos estímulos é uma preocupação para os investidores num rally tão poderoso como este.

"O mercado confia que vem aí outro pacote de estímulos", diz Kathy Jones, chief fixed income do Schwab Center for Financial Research. Se as bolsas continuarem a subir, existe o risco do Congresso não fazer mais nada, ou pelo menos não fazer tudo o que os investidores estão agora a contar.

A preocupação para já não está a afetar as bolsas. O S&P500 subiu quase 5% na semana que começou a 1 de junho, ajudado pelo rally após o relatório do emprego que surpreendeu investidores e economistas. O índice norte-americano está a cerca de 1% de anular as perdas de 2020.

Alguns defendem que há mais espaço para subidas. De acordo com Michael Purves, CEO da Tallbacken Capital Advisors, a próxima paragem para o S&P500 pode estar nos 3.400 pontos – acima dos máximos históricos fixados em fevereiro. Nicholas Colas, da DataTrek Research, vê caminho aberto para o índice atingir 3.430 pontos, embora tenham que ser as cotadas dos setores mais sensíveis à evolução económica, como as industriais e financeiras, a impulsionar o índice.

A ideia de que um mercado de ações forte possa afetar as mentes e os planos dos decisores políticos é um risco que os investidores conhecem muito bem depois dos eventos dos últimos anos. O atual governo norte-americano muitas vezes cita o Dow Jones como o barómetro de sucesso das suas políticas e é sabido como os altos e baixos de Wall Street influenciaram as negociações na guerra comercial entre os EUA e a China. E muitos consideram que além do emprego e da estabilidade de preços, o mercado acionista é o "terceiro mandato" da Reserva Federal.

Com os estímulos de Washington e da Fed tão cruciais para a alta das bolsas e recuperação da economia, os investidores estão forçados a questionar o que acontece a seguir se a recuperação das ações perder este suporte?

Esta é a grande preocupação de Peter Tchir, responsável da estratégia macro da Academy Securities. As suas previsões otimistas materializaram-se quando o S&P500 alcançou uma subida de 40% face aos máximos de março. Agora Tchir está pessimista nas ações, devido à preocupação que o governo perca rapidamente o interesse em injetar mais estímulos na economia devido à forte subida dos mercados acionistas.

"Há uma relação inversa entre o nível do S&P500 e a vontade dos políticos de se entenderem para alcançar uma solução", diz Willie Delwiche, estratega de investimentos da Baird. "Se o mercado continuar em alta, a probabilidade de ser alcançando um acordo este ano no Congresso vai baixar até provavelmente aproximar-se de zero".

Os dados económicos mais recentes mostram uma economia que está a melhorar, mas ainda em contração e a precisar de mais ajuda. Os dados do Departamento do Trabalho mostram que o emprego recuperou em maio, mas na quinta-feira foi anunciado que mais 1,9 milhões de norte-americanos pediram subsídio de desemprego na semana que terminou a 30 de maio. O número desceu face à semana anterior, mas ainda está longe do normal. O indicador que mede a atividade das fábricas norte-americanas começou a estabilizar, mas está ainda em níveis depressivos.

"Por cada 1% que S&P500 sobe, mais reduzida fica a probabilidade de uma nova lei com estímulos passar" no Congresso, diz Tom Essaye, antigo trader da Merrill Lynch que publica uma newsletter de mercados. O que é ainda mais significativo tendo em conta que os benefícios ao emprego criados pelo CARES expiram no final de julho.

Ainda assim, apesar dos Republicanos apontarem para os ganhos dos mercados antes da crise para evidenciarem como a economia estava forte na era Trump, não têm sugerido que a recente recuperação seja uma justificação para adiar a introdução de estímulos. Decorrem atualmente negociações para uma nova ronda de medidas de apoio à economia. Segundo a Bloomberg, a administração norte-americana pretende 1 bilião de dólares de novos estímulos. Mas não há nada definido e o montante já é inferior ao que se falava anteriormente.

O presidente Trump voltou a destacar os ganhos das bolsas num tweet publicado na quarta-feira. "O próximo ano será um dos melhores de sempre e olhem para o mercado de ações agora"! Numa entrevista à Fox News, Trump disse que o "mercado de ações está estrondoso".

Os estímulos monetários definidos pela Fed também tiveram um papel crítico. O presidente Jerome Powel já deixou claro que o banco central não tem pressa em retirar as medidas implementadas. Contudo, algumas figuras respeitadas do mercado, como Scott Minerd (da Guggenheim Investments) e William Dudley (antigo presidente da Fed de Nova Iorque) expressaram preocupações com a prevalência de risco excessivo devido à perceção de que a Fed vai ajudar.

Agora, com os preços dos ativos mais arriscados a dispararem e o mercado de trabalho aparentemente melhor do que se pensava, existe o receio que a Fed comece a recuar nas medidas de apoio.

Para Mohamed El-Erian, chief economic adviser da Allianz e colunista da Bloomberg, este é um dos maiores perigos que os mercados enfrentam. "Pode encorajar a Fed a ser menos favorável para os mercados", disse El-Erian numa entrevista à Bloomberg depois de divulgado o relatório do emprego relativo a maio, explicando que o maior risco está na possibilidade de este dado ser uma aberração, enviando uma mensagem de que a economia está a recuperar de forma mais rápida do que é real. "O segundo risco está na possibilidade de a Fed considerar que já fez o seu trabalho".

E acrescentou: "O terceiro risco está na possibilidade de desaparecer a urgência de estímulos. Que as pessoas pensem que não são necessárias mais medidas, que com o mercado a fazer o seu trabalho, a economia a fazer o seu trabalho, os governos pensem que já não têm que se preocupar com mais medidas e estímulos".