Notícia

Portugal coloca 4 mil milhões a 10 anos com juro de 2,948% na primeira emissão de dívida do ano

Como é habitual, Portugal arranca o ano com uma emissão de dívida. Desta vez é a 10 anos, com um juro de 2,948%. O "spread" final desceu dos 41 pontos base acima da taxa "mid swap" do euro na mesma maturidade para 40 pontos base.

Portugal emitiu quatro mil milhões de euros em nova dívida por via de uma venda sindicada. Na primeira operação de colocação do ano, o país emitiu obrigações do Tesouro (OT) a dez anos com um juro de 2,948%, sendo que esta linha vai tornar-se a referência desta maturidade. A procura foi 4,85 vezes superior à oferta.

"Na sua primeira emissão sindicada do ano, Portugal colocou com sucesso obrigações do tesouro a 10 anos. Esta emissão contou com a colaboração de várias instituições financeiras", explica Filipe Silva, diretor de investimentos do Banco Carregosa.

O "spread" final da operação foi de 40 pontos base acima da taxa "mid swap" do euro a dez anos – de 2,548% - ligeiramente abaixo do prémio indicativo de 41 pontos base aquando da abertura do livro de ordens, segundo os dados disponibilizados pela Bloomberg, tendo por base fontes conhecedoras da operação.

A "yield" da dívida pública portuguesa com maturidade a dez anos no mercado secundário agrava-se 5,5 pontos base para 2,704%, invertendo a tendência das últimas semanas de 2023. "A descida das taxas de juro que assistimos nas últimas semanas, permitiram que a emissão de hoje [quinta-feira] fosse colocada com uma 'yield' mais baixa", refere Filipe Silva.

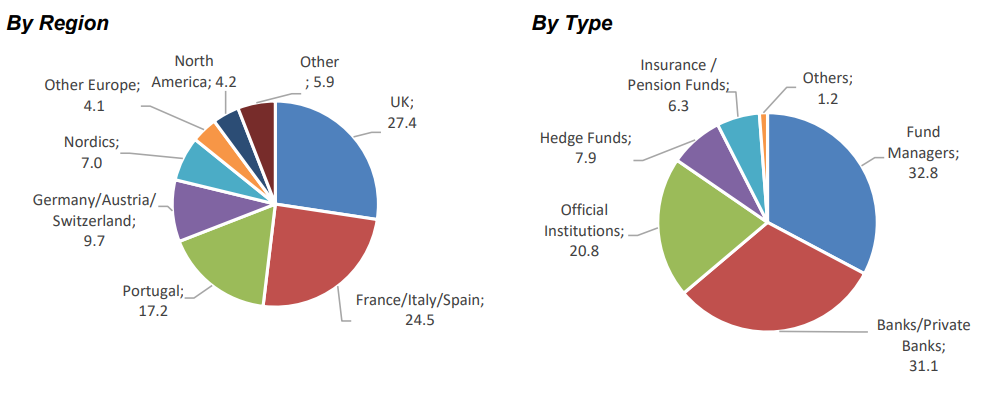

"A emissão teve uma forte procura", sublinha o diretor de investimentos do Carrosa sobre a emissão. Os livros de ordens acabaram por superar os 19,4 mil milhões de euros vindos de mais de 170 investidores para uma emissão de 4.000 milhões de euros. Em termos geográficos, distribuiram-se por Reino Unido, França, Itália ou Espanha, enquanto, por tipo de investimento, a procura veio principalmente de fundos, bem como bancos.

Para a operação foi contratado um sindicato bancário que inclui o BNP Paribas, CaixaBI, Citi, Credit Agricole CIB, JPMorgan e Santander.

Esta emissão vem cumprir a tradição do IGCP, que no início do ano costuma recorrer ao mercado para uma emissão sindicada de dívida. Em 2023, a primeira grande operação do ano, o IGCP emitiu três mil milhões de euros em dívida a 15 anos com uma taxa de juro próxima de 3,6%. A procura superou os 17,9 mil milhões, tendo ultrapassado a oferta em quase seis vezes.

Esta venda de OT emissão acontece depois de ter sido publicada uma resolução do conselho de ministros que autoriza o IGCP a emitir obrigações até ao montante máximo de 19 mil milhões de euros, aos quais acrescem 11,5 mil milhões de euros em bilhetes do Tesouro. De acordo com o programa de financiamento da agência liderada por Miguel Martín, os valores poderão ficar abaixo destes limites.

(Notícia atualizada às 20:35 horas)