Notícia

Rendimentos encolheram

Aplicar as poupanças em certificados e obrigações do Estado já foi bem mais interessante. Nos últimos meses, três produtos sofreram alterações e as taxas foram reduzidas. Todos rendem menos de 1%. Não recomendamos a sua compra.

Certificados de Aforro: nova série exclusivamente digital

Certificados do Tesouro Poupança Crescente: só o prazo aumentou...

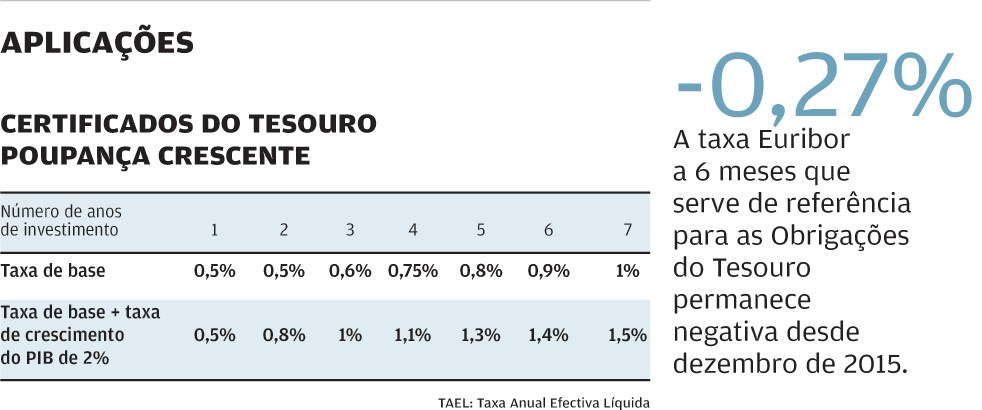

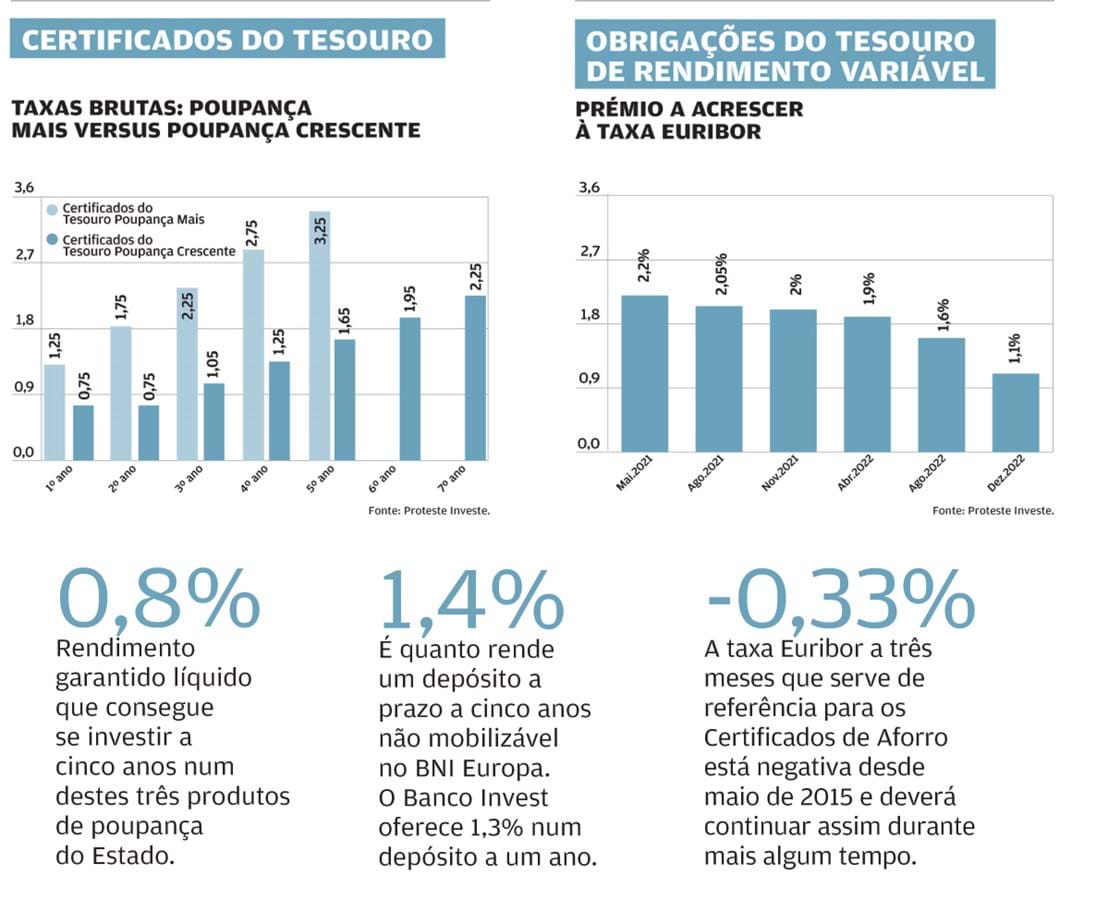

Durante quatro anos, recomendámos os Certificados do Tesouro Poupança Mais aos nossos leitores. Tinham a duração de cinco anos e os juros eram pagos anualmente a uma taxa crescente, que podia ainda aumentar nos últimos dois anos em função da evolução do Produto Interno Bruto (PIB). Contudo, em novembro, o Estado decidiu acabar com as novas subscrições e substituiu-os pelos Certificados do Tesouro Poupança Crescente. O mínimo de subscrição continua a ser de 1000 euros, mas o prazo aumentou para sete anos. A taxa é também crescente, variando entre 0,75% e 2,25% brutos em cada ano. Acresce-lhe, a partir do segundo ano, um prémio em função do crescimento do PIB. Pode resgatar quando entender após o primeiro ano. Em termos práticos, se considerarmos apenas a taxa mínima e uma aplicação a sete anos, obtém um rendimento líquido anual de 1% (0,8% se aplicar por cinco anos, como pode ver no quadro), um valor abaixo do que oferecem alguns depósitos bancários para o mesmo prazo.

Obrigações do Tesouro de Rendimento Variável? Não, obrigado

Ao contrário das tradicionais Obrigações do Tesouro, que apresentam um cupão fixo, nas Obrigações do Tesouro de Rendimento Variável, o cupão (semestral) depende de uma taxa de referência do mercado: a Euribor a seis meses. A mais recente emissão ? OTRV Dezembro 2022 ?, que decorreu em novembro, foi a primeira à qual dissemos muito claramente: "Não, obrigado!". A razão é simples. Esta foi a emissão mais desinteressante de todas as OTRV. O prémio que acresce à taxa Euribor é o mais baixo das seis emissões de OTRV: à taxa Euribor a 6 meses são somados 1,1% brutos. Ora, como a Euribor atual é negativa, a taxa de base do cupão é de 0,8% líquida. Partindo do pressuposto de que a Euribor se mantém e que subscreve pelo prazo máximo, este será o seu rendimento anual. É provável que a taxa suba, mas não a curto prazo. Outras desvantagens deste produto são as comissões cobradas pela instituição onde o adquire ? subscrição; custódia; pagamento de juros; e reembolso de capital ?, que podem reduzir muito o rendimento. Note ainda que cada banco tem o seu preçário. Convém pedir sempre uma simulação.

Euribor e PIB ditam o rendimento destes três produtos

A evolução futura das taxas Euribor a 3 meses e a 6 meses, bem como a taxa de crescimento do PIB, são as variáveis que vão condicionar o rendimento destes três produtos de dívida pública. Por exemplo, se as taxas Euribor subirem nos vários prazos, tal irá refletir-se também em subidas nas taxas dos Certificados de Aforro e na taxa de cupão das OTRV. Atualmente, a Euribor está em valores negativos (-0,33% a 3 meses e -0,27% a 6 meses), pelo que ainda deverá demorar algum tempo a atingir terreno positivo. Segundo alguns economistas, tal só acontecerá em 2019. Podemos fazer simulações, mas não podemos prever o futuro e quem investir fica sujeito a uma dose de incerteza quanto ao rendimento das suas aplicações. Tal não acontece com os depósitos a prazo de taxa fixa, pois ao subscrever o depósito sabe de antemão o rendimento que vai obter até ao final do prazo, sem alterações.

Três produtos, um só conselho: não subscreva nenhum

Atualmente, o rendimento é tão baixo que não recomendamos nenhum dos produtos de dívida pública. No caso dos Certificados de Aforro, já não os aconselhamos desde o início da série D. Os recém-chegados Certificados do Tesouro Poupança Crescente também não interessam. O mesmo acontece com a mais recente emissão de OTRV, de novembro. Por enquanto, mantenha-se afastado destes produtos. Se já tem Certificados de Aforro das séries anteriores, pode manter. O mesmo conselho serve para quem tem os anteriores Certificados do Tesouro. Quem subscreveu as anteriores emissões de OTRV também deve manter, pois apresentavam um prémio bastante mais interessante do que a última emissão. Concluindo, se já tem produtos de dívida subscritos em anos anteriores guarde-os, mas não faça novas subscrições.

Onde para a ficha técnica uniformizada?

O Estado define regras para os produtos das instituições financeiras e exige fichas técnicas padronizadas, com informação fundamental sobre os produtos financeiros que comercializam. Mas esquece-se de que as regras e deveres informativos não são apenas para os outros. Os depósitos têm a FIN; os fundos têm o regulamento de gestão e a IFI; os seguros têm as Condições Gerais. Já os produtos de poupança de dívida pública nada têm. Como diz o ditado: "Em casa de ferreiro, espeto de pau". O aforrador encontra, por vezes, um folheto informativo no balcão dos Correios, mas se quiser saber mais e ler na tranquilidade do lar acerca das características dos produtos, não tem informação disponível. Por exemplo, rendimento e liquidez diferem consoante o produto. Até mesmo as comissões cobradas são diferentes. No caso das OTRV, o rendimento é bastante penalizado pelas comissões. É, por isso, aconselhável que exista uma ficha de informação única, padronizada, para cada produto de dívida, de modo a facilitar a comparação e compreensão. Esta nossa exigência já não é nova, mas continua por atender. Vamos, por isso, insistir junto do Ministério das Finanças e dos grupos parlamentares.

Este artigo foi redigido ao abrigo do novo acordo ortográfico.