Notícia

Reformado e mal pago

O futuro das reformas é um dos temas que mais preocupa os portugueses. Quanto vamos receber a menos? Como podemos compensar essas perdas? Veja os nossos conselhos para salários atuais de 1500 e de 3000 euros

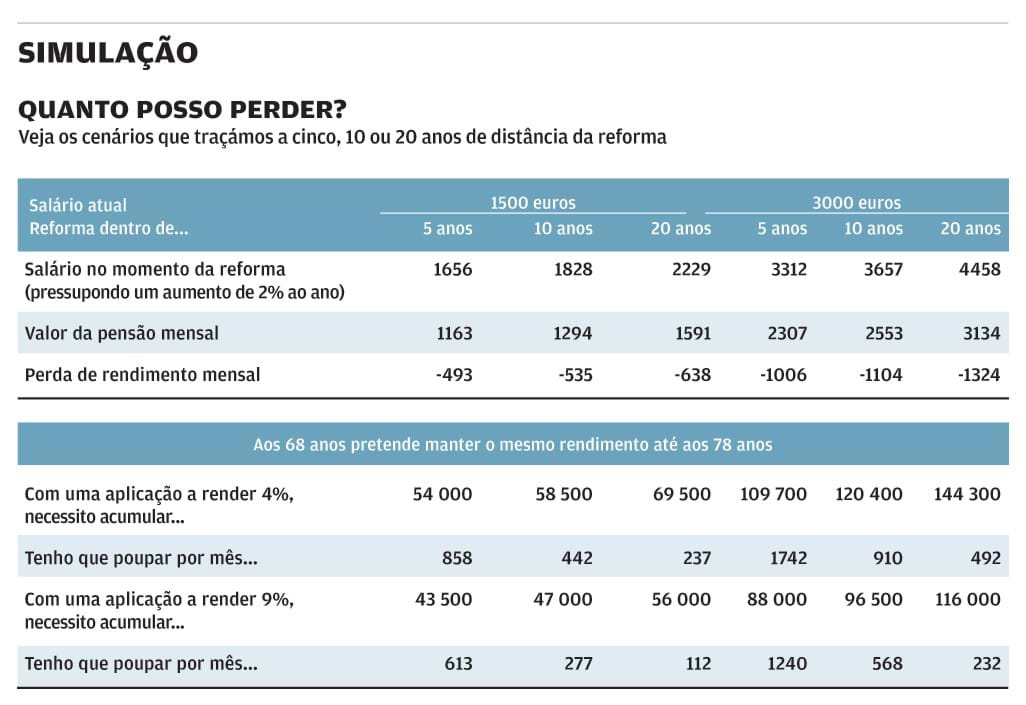

A PROTESTE INVESTE fez seis simulações de cálculo da pensão de reforma: três para quem tem um salário mensal de 1500 euros e as outras três para quem recebe atualmente 3000 euros por mês.

As três simulações referem-se a quem tencione reformar-se dentro de cinco, 10 e 20 anos. Foram assumidos aumentos anuais de salário na ordem dos 2% e chegámos ao valor que irá obter à data da reforma, bem como à pensão que daí resultaria, como pode ver no quadro.

Depois, foi calculada a diferença e chegou-se ao valor da perda de rendimento. Por exemplo, quem ganhe atualmente um salário de 3000 euros e tencione reformar-se dentro de 10 anos, nos mesmos pressupostos, que são meramente teóricos e a título de exemplo, terá um salário de 3675 euros e uma pensão de 2553 euros. Assim, há uma clara redução, cerca de 30% do rendimento. Nos restantes cenários, as perdas são as mesmas, em termos relativos. Por uma questão de simplificação, estamos sempre a falar de valores brutos, não consideramos nestas simulações a retenção na fonte para efeitos de IRS, que variam consoante as situações (casado, não casado, único titular ou dois titulares, com ou sem dependentes), nem as contribuições para a Segurança Social.

Seja como for, há uma conclusão que salta à vista no quadro com as várias simulações: prepare-se para uma redução substancial do seu rendimento...

Já devia ter começado a poupar

Perante estes cenários, para manter o mesmo nível de rendimento quando chegar à idade da reforma, tem apenas uma solução: começar a poupar o quanto antes. Essa é a constatação que resulta da segunda parte das simulações. No quadro, apresentamos também as simulações do montante que deve acumular numa poupança individual para que, ao atingir a reforma aos 68 anos, consiga manter o mesmo rendimento por mais 10 anos. Ou seja, até aos 78, e dessa forma compensar a perda de rendimento das pensões do sistema público.

Por último, partindo do valor do pé-de-meia que deverá ter na idade de reforma, calculámos quanto teria de poupar por mês até essa idade em dois produtos diferentes: um a render 4% (semelhante ao rendimento passado da nossa Escolha Acertada de seguro PPR com capital garantido) e outro a render 9% (semelhante ao rendimento anual passado da Escolha Acertada do PPR sob a forma de fundo). Para estas contas, foram utilizadas duas calculadoras que constam do nosso portal financeiro. Poderá também efetuar estas simulações, ou outras, de acordo com o rendimento que pretende obter, no portal financeiro da Proteste Investe (www.deco.proteste.pt/investe) em "Formação/Todas as ferramentas".

Na ferramenta "Cálculo da renda mensal" definimos uma inflação de 2% para duas aplicações a 10 anos, uma a render 4% e outra a render 9% ao ano. E, por tentativas, chegámos aos valores aproximados de uma renda mensal que iria compensar as respetivas perdas em cada um dos seis cenários. Por exemplo, quem tem um salário atual de 1500 euros e está a 20 anos da reforma, vai ter, de acordo com o cenário que traçámos, uma perda de rendimento de 638 euros. Assim, necessita de um montante de 69 500 euros à data da reforma, aplicado a 4%, para poder receber mensalmente nos 10 anos seguintes um valor que iguale aquela perda. Mas para atingir esses 69 500 euros tem de aplicar 237 euros por mês durante os 20 anos que faltam (desde que aplicados a 4%) ou então 112 euros, se aplicados ao rendimento anual de 9%. Esse resultado é obtido com o simulador "Cálculo da poupança mensal".

E por que escolhemos estes dois rendimentos possíveis, a 4% e 9%? Porque são próximos do rendimento anual obtido pelas duas escolhas Acertadas de PPR nos últimos três anos: o seguro com garantia de capital Lusitânia Poupança Reforma PPR obteve 4,2% ao ano e o fundo sem capital garantido Alves Ribeiro PPR obteve 9,2% ao ano.

Poupanças difíceis

Mesmo que opte pelos melhores produtos do mercado, ou seja, as nossas Escolhas Acertadas, será muito difícil compensar as perdas de rendimento se começar tardiamente a poupar para a reforma. Por exemplo, se olharmos para os cenários de quem se tenciona reformar dentro de cinco anos, o esforço de poupança mensal é enorme: quem tem um salário de 1500 euros teria de pôr de parte 858 euros se optasse por aplicar no produto a 4% ou 613 euros, se o produto rendesse 9% ao ano, o que representaria uma fatia muito elevada do salário. Tal poupança mensal seria muito difícil de concretizar, já que também é necessário acautelar as despesas do dia-a-dia. Ao iniciar a poupança para a reforma muito tarde, já depois dos 60 anos, nem sequer recomendamos um produto sem garantia de capital, o que lhe deixa apenas a hipótese do seguro de capitalização, cuja poupança mensal representaria um esforço superior a 50% do salário.

Por isso, não deixe a poupança para a reforma para quando já estiver a ver a data ao perto. Será quase impossível compensar a perda de rendimento, a menos que tenha outros bens (por exemplo, imóveis ou rendas de imóveis). A menos que opte, caso tenha condições físicas e mentais para isso, por se reformar mais tarde, aproveitando uma bonificação ou continue a trabalhar depois da reforma.

Está na casa dos 40? Menos de 100 euros por mês é pouco

Não conhecemos exatamente o valor mensal que os aforradores portugueses aplicam nos produtos de poupança para a reforma, mas vamos supor que muitos colocarão de parte cerca de 50 euros. Face às perdas de rendimento que calculámos, o ideal será reforçar a sua poupança mensal para valores superiores a 100 euros. E quanto mais cedo iniciar essa poupança, melhor. Não tem de fazê-lo necessariamente num PPR. Poderá começar aos 30 anos com uma carteira diversificada de fundos pois, como ainda lhe falta muito tempo até à reforma, poderá tirar partido do potencial de rendimento das bolsas. Se já estiver na casa dos 50 anos, terá de poupar mais de 400 euros por mês na nossa Escolha Acertada de PPR de capital garantido ou mais de 200 no fundo PPR eleito sem capital garantido.

Aconselhamos os aforradores a estarem atentos ao rendimento das aplicações que subscrevem. Depósitos não são seguramente a aplicação indicada para poupanças de longo prazo, como a reforma, já que o rendimento é muito baixo. Muitos PPR também apresentam rendimentos dececionantes. Se já tem um, compare-o com os melhores do mercado e verifique qual o produto mais indicado para o seu perfil em www.ganhemaisnoppr.pt. Não se acomode e transfira para o PPR recomendado.

Não pretendemos assustar os nossos leitores com os cálculos apresentados, até porque são baseados em muitas hipóteses e devem ser considerados como exercícios teóricos. Aliás, o próprio rendimento das aplicações sugeridas é baseado no passado.

Independentemente dos valores calculados, a mensagem a reter é muito clara: conte com uma diminuição significativa de rendimento no momento da reforma face ao seu salário e, caso pretenda manter o nível financeiro, comece a poupar o quanto antes. Se não puder aplicar 100 ou 200 euros, consoante o seu nível salarial, aplique 50 euros e comece mais cedo.

Se antes se aconselhava um PPR a partir dos 40 anos, hoje a mensagem é bastante diferente: programe a sua reforma antes dessa idade. Só assim poderá minimizar a perda de rendimento das pensões.

Manuel de instruções

Já sabemos que vamos perder rendimentos. A questão é, se não tivermos dinheiro para aplicar, como podemos diminuir essa diferença? As opções não são muitas.

Sabia que não existe uma data precisa que o obrigue a reformar-se? Enquanto pretender, e desde que esteja capaz, pode manter-se no ativo. A entidade patronal não pode forçá-lo a retirar-se. Mas, e há sempre um "mas" nestes casos, caso o trabalhador não se reforme quando chegar à idade própria para isso, assim que atingir os 70 anos, o seu contrato transforma-se num vínculo a termo, com a duração de seis meses, renovável. Se não o quiser renovar, o empregador tem de avisar o trabalhador com 60 dias de antecedência em relação à data da renovação. E até pode acontecer que o trabalhador se reforme ao atingir a idade legal, começando a receber pensão, e continue a trabalhar para a mesma empresa. A lei não o proíbe.

Contribuições e prazos de garantia

E qual é a idade atual para a reforma? Por lei, 66 anos e 3 meses, desde que o trabalhador satisfaça o chamado prazo de garantia: 15 anos com descontos. Para esse prazo podem contar períodos contributivos noutros regimes de proteção social, nacionais ou estrangeiros, se não foram simultâneos, com momentos em que houve descontos para o regime geral de Segurança Social. Em 2018, a idade será aumentada um mês, passando para 66 anos e 4 meses. E a tendência será para o alargamento ao longo dos próximos anos. Segundo as previsões da própria Segurança Social, previsivelmente, daqui a duas décadas, a idade poderá passar a 68 anos e seis meses, tendo em conta o aumento da esperança média de vida. Quem tenha descontado para o regime geral de Segurança Social e para a Caixa Geral de Aposentações pode solicitar a atribuição de uma pensão unificada. A lei garante que nunca ficará a receber menos do que resultaria da soma das duas pensões a que teria direito.

Cálculo

As fórmulas para fazermos estas contas são complexas e variam com o momento em que nos inscrevemos na Segurança Social, o número de anos com contribuições e o valor da chamada remuneração de referência. Esta obtém-se a partir da totalidade das retribuições anuais e do número de anos com contribuições. Ou seja, corresponde, aproximadamente, à média dos salários que recebeu ao longo da sua carreira contributiva. O cálculo é diferente para quem se inscreveu e começou a descontar até final de 2001. Os últimos anos de trabalho continuam a ter maior influência no valor da pensão, mas já estão bem longe os tempos em que esta resultava do apuramento dos 10 melhores dos últimos 15 anos da carreira contributiva. Se pretender ter uma ideia do que virá a ser o valor da sua pensão, pode utilizar o simulador no site da Segurança Social Direta (www.seg-social.pt/simulador). Pode verificar quanto receberia se pretendesse retirar-se hoje, caso já tenha atingido a idade da reforma, ou esteja em condições de a antecipar, ou num momento mais ou menos distante no tempo. Para isso, deve inserir os salários que estima receber no futuro. Não precisa de referir as retribuições passadas, o simulador vai buscá-las automaticamente, desde que utilize o simulador a partir da Segurança Social Direta.

Quebra nos rendimentos

O trabalhador reformado por velhice não está impedido de manter atividade profissional, a menos que tenha parado de trabalhar por invalidez absoluta. A manutenção da atividade profissional obriga-nos a continuar a contribuir para a Segurança Social. Mas permite um aumento na pensão. Em janeiro do ano seguinte, ela é acrescida em 1/14 de 2% do total das remunerações registadas no ano anterior. Por exemplo, alguém que receba 1500 euros por mês, acrescido de subsídio de férias e de Natal, terá um aumento de 30 euros: € 1500 x 14 x 2%: 14. Mas esteja atento. Se optou pela reforma antecipada, tem uma limitação: durante 3 anos, não pode prestar serviço na mesma empresa ou grupo empresarial. Pode ainda adiar a idade da sua reforma. Quem optar por seguir com o seu trabalho é premiado com uma bonificação por cada mês em que prolongou a sua vida ativa. A percentagem de aumento do valor da pensão depende dos anos com pagamento de contribuições: 0,33%, entre 15 e 24 anos de descontos; 0,5%, de 25 a 34 anos; 0,65%, entre 35 e 39 anos; 1%, 40 anos ou mais. Esta percentagem é acrescentada por cada mês a mais de trabalho depois da idade legal para a reforma, mas apenas até chegar aos 70 anos de idade e não pode ultrapassar 92% da remuneração de referência.

Reforma antecipada: pensão ainda mais baixa

Se, pelo contrário, decidir antecipar a reforma, a penalização é grande: por cada mês de antecipação em relação à idade legal da reforma (66 anos e 3 meses, em 2017), perde 0,5%, ou seja, menos 6% por ano. E há a acrescentar o fator de sustentabilidade, que aplica à pensão uma redução de 13,88% em 2017. Só pode antecipar se tiver, no mínimo, 60 anos de idade e 40 com contribuições. Mas existem situações em que as penalizações poderão ser anuladas ou atenuadas. Isso acontece nas carreiras contributivas mais longas, que beneficiam de bonificações. Quem tenha mais de 40 anos de descontos pode antecipar o momento da reforma em quatro meses por cada ano a mais de contribuições, mas apenas até se chegar aos 65 anos de idade. Ou seja, por exemplo, 43 anos de descontos permitem a antecipação da reforma, sem penalização, em um ano (aos 65 anos e 3 meses).

Este artigo foi redigido ao abrigo do novo acordo ortográfico.