Notícia

Pague as despesas a 100% e evite dívidas

Os cartões de crédito continuam com taxas de juro muito elevadas. Com valores que passam facilmente os 20%, esta não é a melhor forma de financiar as suas necessidades. Se puder, tranque o recurso ao crédito.

De início apenas atribuídos a consumidores com elevados rendimentos, a partir dos anos 90 e da massificação no acesso ao financiamento, os cartões de crédito tornaram-se um acessório banal dentro de qualquer carteira. A crise financeira, que fez disparar os níveis do desemprego, veio expor as fragilidades do sistema de crédito. Desprovidas de rendimentos, muitas famílias tentaram fazer face às despesas do dia a dia com o recurso a estes cartões e, em efeito de bola de neve, foram apanhadas nas malhas do sobreendividamento. No nosso país, as dívidas relacionadas com cartões de crédito estão na origem de 40% dos casos de incumprimento e de renegociação de contratos de crédito ao consumo, segundo dados do Banco de Portugal. As instituições financeiras - que no passado pressionavam os clientes, com maior ou menor grau de insistência, para aceitarem este tipo de cartões - são agora muito mais cuidadosas. A avaliação da capacidade financeira do cliente é mais exigente e os limites de crédito atribuídos mostram-se tendencialmente mais reduzidos. Os bancos, claro, pretendem evitar perdas.

Quanto ao consumidor, a melhor forma de usar estes cartões sem promover a acumulação de dívidas é usufruir do período de crédito sem juros, de 20 a 50 dias, e pagar os extratos na totalidade. Se conseguir cumprir esta regra básica, interessa-lhe um cartão sem anuidade. Pode ainda considerar vantagens associadas, como o cashback, que devolve parte do dinheiro gasto nas compras, e os seguros, desde que não encareçam o cartão ou o custo seja comportável. E já sabe: se lhe enviarem para casa um cartão que não tenha pedido, certifique-se de que lhe interessa e as condições são vantajosas. Não se preocupe, pois o cartão chega inativo e, para utilizá-lo, tem de pedir ao emissor que o ative. Para evitar problemas, na hipótese de não estar interessado, pode até destruí-lo.

A oferta de cartões de crédito é muitíssimo variada. Analisámos 91 de 21 instituições com o objetivo de o ajudar a escolher. No quadro da página seguinte, publicamos os mais baratos de cada banco nas categorias classic e gold/premium. O simulador no nosso portal dá-lhe uma resposta à medida do seu perfil.

Sedução entre a Hello Kitty e os pacotes de seguros

O NOSSO ESTUDO: 21 instituições de crédito, 91 cartões

Em junho, enviámos questionários a 21 instituições financeiras e analisámos os custos e eventuais benefícios dos cartões de crédito, como cashback e seguros. No total, estudámos 91 cartões.

Por cada instituição, publicamos o cartão da gama classic e o gold ou premium mais baratos. Não considerámos cartões que exigem o reembolso em prestações mensais fixas ou a domiciliação do ordenado, nem os exclusivos de lojas, marcas ou classes profissionais. No nosso portal, o simulador ajuda a encontrar respostas mais específicas.

Os cartões de crédito pretendem atrair todo o tipo de clientes. Os mais jovens são seduzidos com produtos que concedem descontos em cinemas, festivais de música e outros serviços relacionados com a faixa etária (por exemplo, a CGD possui um cartão MTV e o Banif um com a designação Hello Kitty). Já os argumentos usados com os mais velhos passam por plafonds mais elevados, pacotes de seguros e reduções de preço em bens e serviços, como combustível, hotéis e viagens.

Apesar da variedade, todos os cartões podem ser divididos em duas categorias: classic e gold/premium. À partida, o segundo grupo oferece limites de crédito mais elevados e mais serviços, como seguros, entre os quais os de saúde e de assistência em viagem. Mas não há almoços grátis e estas "vantagens" pagam-se. As anuidades são superiores às exigidas pelos classic e, por vezes, ultrapassam os 50 euros, sendo que nem sempre as apólices se revelam realmente interessantes (veja edição n.º 120, de novembro de 2013). Por sua vez, muitos cartões classic prescindem de anuidade ou isentam o cliente se este atingir um certo volume de compras por ano.

No fim de contas, todos concedem crédito, pelo que a escolha deve ser efetuada com base numa única pergunta: pretende ou não pagar as despesas a 100 por cento? Em caso afirmativo, escolha o cartão com a anuidade mais barata, de preferência, gratuita, que eventualmente devolva parte do dinheiro despendido nas compras e dê acesso a serviços. Não se esqueça de que, por vezes, as instituições oferecem a primeira anuidade, mas exigem as seguintes. Já se pretender fazer o pagamento faseado, deverá optar pelo cartão com a taxa anual de encargos efetiva global (TAEG) mais baixa. No entanto, desaconselhamos este tipo de utilização, devido às elevadas taxas de juro, que, na maioria dos casos, ultrapassam os 20 por cento. Apesar de a lei definir uma taxa máxima, continua a ser muito superior às praticadas no âmbito de outras formas de financiamento, como o descoberto autorizado das contas-ordenado.

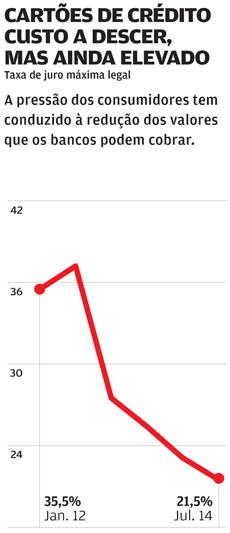

Em 2010, a legislação passou a limitar as TAEG que podem ser cobradas em vários tipos de produtos de financiamento, entre os quais os cartões de crédito. O objetivo é evitar cobranças muito elevadas e penalizar as instituições que não cumpram as regras. Mas os tetos aplicam-se apenas aos contratos posteriores a 2010. Se descobrir que o seu cartão exige uma TAEG superior ao limite legal, que pode consultar no Portal do Cliente Bancário (clientebancario.bportugal.pt), na rubrica Crédito aos Consumidores: Taxas Máximas, deixe uma queixa no livro de reclamações do emissor. Também pode registá-la diretamente no referido portal. Ao ultrapassar a baliza legal, a taxa é considerada usurária e a instituição condenada a cobrar apenas metade do limite máximo definido. No terceiro trimestre de 2014, a TAEG para os cartões de crédito não pode ir além de 21,5% (ver gráfico da página ao lado).

Nas compras online, prefira o MBNet

Nas compras online, prefira o MBNet

Com a utilização cada vez mais generalizada de cartões de crédito, não só nos terminais de pagamento automático, como também na Internet, as questões de segurança nunca foram tão importantes como agora. São cada vez mais comuns situações de roubo dos dados pessoais. Por isso, deve seguir alguns cuidados ao fazer pagamentos.

Se estiver à espera do envio de um cartão, fique atento ao prazo indicado pelo emissor. No caso de não chegar na data prevista, avise a instituição. Ao receber o cartão, assine-o, pois esta é uma das principais formas de identificar o titular, e destrua-o quando expirar a validade. Memorizar o código pessoal (PIN), evitando guardá-lo na carteira ou revelá-lo a terceiros, é outra medida prudente.

Ao pagar numa loja, não perca o cartão de vista e certifique-se de que é utilizado num único equipamento, para não ser clonado. Se lhe pedirem para repetir a operação, faça-o apenas se o terminal apresentar a mensagem de que a anterior foi anulada e exija um comprovativo da compra. No Multibanco, certifique-se de que ninguém o vê a introduzir o PIN. Se notar que a máquina tem um aspeto diferente do habitual ou foi vandalizada, não a utilize, uma vez que pode ter sido adulterada. Caso o cartão fique retido, contacte de imediato o emissor.

Na Internet, os cuidados devem ser redobrados. Os portais seguros apresentam uma chave ou um cadeado no canto inferior direito do ecrã ou junto ao endereço, que começa por https. Imprima ou guarde uma confirmação da encomenda. Evite divulgar os dados do cartão por telefone ou correio eletrónico. Os sistemas Verify by Visa e MBNet (www.mbnet.pt) aumentam a segurança das transações. O último cria um cartão temporário com limite de crédito diário ou mensal.

Ignore mensagens de correio eletrónico, supostamente oriundas do emissor do cartão, pedindo-lhe para aceder a um determinado link. Este tipo de técnicas permitem que terceiros acedam a dados confidenciais e levantem dinheiro da conta.

Escolha os cartões mais baratos

No quadro comparativo, publicamos os cartões analisados por ordem crescente de TAEG, a taxa que permite comparar propostas, na medida em que inclui todos os custos do crédito. Como pode verificar, a maioria cobra valores que ultrapassa os 20%, pelo que voltamos a desaconselhar o recurso ao crédito.

Com base nas regras da escolha prudente, os nossos associados têm vantagem em optar pelo cartão DECO PROTESTE/Unicre. Além de não cobrar anuidade, pratica uma das TAEG mais baixas do mercado (15,2%), devolve ao utilizador o equivalente a 1% dos gastos anuais e, nas gasolineiras, isenta do pagamento de taxa de combustível.

Para não associados que paguem as despesas a 100%, a opção mais interessante é o ActivoBank Visa Classic, que também não cobra anuidade e pratica uma TAEG de 17,7 por cento. Já se não for mesmo possível evitar a utilização do crédito e o pagamento faseado das compras, recomendamos o Montepio Origem, que tem atualmente a TAEG mais baixa face à concorrência (11,6 por cento). Mas tem de pagar anuidade. Reserve 13 euros para o efeito.

Este artigo foi redigido ao abrigo do novo acordo ortográfico.