Notícia

Crédito pessoal: Sonhos pagam 11%

O crédito pessoal voltou a ser publicitado pelos bancos. Na hora de decidir, a TAEG é que conta. A melhor proposta permite-lhe poupar até 152 euros.

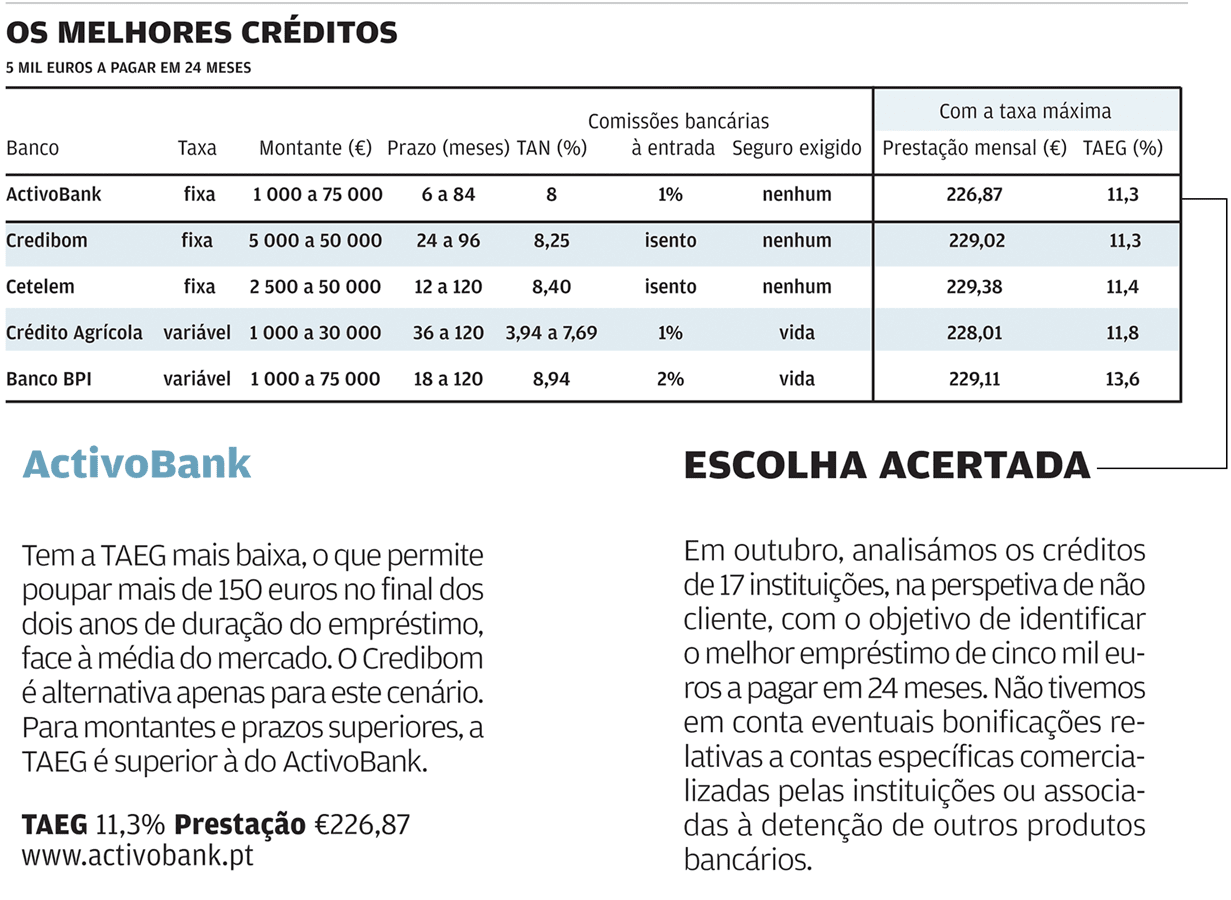

Analisámos aprofundadamente as propostas de crédito pessoal de 17 instituições financeiras a operar em Portugal e concluímos que, para um financiamento de cinco mil euros sem uma finalidade específica, a reembolsar em 24 meses, a Escolha Acertada recai sobre o produto proposto pelo ActivoBank.

A TAEG é a variável que deve servir de guia para comparar propostas de crédito, pois reflete todos os custos do empréstimo, nomeadamente comissões iniciais e periódicas, seguros associados e impostos. Em matéria de taxas é preciso cautela, uma vez que as instituições financeiras tendem a publicitar a taxa anual nominal (TAN). Por vezes, uma TAN atrativa esconde uma TAEG mais elevada, pelo que deve jogar pelo seguro e comparar apenas as TAEG.

E não vá em cantigas. A TAEG máxima permitida para o crédito ao consumo é fixada pelo Banco de Portugal, sendo de 14,2% para o quarto trimestre de 2016 no que toca ao crédito pessoal sem finalidade específica.

À parte dos juros, existem outros custos com o crédito que devem ser tidos em conta, nomeadamente encargos iniciais com o estudo do processo, geralmente em percentagem do montante solicitado, e que podem atingir algumas centenas de euros. Em regra, as instituições financeiras propõem incluir a comissão inicial de estudo do processo no montante total financiado, mas isto implica pagar juros sobre a comissão. Por esse motivo, sugerimos que suporte o montante desta comissão inicial e não a inclua no valor do empréstimo.

Algumas instituições associam também custos mensais à cobrança da prestação (Banco Popular, Crédito Agrícola, Caixa Geral de Depósitos, Millennium bcp, Montepio, Novo Banco, Santander Totta, Credibom e Cetelem). Tal como temos vindo a afirmar no crédito à habitação, não existe qualquer justificação para a cobrança de comissões periódicas de processamento da prestação. Não passa de um mero procedimento informático, servindo apenas para encarecer o crédito.

Várias instituições exigem ainda a contratação de um seguro de vida. Ou propõem um seguro de proteção ao crédito, por vezes, em troca de uma redução na taxa a aplicar. Não recomendamos a subscrição deste último seguro. As exclusões previstas e o desconhecimento, por parte dos clientes, de quando pode ser acionado, restringem a sua utilização e encarecem o crédito.

Aos custos do financiamento, acresce a burocracia. Solicitar um crédito pessoal implica sempre a abertura de um processo junto da instituição bancária, que analisa a capacidade financeira dos interessados, através das notas de liquidação de IRS, dos recibos de vencimento, entre outros. Um processo que se prolonga por alguns dias até haver uma decisão.

Empréstimos até 75 mil euros

São várias as alternativas existentes no mercado quando se procura um crédito pessoal sem finalidade específica. No quadro em baixo, reunimos as cinco melhores ofertas, que ordenámos em função da TAEG. No nosso site, em www.deco.proteste.pt/ credito-pessoal, pode consultar os resultados completos do estudo e simular a melhor opção para si.

Os montantes solicitados podem variar entre os 500 euros da Cofidis e os 75 mil euros do Abanca, ActivoBank, Banco BPI, Banco Popular, Bankinter, Millennium bcp e Montepio.

Quanto a prazos, pode reembolsar o crédito pedido em apenas um mês (Caixa Geral de Depósitos) ou demorar até 120 meses (Abanca, Banco BPI, Crédito Agrícola, Caixa Geral de Depósitos, Montepio, Cetelem e Cofidis).

Em termos de taxas, a maioria das instituições propõe um crédito de taxa fixa durante o período contratado, as outras disponibilizam uma opção com taxa variável, sujeita às variações da Euribor, como acontece nos créditos à habitação. Perante as duas hipóteses, a escolha deve recair sobre a que propuser a TAEG mais baixa. Se optar por um financiamento com taxa variável, não se esqueça de que o valor da prestação fica sujeito a alterações periódicas, o que não acontece com a taxa fixa.

Amortize sempre que puder

Antes de avançar com um pedido de crédito, verifique se a sua situação financeira lhe permite pagar no prazo acordado e se a totalidade das prestações não excede 35% do orçamento familiar líquido.

Como recorrer ao crédito envolve custos, deve pedir o montante mais reduzido possível e pelo prazo mais curto que o seu orçamento permita. Quanto maior o montante ou prazo, mais juros terá de suportar.

Quando tiver uma folga no orçamento, aproveite para amortizar parcial ou totalmente o crédito, reduzindo os encargos em termos de juros. As comissões que as instituições de crédito podem cobrar estão limitadas: até 0,5% do capital amortizado no caso de um crédito de taxa fixa. E nada pode ser cobrado no caso dos empréstimos de taxa variável.

Uma má utilização do crédito pode gerar graves situações financeiras e familiares. O endividamento excessivo ainda é um problema recorrente: só no primeiro semestre deste ano, o Gabinete de Apoio ao Sobre-endividado, da DECO, recebeu 17 300 pedidos de ajuda. Quem recorre a este serviço tem, em média, cinco créditos ativos.

Informação realista

Desde 2010, o Banco de Portugal fixa as taxas máximas permitidas para o crédito ao consumo. No caso do crédito pessoal sem finalidade específica, estes limites estão há quatro anos a descer.

Embora as instituições financeiras não possam apresentar propostas de financiamento superiores ao teto estabelecido, verificámos que os preçários dos bancos continuam a publicar taxas de juro nominais que, considerando todos os custos associados ao processo, resultarão em TAEG superiores ao máximo legal.

Os bancos alegam que nunca propõem financiamentos acima do limite legal, mas acabam, desta forma, por dar uma informação errada sobre os produtos que vendem. O Banco de Portugal deverá estar atento a esta situação e obrigar as entidades financeiras a apresentarem não só as taxas de juro aplicáveis, como as circunstâncias da sua aplicação, de forma a aumentar a transparência no mercado e a comparabilidade das propostas apresentadas.

Este artigo foi redigido ao abrigo do novo acordo ortográfico.