Notícia

O que será da Grécia na segunda-feira?

Não há caminhos fáceis para a Grécia dentro ou fora do euro. Mas no domingo à noite, após Cimeira de chefes de Estado dos 28 poderá haver mais clareza sobre as próximas semanas e meses. Quando acordarem na segunda-feira os gregos terão um grande desafios pela frente, isso é certo.

A Grécia avançou com mais uma proposta de ajustamento orçamental e de reformas, que será analisada e debatida em detalhe nos planos técnico e político nos próximos dois dias. Após as desavenças entre credores e gregos nos últimos cinco meses, ninguém arrisca um resultado das negociações.

Há pelo menos três caminhos possíveis para Atenas: um acordo, finalmente; um desacordo tal que o país acaba por sair do euro; e um incumprimento em larga escala, mas que mantém a Grécia na Zona Euro. As consequências de cada um destes caminhos são muito diferentes.

-

1. A Grécia sai "de facto" da Zona Euro

É provavelmente a solução mais dolorosa no curto prazo para credores e gregos.

Neste cenário o BCE cortaria a assistência de liquidez de emergência ao sistema financeiro. Os bancos permaneceriam fechados e insolventes, e seria apenas uma questão de tempo até os euros começarem a desaparecer da economia. Sem dinheiro, os bens e serviços começariam a desaparecer, as empresas a fechar e importações a faltar. Como consequência, o Estado perderia receitas fiscais e teria dificuldade em pagar as suas despesas, incluindo salários e pensões, explicam Zsolt Darvas e Guntram Wolff no Bruegel.

Não restaria assim outra hipótese que não iniciar a impressão de outra moeda paralela ao euro para tentar repor alguma normalidade, permitir pagamentos de salários e pensões, e recapitalizar os bancos de forma a pudessem reabrir.

A violência desta saída "de facto" da Zona Euro dependeria do apoio técnico e financeiro que os restantes governos oferecessem ao grego, ao mesmo tempo que procederiam às alterações legais aos tratados – que não prevêem legalmente uma saída da Zona Euro. As consequências legais desta opção são complexas, como mostra por exemplo este estudo do Instituto Jacques de Delors.

A violência desta saída "de facto" da Zona Euro dependeria do apoio técnico e financeiro que os restantes governos oferecessem ao grego, ao mesmo tempo que procederiam às alterações legais aos tratados – que não prevêem legalmente uma saída da Zona Euro. As consequências legais desta opção são complexas, como mostra por exemplo este estudo do Instituto Jacques de Delors.

Esta seria também a hipótese mais "cara" para os credores. Perante uma saída da Zona Euro, com bancos e Estado insolventes, e uma nova moeda que valeria menos que o euro, a Grécia provavelmente incumpriria nos créditos que tem com a Zona Euro e que incluem: 52 mil milhões de euros do primeiro resgate, devidos aos governos da Zona Euro; 131 mil milhões do segundo resgate, devidos ao Fundo Europeu de Estabilidade Financeira; 27 mil milhões de euros de obrigações gregas no balanço do BCE, e 89 mil milhões de a liquidez de emergência cedida aos bancos gregos (cujo colateral está com o banco central grego).

Os restantes 27 a 30 mil milhões de euros emprestados directamente pelo BCE aos bancos gregos poderiam ser recuperados com execução dos colaterais entregues pelos bancos.

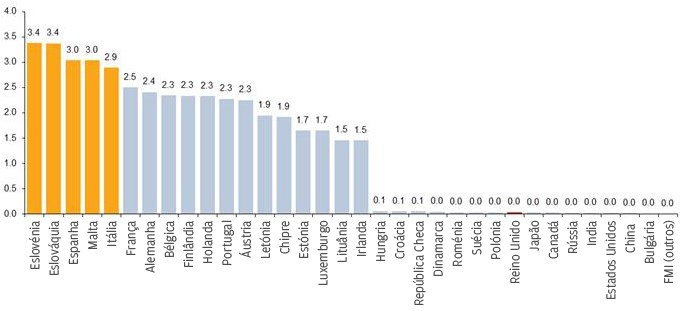

Para Portugal, que não entrou no segundo resgate pois estava também a implementar um programa de assistência financeira, as perdas são menores do que para a maioria dos países do euro: 2,3% do PIB, segundo os economistas do Royal Bank of Scotland (RBS), como mostra o gráfico abaixo. Estas perdas seriam materializadas ao longo de vários anos, não se esperando impactos significativos directos.

Fonte: Royal Bank of Scotland

2. Acordo com os credores

Este é o cenário em que o governo grego e os credores acertam um pacote de ajustamento, reformas e financiamento da economia grega para os próximos três anos.

No curto prazo esta seria a opção menos dolorosa, mas o balanço de médio e longo prazo depende de muitos factores difíceis de antecipar. Em particular, depende da capacidade de execução das reformas pelo governo grego, do impacto macroeconómico do programa de ajustamento (se prolongar a recessão por muito mais tempo poderá perder apoio popular rapidamente num país onde o PIB já caiu 25%), da relação negocial entre a Grécia e os credores (a qual será sempre de grande desconfiança entre as partes), e da capacidade da Grécia regressar ao mercados dentro de dois a três anos.

Os gregos avançaram com a proposta que parece replicar o essencial das medidas que recusaram há uma semana em troco de 53,5 mil milhões de euros, mas aspiram a conseguir um compromisso europeu para uma alívio significativo do peso da sua dívida, através de um reescalonamento, como explicado pelo Negócios. Esta reestruturação suave da dívida é uma peça essencial para os gregos, mas também para o FMI, que não vê forma da Grécia ganhar credibilidade nos mercados sem algum tipo de alívio do serviço da dívida.

Com um acordo, o BCE voltaria a ter condições para aceitar a dívida pública grega nas suas operações regulares de cedência de liquidez, e poderia dar garantias aos gregos de permanência do país na Zona Euro. Os bancos poderiam provavelemente abrir rapidamente e a sangria de capitais (os bancos perderam mais de 50 mil milhões de euros em depósitos desde Novembro) poderia parar. Ainda assim, como mostra o caso cipriota, algum tipo de restrições e controlos de capitais seriam prováveis por vários meses.

3. A Grécia entra em incumprimento, mas fica na Zona Euro

Um incumprimento da Grécia dentro da Zona Euro é um cenário que tem vindo a ser defendido por alguns especialistas e economistas nas últimas semanas e que foi admitido pelo presidente da UE, Donald Tusk (à direita na foto ao lado do Presidente da Comissão Europeia, Jean Claude Juncker)

Sem acordo e nem financiamento externo, os gregos não conseguirão pagar a dívida que vence nos próximos anos. Mas, estabilizada a economia, o Estado grego poderia aspirar a ter dinheiro para fazer face às suas necessidades, visto que pelo menos até ao agravar da crise nas últimas semanas, a expectativa era registar o segundo ano consecutivo de saldo orçamental primário positivo.

Para manter a Grécia na Zona Euro, as autoridades europeias ao mesmo tempo que gerem as perdas resultantes do incumprimento, teriam de mobilizar fundos para um resgate aos bancos. Tal implicaria na mesma um memorando de entendimento, embora mais focado no sistema financeiro como aconteceu com a Espanha, por exemplo.

Do ponto de vista político esta é uma hipótese que parece remota. No entanto, seria uma forma de mostrar que a união bancária e a sua principal missão – quebrar a relação entre soberano e bancos – seria cumprida com sucesso, defende por exemplo Thorsten Beck.

No domingo à noite deveremos saber qual destes três cenários se materializa, ou pelo menos estará mais próximo de se verificar. Em nenhum deles o futuro próximo será risonho. Mas pelo menos a Europa e a Grécia poderão acordar na segunda-feira com maiores certezas sobre o caminho a seguir.