A Ernst & Young (EY) tem desenvolvido, ao longo dos anos, diversos estudos e relatórios sobre o setor segurador. Especialistas na atividade, quisemos saber quais são os desafios e as oportunidades que se apresentam hoje à atividade seguradora. Carla Sá Pereira, partner EY, Insurance Consulting Leader, descreve o panorama existente.

Para a responsável da EY, são muitos os desafios, mas também as oportunidades, para o setor segurador. Além dos impactos decorrentes da pandemia e, agora, da guerra na Ucrânia, o setor vai continuar a ter "desafios no que respeita à digitalização e à tecnologia, com a consequente exposição a novos riscos, à inovação nos produtos e à sua comercialização, às preferências dos consumidores e sua interação com estes, às alterações climáticas e sustentabilidade e à implementação de procedimentos alinhados com a regulamentação".

A transformação digital que se encontra em curso vai prosseguir e vai continuar a assistir-se "a um investimento em tecnologia". As seguradoras devem continuar a endereçar o seu défice tecnológico digitalizando processos fundamentais, migrando para a cloud e adotando modelos flexíveis de contratação. "A indústria insurtech está a crescer todos os anos, com estudos a mostrarem que o financiamento naquela área tem aumentado de forma consistente desde 2017, atingindo um valor estimado de 8,7 mil milhões de euros em 2021."

Em paralelo, está a ser dada "uma maior atenção aos novos riscos relacionados com novas tecnologias, parcerias e digitalização como a cibersegurança", até pelos recentes ataques, com algumas seguradoras a avaliarem as vulnerabilidades e os impactos de ataques similares.

"O maior foco no cliente e a maior proximidade com este vão continuar a impulsionar alterações no setor", avança Carla Sá Pereira. As seguradoras estão mais interessadas em conhecer os diferentes perfis de clientes e em melhorar os momentos e as formas de contacto com eles.

A preocupação com a otimização dos custos e alocação de capital "continua a ser uma prioridade, permanecendo os desafios macroeconómicos e estruturais como as baixas taxas de juro e salientando-se, agora, a inflação". A competição é elevada, em particular de operadores não tradicionais e, potencialmente, de grandes empresas tecnológicas. Os eventos climáticos extremos, as pandemias, os conflitos geopolíticos e a agitação social devem ser enquadrados nos planos estratégicos a curto e longo prazo.

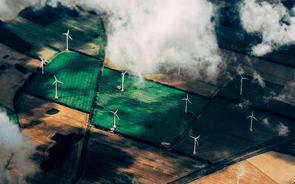

As seguradoras estão ainda a enfrentar uma pressão cada vez maior para tomar medidas no combate às alterações climáticas e para a sustentabilidade.

Carla Sá Pereira realça também "os desafios relacionados com a implementação de procedimentos alinhados com a regulamentação já emitida, em consulta pública, ou que vai ser emitida num futuro próximo". "Destacamos neste âmbito o grande esforço para a implementação da IFRS 17 e as medidas que decorrem de uma nova regulamentação no quadro da conduta de mercado."

Espera-se uma recuperação económica, mas atenção à guerra

No que diz respeito ao estado em que se encontra o setor segurador em Portugal, Carla Sá Pereira refere que

depois de se ter assistido a uma redução da produção do seguro direto em Portugal de 2019 para 2020, de cerca de 18,5%, em termos globais registou-se em 2021 um aumento de 34,2% face a 2020 situando-se em cerca de 13,3 mil milhões de euros.

Estas variações estiveram sobretudo relacionadas com as estratégias do setor no ramo vida. Registaram-se nestes dois últimos anos tendências opostas de variação. De 2019 para 2020, a produção do ramo vida decresceu 34,6% e, de 2020 para 2021, cresceu 68,5%. Devido ao ambiente de baixas taxas de juro, verificou-se um de-risking do setor, passando de produtos financeiros, ditos mais tradicionais, para produtos ligados, em que a totalidade ou parte do risco de investimento é transferida para o tomador do seguro.

Com uma tendência bastante mais constante, o negócio não vida registou um crescimento de 3,1% de 2019 para 2020 e de 4,8% de 2020 para 2021, registando um montante de 5,6 mil milhões de euros no final de 2021. Destaca-se o crescimento nestes dois anos do ramo doença de 8,5% e 8,8% em 2020 e 2021, respetivamente, quando comparados com os anos anteriores. O ramo doença representava assim, no final de 2021, 18,4% da produção dos ramos não vida (17,7% em 2020).

Muito como resultado da pandemia, assistiu-se em 2020 a uma redução dos custos com sinistros do negócio não vida (-2,3% face a 2019), registando-se, no entanto, em 2021 um crescimento de 2,6%. Para este aumento contribuíram essencialmente o ramo doença (+18,5%) e o seguro automóvel (+3,5%). A modalidade de acidentes de trabalho continuou a registar em 2021 um decréscimo dos custos com sinistros (-4%), mas menor do que em 2020 (-9,1%).

Verificou-se assim uma redução das taxas de sinistralidade em 2020 nas linhas de negócio mais representativas como automóvel, acidentes de trabalho e doença. Em 2021, estas taxas aumentaram para automóvel e doença, com automóvel ainda com valores abaixo dos de 2019 e doença com valores similares aos registados no pré-pandemia.

Ao nível das carteiras de investimentos (num total de 51,4 mil milhões de euros em 2021), registaram-se ligeiros decréscimos nos últimos dois anos, mantendo-se a estrutura por tipologia de ativo, nomeadamente com a predominância dos instrumentos de dívida.

Para o exercício de 2021, os resultados líquidos provisórios das seguradoras ultrapassaram os 649 milhões de euros, valor que compara com o resultado líquido de 454 milhões de euros registado em 2020.

Apesar das quebras significativas nos rácios de cobertura do Requisito de Capital de Solvência (SCR) e do Requisito de Capital Mínimo (MCR), como resultado do efeito da crise pandémica nos mercados financeiros em março de 2020, registou-se subsequentemente uma recuperação. O rácio de cobertura do SCR registou incrementos nos últimos dois anos, com 2020 a registar 180% (+2 p.p. do que em 2019) e 2021 207% (+ 13,5 p.p. do que em 2020).

Robusto e resiliente

Dois anos passados desde março de 2020, assiste-se assim a um setor segurador português robusto e resiliente que conseguiu manter um nível de serviço adequado perante a pandemia, que surgiu de forma súbita, e em alguns casos com uma intervenção que foi além daquilo que se encontrava contratualmente estabelecido.

Naturalmente, o impacto foi sentido de forma diferente de seguradora para seguradora e algumas fragilidades tornaram-se ainda mais evidentes com a pandemia.

Espera-se que o ano de 2022 seja já uma clara saída da pandemia, com recuperação económica, ainda que a guerra na Ucrânia e os seus impactos, diretos e indiretos, estejam agora a gerar novas incertezas.