Notícia

Três formas de ganhar com as taxas negativas

A Bloomberg revela três estratégias que os operadores estão a seguir para tirar partido das taxas negativas nas obrigações.

A fuga dos investidores dos ativos de risco aumentou a montanha de obrigações com "yields" negativas para quase 17 biliões de dólares. Colocar dinheiro em ativos que garantidamente vão ter um retorno inferior ao seu valor nominal parece o investimento de um tolo – mas há formas de a transação dar lucro.

A mais simples passa por esperar que o preço continue a subir, mas existem outras estratégias de trading mais sofisticadas. A maior parte delas envolve a garantia de que o custo de financiamento seja mais baixo do que as "yields", por exemplo, utilizando o mercado de swaps ou futuros sobre câmbios. Em muitos casos, a forma da curva de rendimentos é tão importante como o nível das yields.

Estas são três estratégias que os traders estão a utilizar para ganhar com o mundo das taxas de juro negativas nas obrigações:

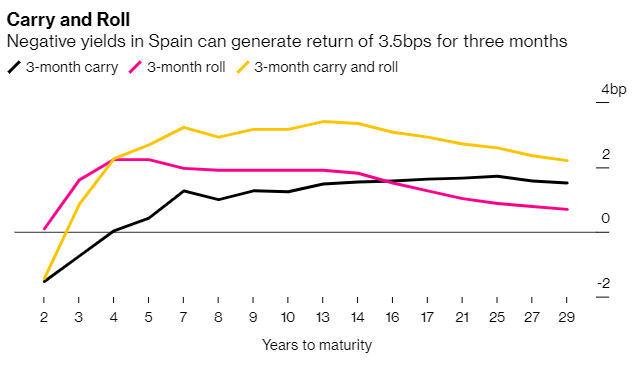

Emprestar títulos com um prazo relativamente curto e colocar o dinheiro em maturidades mais longas, onde as yields são habitualmente mais elevadas, é uma estratégia para produzir retornos mesmo que as taxas estejam abaixo de zero. A forma de maximizar os ganhos com este procedimento passa por utilizar a estratégia denominada "carry and roll".

O "carry" representa o cupão da obrigação que está a ser comprada, enquanto o "roll" representa o capital que pode ser ganho no título, à medida que a "yield" desce até à chegada à maturidade.

O gráfico em cima mostra como os traders podem alcançar retornos positivos com a estratégia "carry and roll" com a dívida espanhola, apesar das "yields" dos títulos com maturidade até oito anos estarem abaixo de zero. Podem emprestar títulos com maturidade a 3 meses, atualmente com uma "yield" de cerca de -0,4%, e ganhar cerca de 3,5 pontos base durante três meses nesta estratégia, comprando títulos de dívida a 10 anos.

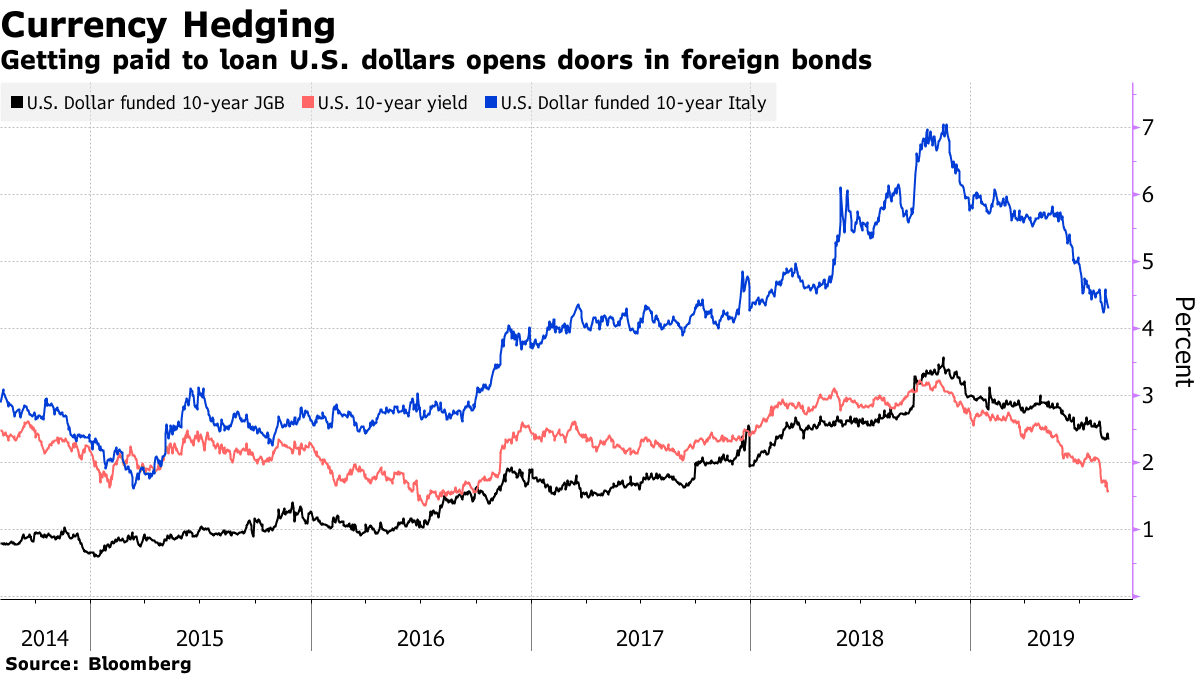

Outra forma de obter retornos com as obrigações com "yield" negativa é através da cobertura cambial. O aumento da procura por dólares significa que os investidores com fundos na moeda norte-americana podem gerar retornos positivos com "yields" negativas na Europa e no Japão.

Um empréstimo de dólares por ienes através de forwards cambiais permite uma "yield" anual de quase 2,6%. O investidor pode depois colocar o dinheiro num ativo de refúgio, como as obrigações nipónicas a 10 anos, que negoceiam com uma "yield" de -0,253%, o que possibilita um retorno de cerca de 75 pontos base acima da rendibilidade das obrigações dos EUA a 10 anos.

Fazendo o mesmo mas com euros, um investidor pode ganhar mais de 2,7% num ano com obrigações alemãs. Se o dinheiro for investido na dívida italiana, o retorno dispara para mais de 4%.

O foco na forma da curva das taxas de juro também é chave para os investidores. Quanto mais invertida está, maior a oportunidade para vender títulos de prazo mais curto e investir nos títulos de maturidade mais longa.

No Japão, a taxa Libor do iene a seis meses – o preço que os bancos teoricamente emprestam dinheiro entre si – está em -0,05%, enquanto o swap do iene a 20 anos está positiva em 0,11%, o que representa um diferencial de 16 pontos base.

Comparando com o que se passa nos Estados Unidos, esta estratégia dá prejuízo. A taxa Libor do dólar a seis meses está em 2,03% e o swap a 20 anos apenas nos 1,59%, o que representa uma diferença negativa de 40 pontos base.