Notícia

Por dentro da bolha de 156 mil milhões de dólares das SPAC

Quem ainda não ouviu falar das SPAC? Antes descartadas como algo misterioso em Wall Street, estas empresas cotadas em bolsa são criadas com um propósito: unirem-se a companhias reais que realmente ganham dinheiro. Atualmente, todos parecem querer lançar uma, mas fala-se cada vez mais de um bolha que pode estar a rebentar.

Sempre que a ganância enfrenta a realidade e mercados vertiginosos entram em colapso, os veteranos de Wall Street geralmente admitem que sentiram que o fim estava próximo. Os sinais de alerta eram tão familiares, confessam tardiamente, que era difícil acreditar que alguém pudesse ignorá-los.

"Isto não pode durar". Hoje, estas palavras sóbrias são comentadas novamente nos mercados financeiros norte-americanos, desta vez num dos segmentos de dinheiro rápido mais populares, as chamadas SPAC, sigla em inglês para empresas veículo para realizar aquisições.

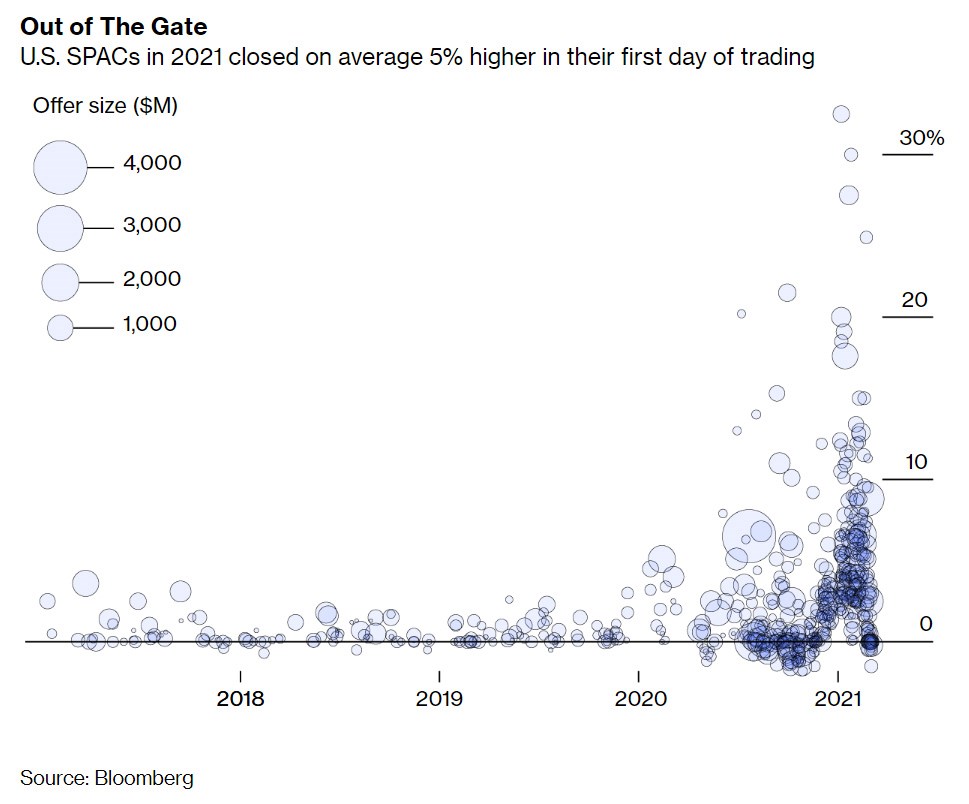

Quem ainda não ouviu falar das SPAC? Antes descartadas como algo misterioso em Wall Street, estas empresas cotadas em bolsa são criadas com um propósito: unirem-se a companhias reais que realmente ganham dinheiro. Atualmente, todos parecem querer lançar uma SPAC. Atletas como Alex Rodríguez e Shaquille O’Neal; o ex-presidente da Câmara dos Representantes dos EUA, Paul Ryan; titãs de Wall Street como Michael Klein, e a lista continua. Os números dos últimos 15 meses apontam para 474 SPAC. Juntas, captaram 156 mil milhões de dólares.

Pense no encontro de um utilizador do Reddit a promover a retalhista de videojogos GameStop com "O Lobo de Wall Street". O espetáculo repleto de celebridades ou vai provar que as SPAC estão a transformar a forma como as finanças são feitas, ou que a euforia do mercado está a ficar fora do controle. Talvez ambos.

Nos bastidores, e cada vez mais publicamente, profissionais financeiros alertam que a história vai acabar mal para os investidores. Para os cínicos, as únicas questões são quando e com que intensidade. Cada vez mais membros do ecossistema SPAC - uma matriz de fundos de hedge, negociadores de private equity, banqueiros, advogados e assessores diversos - veem excessos. Apontam para avaliações fora da realidade, divulgações questionáveis e, o que é mais preocupante, um crescente conflito de interesses.

De um lado estão as pessoas que lançam SPAC e ficam ricas de imediato. Do outro, estão as que compram ações de SPAC e esperam enriquecer mais tarde. A SEC começa a levantar bandeiras vermelhas.

Os maus presságios estão por toda a parte. Liguei para um executivo de private equity que estava a analisar uma lista de cerca de 20 SPAC. Calculou que valeria a pena investir em cinco. Rodríguez, o jogador de basebol que se tornou empresário, disse recentemente à Bloomberg Television que o seu objetivo era construir "os Yankees das SPAC". Um analista de um grande banco disse-me que está a pensar lançar uma SPAC. E perguntou, meio a brincar, se eu queria entrar.

"É muito fácil", argumentou.

Cassius Cuvée é um dos crentes. Artista hip-hop e entusiasta de cannabis e champanhe vive em Oakland, na Califórnia. Um amigo ligou-o ao mundo das SPAC depois do site de fantasy de desporto DraftKings ter invadido o mercado de ações através deste método, o que abriu o caminho para a empresa de turismo espacial de Richard Brunson, a start-up de veículos elétricos Nikola e outras companhias. Cuvée ficou tão impressionado com o dinheiro que ganhou que fez uma música sobre o tema, a que chamou "SPAC Dream". A canção chegou à primeira página do Wall Street Journal e a letra capturou a tendência:

I’m like a SPAC

What the hell’s that?

You get in on the ground floor

It paid big

So searched and then I found more…

"Saí-me melhor do que alguma vez tinha imaginado"; diz Cuvée, que diz ter investido 500 mil dólares em cerca de 40 a 50 SPAC. Fez maus negócios no início, mas depois aprimorou a estratégica a ver televisão e o twitter. "Agora sei o que estou a fazer", diz.

Como chegamos até aqui? Resposta curta: devagar e de uma vez. As SPAC surgiram na década de 1980 e durante muito tempo foram relegadas ao mercado de balcão, onde as chamadas "penny stocks" se escondem. Até recentemente, eram vistas principalmente como um último recurso para empresas que pretendem captar dinheiro.

A pandemia da Covid-19 mudou tudo. No novo trabalho remoto de Wall Street, os tradicionais roadshows tornaram-se raros. Taxas de juros em mínimos alimentaram o histórico "rally de tudo" em ações, bitcoin, o que quer que seja. Guiados pela ganância e pelo tédio, milhões de investidores amadores, incentivados pelas redes sociais, acumularam ações memes como as da GameStop - e SPAC.

Os números não mentem. Em 2019, 59 SPAC arrecadaram 13,6 mil milhões de dólares. Em 2020, esses números saltaram para 248 e 83,3 mil milhões de dólares. Este ano, os totais já estão em 226 SPAC e quase 73 mil milhões de dólares, com as SPAC a representarem mais de 70% do mercado de IPO. Pelo caminho, players financeiros proeminentes como Apollo Global Management e KKR & Co. emprestaram às SPAC a legitimidade que procuravam há muito tempo.

Naturalmente, as SPAC que conseguem encontrar boas empresas não cotadas para comprar saem vencedoras. Tipicamente têm dois anos para encontrar um negócio que permita aos acionistas dessas empresas passar ao lado do doloroso e detalhado processo de chegar ao mercado de ações através de um tradicional IPO.

Um dos maiores negócios recentes envolveu a fabricante de carros elétricos Lucid Motor, que avançou para uma fusão com a SPAC fundada por Klein. Com a ajuda dos investidores do Reedit, atingiram um valor de mercado de 57 mil milhões de dólares, acima da capitalização bolsista da Ford Motor.

Os perigos são os do costume, quer os investimentos em questão sejam as meme stocks, dotcom, hipotecas subprime ou bolbos das tulipas: ambição e arrogância.

Os gestores de fundos alegam que alguns SPAC estão a apostar em empresas que estavam com dificuldades em financiar-se junto de investidores privados propensos ao risco. Alguns empresários vão de SPAC em SPAC à procura de melhores condições. Os banqueiros tem uma resposta preparada para a jogada: SPAC-off.

"As pessoas ganharam uma tonelada de dinheiro, e não entendem que não é sustentável", diz Sahm Adrangi, fundador e chief investment officer na Kerrisdale Capital Management, um hedge fund de Nova Iorque que aposta no "short slling" (aposta na queda) de cotadas, incluíndo SPAC.

Exuberância à parte, a história das SPAC não está do lado dos investidores. De acordo com a Bain & Co, 60% das SAPC que adquiriram empresas entre 2016 e 2020 geraram retornos inferiores ao S&P500. Até ao final de janeiro, cerca de 40% destas SPAC negociavam abaixo do valor a que começaram a negociar em bolsa.

Algumas SPAC conseguiram um melhor desempenho – muito, muito melhor. A DraftKings, que despertou a atenção de Cuvée, disparou quase 450% desde que foi anunciado o negócio com uma SPAC no final de 2019.

Mas muitos outros também fizeram pior, apesar de estarem ligados a nomes conhecidos da alta finança. Uma SPAC associado a Martin Franklin, um veterano da indústria que lançou seis SPAC nos últimos anos, comprou uma empresa de media em dificuldades há 10 anos que entretanto perdeu todo o seu valor.

Outra SPAC, patrocinada pelo bilionário Tilman Fertitta e por Richard Handler (bem conhecido em Wall Street), também rebentou depois de comprar a Waitr, empresa que tinha a ambição de ser a próxima Grubhub Inc. O caso foi parar a tribunal e esperam-se mais ações judiciais semelhantes contra outras SPAC.

Quando as aquisições dão mesmo certo, os patrocinadores das SPAC e os facilitadores de Wall Street são os grandes beneficiados. Os patrocinadores tipicamente recebem uma recompensa de 20%, conhecida no meio como "promote", além de outras vantagens.

No negócio que envolveu a Lucid, Klein e os seus parceiros receberam 51,75 milhões de ações da fabricantede automóveis elétricos e compraram 42,85 milhões de warrants a 1 dólar cada. Aos preços de mercado atuais, as ações valem 1,26 mil milhões de dólares. Com os warrants podem ganhar 553 milhões de dólares.

O entusiasmo foi tão grande que vários grandes investidores disseram-me que tinham de decidir num dia se metiam dinheiro num negócio ou não, sem terem hipóteses de colocar perguntas. Assim que a Lucid confirmou o negócio com uma SPAC, anunciou logo depois que iria adiar o lançamento do primeiro modelo até ao segundo semestre de 2021. As ações afundaram de imediato.

Klein, que acaba de fechar o seu sétimo SPAC, não respondeu a solicitações para comentar neste artigo.

"Os incentivos económicos para os criadores dos SPAC passam por ter sucesso num negócio, pois mesmo que falhem noutro, conseguem ganhar dinheiro", diz Attanasio, da Crescent.

Os bancos de Wall Street também saem a ganhar. Obtêm elevadas comissões a assessorar SPAC, tendo assim cada vez mais incentivos a manter esta indústria viva. O Citigroup, por exemplo, ganhou 200 milhões de dólares nos últimos anos com as SPAC de Klein.

Em março passado, com a pandemia a arrasar os mercados, fechar economias e a esvaziar edifícios de escritórios em Nova Iorque, Londres e Hong Kong, poucos previram que as SPAC iriam explodir. Hoje, muitos acreditam que o tempo está a esgotar-se e que a tendência vai acabar.

A SEC está a fazer barulho há vários meses. Depois de alertar para os potenciais problemas em setembro, o regulador do mercado norte-americano avançou em dezembro com novas "guidelines" para clarificar os potenciais conflitos e determinar quanto podem ganhar os criadores das SPAC.

"O rápido crescimento no volume das SPAC representa uma alteração significativa, e estamos a olhar a sério para a informação divulgada e outros temas estruturais relacionados com as SPAC", diz John Coates, diretor da divisãode corporate finance da SEC.

Os banqueiros sóbrios esperam que o final seja assim:

Dentro de 12 a 18 meses, quando a atual "colheita" de SPAC atingir o ciclo de vida de 24 meses, alguns fundadores vão à procura de aquisições, em vez de devolver o dinheiro aos investidores. Tendo que fechar negócios, quaisquer que sejam os termos, acabará os tempos de dinheiro fácil. Eventualmente, grande parte do mercado será destruído.

Muitos adeptos das SPAC prevêm uma espécie de dilúvio bíblico, grande o suficiente apenas para os líderes de Wall Street. As SPAC, acreditam outros, vão regressar à penumbra, ofuscadas pelos IPO (ofertas públicas iniciais, a forma tradicional de entrar em bolsa) ou qualquer outra nova coisa brilhante que apareça.

"O que quer seja que trave este ‘bull market’, vai primeiro colocar as SPAC na berlinda", diz Steven Siesser, partner da firma de advogdos Lowenstein Sandler. "Serão as primeiras vítimas".

Até lá, Cassius Cuvée vai continuar cantar a sua música sobre as SPAC:

See me chasin’ paper,

I’m a money maker

See me chasin’ paper,

I’m a money maker

See me chasin’ paper,

I’m a money maker

Hey, hey, money maker

Money maker

Money maker

Money maker