Notícia

Ano velho, PPR novo

Já o dissemos várias vezes: nunca é cedo demais para subscrever um PPR. Também não é tarde para fazê-lo até ao final deste ano e incrementar em 20% aquilo que investir. Faça as contas e saiba se pode usufruir deste benefício fiscal.

29 de Dezembro de 2020 às 11:00

O ano de 2020 ficará, certamente, na memória de todos, e não pelas melhores razões. Perante a incerteza de uma viragem de página no próximo ano, porque não tornar o que resta de 2020, pelo menos, um pouco mais rentável? Um plano de poupança-reforma (PPR) pode ajudá-lo nesse desígnio, sobretudo se conseguir usufruir dos benefícios fiscais que este produto de poupança proporciona.

Em regra associados a uma almofada financeira para a reforma, mediante determinadas regras, os PPR podem ser usados para outras finalidades: como um produto de poupança facilmente mobilizável ou para pagar as prestações do crédito à habitação, por exemplo. Mas já lá vamos.

Antes de mais, é importante reter que nunca é demasiado cedo para subscrever um PPR. Quanto mais jovem for, mais dinheiro conseguirá acumular ao longo do tempo, e maior será o efeito de capitalização do rendimento. Investir numa ótica de longo prazo dá-lhe também a vantagem de poder apostar em produtos com maior risco associado e, por isso mesmo, potencialmente mais rentáveis. A idade é ainda uma aliada se quiser tirar o máximo partido das deduções de 20% no IRS.

Como escolher?

Se pouco ou nada sabe sobre PPR, uma breve incursão pela anatomia destes produtos pode ajudar a dissipar as dúvidas. Sob a forma de fundo ou de seguro, os dois tipos de PPR diferem, desde logo, na rentabilidade. Os fundos PPR são, em regra, mais rentáveis, mas não garantem o capital. Como investem uma parte das suas carteiras em ações, são adequados para o longo prazo, o que permite, por um lado, beneficiar das valorizações do mercado e, por outro, proteger-se das suas oscilações de curto prazo. Mas esta é a opção certa apenas enquanto estiver longe da idade da reforma. A menos de 10 anos, deve optar por um PPR sob a forma de seguro. O mesmo se aplica a quem, independentemente da idade, não quer correr quaisquer riscos. Os seguros PPR têm, normalmente, o capital garantido e um rendimento mínimo definido todos os anos.

Entre fundos e seguros, o leque de escolhas é quase da ordem das centenas. No nosso comparador de PPR, em www. ganhemaisnoppr.pt, ficará a conhecer as opções mais rentáveis e quanto é possível obter mediante o que pretende aplicar por mês. Mas podemos, desde já, adiantar-lhe o veredicto sobre as Escolhas Acertadas: à semelhança dos anos anteriores, o Alves Ribeiro PPR destaca-se na categoria dos fundos PPR, com ganhos de 7,9% ao ano, nos últimos cinco anos – ainda que, devido à pandemia, os primeiros meses de 2020 tenham sido difíceis para os mercados financeiros e tal tenha tido reflexos no rendimento da generalidade destes produtos.

No campo dos PPR de capital garantido, é o seguro Lusitania Poupança Reforma PPR que leva o troféu, com um rendimento anual de 3,5%, nos últimos três anos. Para 2020, à semelhança do que tem acontecido nos últimos anos, a taxa mínima garantida é de 1,5 por cento.

Benefícios fiscais em toda a linha, além da atratividade das taxas de juro, os PPR têm uma vantagem que nenhum outro produto de poupança consegue igualar: as economias que aí aplicar podem ser incrementadas, todos os anos, em 20%, se conseguir aproveitar os benefícios fiscais associados. Para tal, tem de respeitar, obrigatoriamente, as condições de movimentação do PPR, ou sofrerá penalizações. Que condições são essas? Só pode mobilizar o dinheiro cinco anos após a subscrição do PPR, e apenas se tiver 60 anos ou mais, se tiver chegado à reforma ou, independentemente da idade, se quiser usar o dinheiro para pagar as prestações do crédito à habitação, mas não para amortizá-lo de forma antecipada. Nestas situações, quando resgatar o dinheiro, pagará 8% de imposto sobre o rendimento, e não 28%, como acontece com a maior parte dos produtos de poupança.

Contas à vida (e ao IRS)

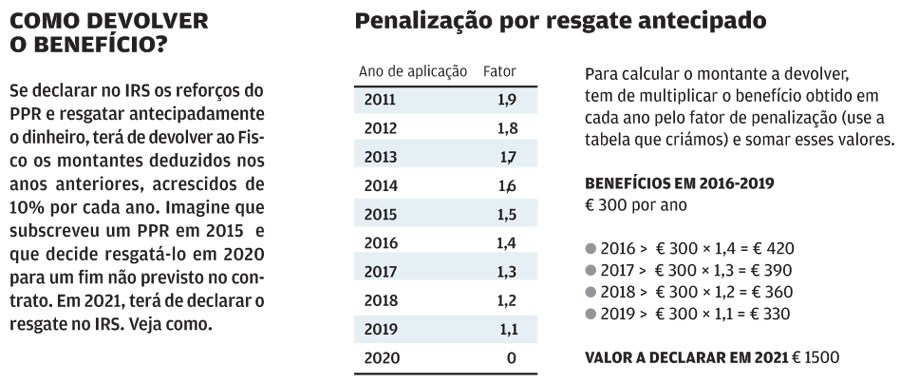

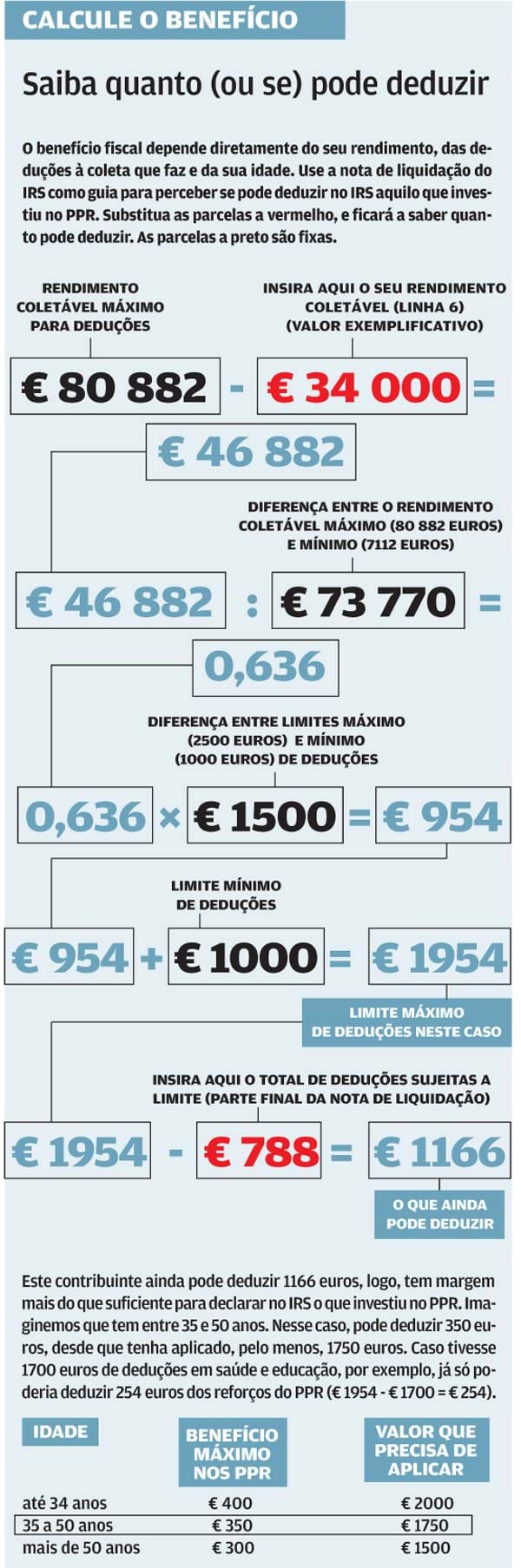

Para deduzir no IRS 20% dos montantes que aplicou no PPR, não basta seguir à risca as regras da movimentação. Há outros fatores a ter em conta: o rendimento do subscritor sujeito a imposto e as suas deduções.

Normalmente, quem tem um rendimento coletável entre 7112 e 80 882 euros tem maior probabilidade de conseguir aproveitar o benefício fiscal, já que pode fazer deduções de despesas (em que se incluem os PPR) entre 2500 e 1000 euros. Acima dos 80 882 euros, escalão em que o teto para deduções é mais baixo (até 1000 euros), é difícil usufruir deste incentivo, sobretudo se o subscritor já tiver outras despesas. Por outro lado, abaixo de 7112 euros, o imposto cobrado ao contribuinte é tão reduzido que dificilmente permite fazer deduções.

O valor que pode ser deduzido anualmente também depende da idade: quem tiver até 34 anos pode deduzir até 400 euros, desde que, nesse ano, tenha aplicado no PPR, pelo menos, 2000 euros. Com o avançar da idade, os limites máximos das deduções descem: se tiver entre 35 e 50 anos, pode deduzir até 350 euros por ano, desde que aplique 1750 euros; e, a partir dos 50 anos, o máximo que pode deduzir é 300 euros, tendo, para tal, de investir 1500 euros.

Feitas as devidas ressalvas, está na hora de pegar no lápis e no papel e fazer as contas para saber se pode beneficiar desta vantagem fiscal. A nota de liquidação do IRS do ano passado vai ajudá-lo, desde que o nível de despesas e o rendimento sejam idênticos ou, pelo menos, muito parecidos aos deste ano. Na página anterior encontra um passo a passo dos cálculos a fazer. Na fórmula que lhe apresentamos, basta que substitua as duas parcelas a vermelho pelo seu rendimento coletável e pelas deduções sujeitas a limite, valores que encontra na nota de liquidação. O cálculo vai permitir-lhe aferir o limite máximo das suas deduções e o montante que lhe sobra para declarar o PPR, depois de subtraídos os benefícios que já tem com educação, saúde, lares, imóveis, etc. Quem tem muitas despesas em algumas destas categorias pode não conseguir usufruir de qualquer benefício, por ultrapassar o teto máximo das deduções.

Sem benefício também rende

Como referimos no início do artigo, os PPR não são uma solução exclusiva para a reforma. Pode usá-los apenas para rentabilizar o seu dinheiro durante algum tempo e resgatá-lo quando quiser. Para tal, não pode fazer deduções fiscais, ou terá de devolver esse dinheiro com penalizações.

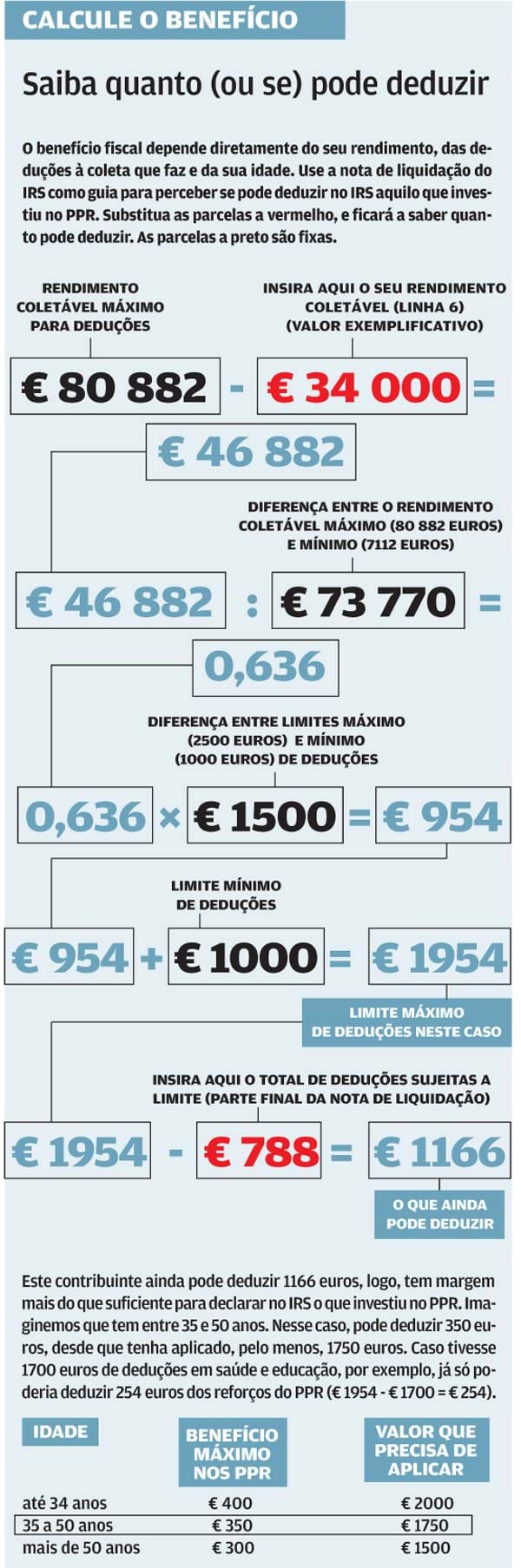

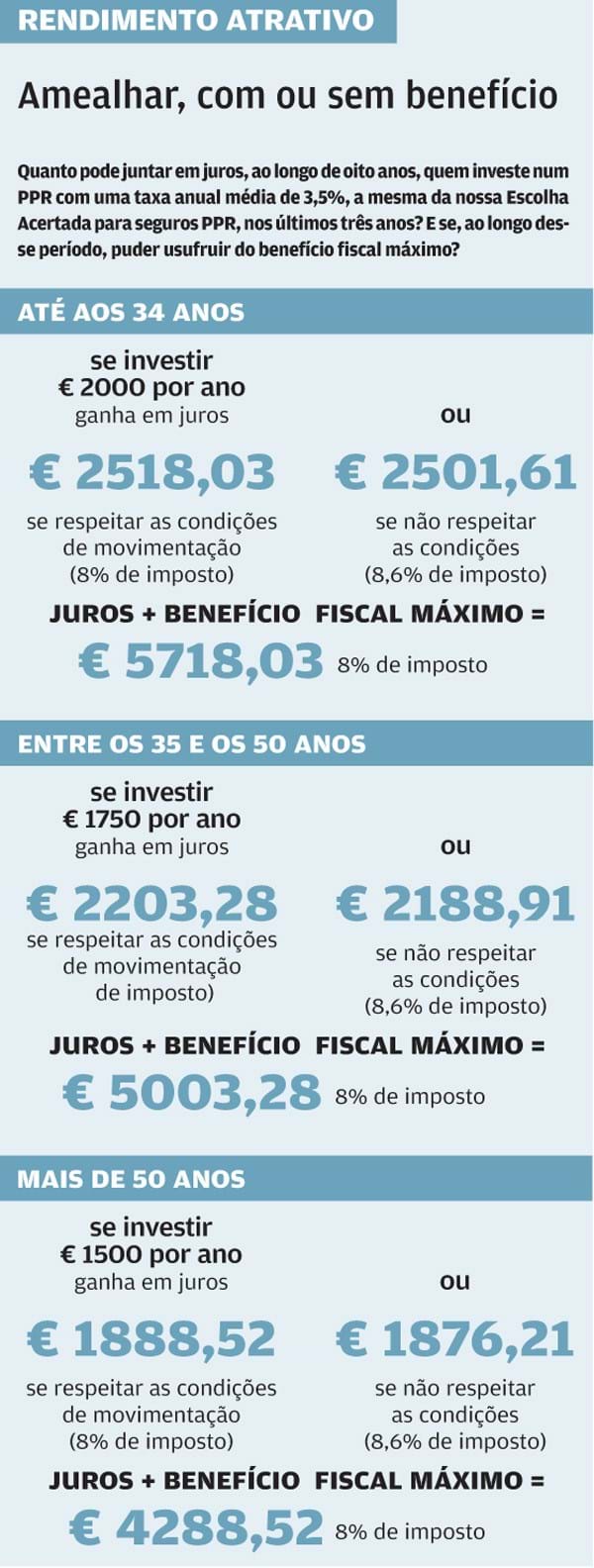

Ao lado, traçamos três cenários que diferem consoante a idade do subscritor e o montante investido num produto com a rentabilidade da nossa Escolha Acertada para seguros PPR, ao longo de oito anos. Em cada um deles, considerámos investimentos que respeitam as condições de resgate e que, por isso, na altura do levantamento, são tributados a 8%, investimentos com resgate antecipado (antes dos 60 anos, por exemplo), taxados a 8,6%, e, ainda, aplicações que, além do efeito da capitalização, permitem usufruir do benefício fiscal de 20%, ao longo da janela temporal considerada.

Ainda que o total amealhado em juros e benefícios fiscais seja de encher o olho, o montante que se refere exclusivamente aos juros não é, de todo, de desprezar. Será esta uma boa solução para as suas poupanças? Se pensarmos em alternativas de capital garantido, como depósitos a prazo ou produtos do Estado, com rentabilidades a rasar os 0%, a resposta é um rotundo "sim".

Deduzi, mas quero resgatar antes do prazo. E agora?

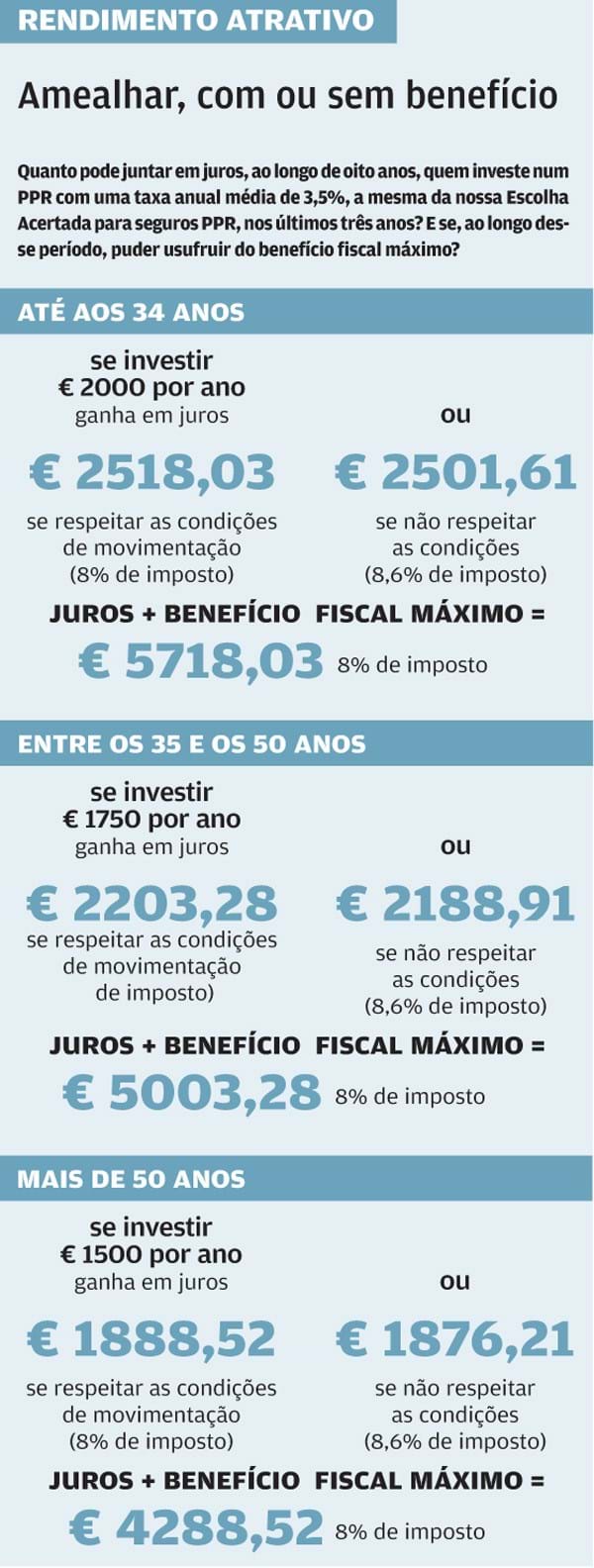

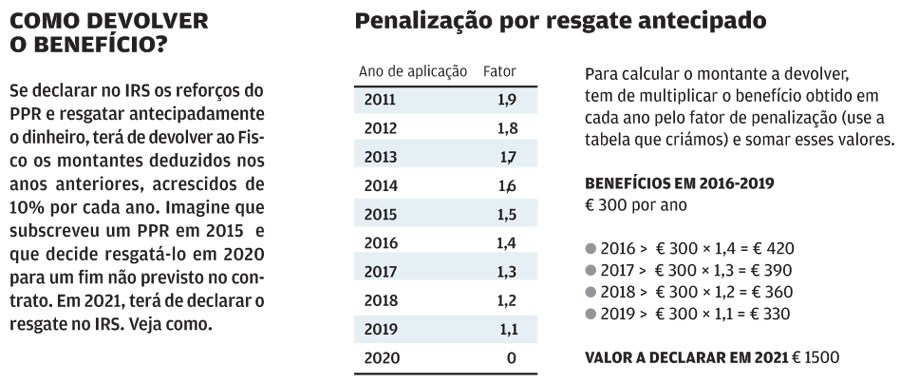

Os valores aplicados no PPR aparecem inscritos, por defeito, na sua declaração de IRS. Por isso, se não quiser declará-los, de modo a mobilizar o produto quando lhe convier, deve apagar esses campos. Se não o fizer e usar o dinheiro antecipadamente, terá de devolver os montantes deduzidos, acrescidos de 10% por cada ano. Mostramos-lhe como fazer as contas, algo que consideramos que deveria ficar a cargo do Fisco, e não do contribuinte, que se arrisca a declarar (e a pagar) um valor errado, por puro desconhecimento.

A mobilização fora das condições também tem consequências na carga fiscal aplicada no momento do resgate: se cumprir, pelo menos, oito anos de contrato, paga 8,6% de imposto sobre o rendimento; se cumprir entre cinco e oito anos, 17,2%; e, abaixo dos cinco anos, 21,5 por cento. Isentas da devolução do benefício e do agravamento fiscal no resgate, em caso de mobilização antecipada, estão as pessoas que se encontrem em situação de desemprego de longa duração (mais de 12 meses), doença grave ou incapacidade permanente para o trabalho (do titular ou de qualquer membro do agregado). Com a pandemia, as exceções alargaram-se às famílias afetadas economicamente, seja por desemprego, suspensão do contrato de trabalho, isolamento profilático, assistência à família, seja por outras situações. Nestes casos, quem tenha subscrito um PPR até 31 de março de 2020 pode resgatá-lo até ao final do ano, sem sofrer penalizações fiscais. O reembolso será feito de forma faseada: mensalmente, até ao limite do indexante dos apoios sociais, que é de 438,81 euros.

Interessa também lembrar que, independentemente das exceções ou das condições do resgate, haverá a pagar uma comissão, cobrada pela maioria das entidades gestoras, que, em média, ronda os 1,1% sobre o montante resgatado. Nada que retire interesse aos PPR. Qualquer que seja a sua idade, esta é sempre uma opção para rentabilizar as poupanças.

Em regra associados a uma almofada financeira para a reforma, mediante determinadas regras, os PPR podem ser usados para outras finalidades: como um produto de poupança facilmente mobilizável ou para pagar as prestações do crédito à habitação, por exemplo. Mas já lá vamos.

Como escolher?

Se pouco ou nada sabe sobre PPR, uma breve incursão pela anatomia destes produtos pode ajudar a dissipar as dúvidas. Sob a forma de fundo ou de seguro, os dois tipos de PPR diferem, desde logo, na rentabilidade. Os fundos PPR são, em regra, mais rentáveis, mas não garantem o capital. Como investem uma parte das suas carteiras em ações, são adequados para o longo prazo, o que permite, por um lado, beneficiar das valorizações do mercado e, por outro, proteger-se das suas oscilações de curto prazo. Mas esta é a opção certa apenas enquanto estiver longe da idade da reforma. A menos de 10 anos, deve optar por um PPR sob a forma de seguro. O mesmo se aplica a quem, independentemente da idade, não quer correr quaisquer riscos. Os seguros PPR têm, normalmente, o capital garantido e um rendimento mínimo definido todos os anos.

Entre fundos e seguros, o leque de escolhas é quase da ordem das centenas. No nosso comparador de PPR, em www. ganhemaisnoppr.pt, ficará a conhecer as opções mais rentáveis e quanto é possível obter mediante o que pretende aplicar por mês. Mas podemos, desde já, adiantar-lhe o veredicto sobre as Escolhas Acertadas: à semelhança dos anos anteriores, o Alves Ribeiro PPR destaca-se na categoria dos fundos PPR, com ganhos de 7,9% ao ano, nos últimos cinco anos – ainda que, devido à pandemia, os primeiros meses de 2020 tenham sido difíceis para os mercados financeiros e tal tenha tido reflexos no rendimento da generalidade destes produtos.

No campo dos PPR de capital garantido, é o seguro Lusitania Poupança Reforma PPR que leva o troféu, com um rendimento anual de 3,5%, nos últimos três anos. Para 2020, à semelhança do que tem acontecido nos últimos anos, a taxa mínima garantida é de 1,5 por cento.

Benefícios fiscais em toda a linha, além da atratividade das taxas de juro, os PPR têm uma vantagem que nenhum outro produto de poupança consegue igualar: as economias que aí aplicar podem ser incrementadas, todos os anos, em 20%, se conseguir aproveitar os benefícios fiscais associados. Para tal, tem de respeitar, obrigatoriamente, as condições de movimentação do PPR, ou sofrerá penalizações. Que condições são essas? Só pode mobilizar o dinheiro cinco anos após a subscrição do PPR, e apenas se tiver 60 anos ou mais, se tiver chegado à reforma ou, independentemente da idade, se quiser usar o dinheiro para pagar as prestações do crédito à habitação, mas não para amortizá-lo de forma antecipada. Nestas situações, quando resgatar o dinheiro, pagará 8% de imposto sobre o rendimento, e não 28%, como acontece com a maior parte dos produtos de poupança.

Os PPR não são uma solução exclusiva para a reforma.

Pode usá-los fora das condições de movimentação, desde que não faça deduções fiscais

Pode usá-los fora das condições de movimentação, desde que não faça deduções fiscais

Contas à vida (e ao IRS)

Para deduzir no IRS 20% dos montantes que aplicou no PPR, não basta seguir à risca as regras da movimentação. Há outros fatores a ter em conta: o rendimento do subscritor sujeito a imposto e as suas deduções.

Normalmente, quem tem um rendimento coletável entre 7112 e 80 882 euros tem maior probabilidade de conseguir aproveitar o benefício fiscal, já que pode fazer deduções de despesas (em que se incluem os PPR) entre 2500 e 1000 euros. Acima dos 80 882 euros, escalão em que o teto para deduções é mais baixo (até 1000 euros), é difícil usufruir deste incentivo, sobretudo se o subscritor já tiver outras despesas. Por outro lado, abaixo de 7112 euros, o imposto cobrado ao contribuinte é tão reduzido que dificilmente permite fazer deduções.

O valor que pode ser deduzido anualmente também depende da idade: quem tiver até 34 anos pode deduzir até 400 euros, desde que, nesse ano, tenha aplicado no PPR, pelo menos, 2000 euros. Com o avançar da idade, os limites máximos das deduções descem: se tiver entre 35 e 50 anos, pode deduzir até 350 euros por ano, desde que aplique 1750 euros; e, a partir dos 50 anos, o máximo que pode deduzir é 300 euros, tendo, para tal, de investir 1500 euros.

Feitas as devidas ressalvas, está na hora de pegar no lápis e no papel e fazer as contas para saber se pode beneficiar desta vantagem fiscal. A nota de liquidação do IRS do ano passado vai ajudá-lo, desde que o nível de despesas e o rendimento sejam idênticos ou, pelo menos, muito parecidos aos deste ano. Na página anterior encontra um passo a passo dos cálculos a fazer. Na fórmula que lhe apresentamos, basta que substitua as duas parcelas a vermelho pelo seu rendimento coletável e pelas deduções sujeitas a limite, valores que encontra na nota de liquidação. O cálculo vai permitir-lhe aferir o limite máximo das suas deduções e o montante que lhe sobra para declarar o PPR, depois de subtraídos os benefícios que já tem com educação, saúde, lares, imóveis, etc. Quem tem muitas despesas em algumas destas categorias pode não conseguir usufruir de qualquer benefício, por ultrapassar o teto máximo das deduções.

Sem benefício também rende

Como referimos no início do artigo, os PPR não são uma solução exclusiva para a reforma. Pode usá-los apenas para rentabilizar o seu dinheiro durante algum tempo e resgatá-lo quando quiser. Para tal, não pode fazer deduções fiscais, ou terá de devolver esse dinheiro com penalizações.

Ao lado, traçamos três cenários que diferem consoante a idade do subscritor e o montante investido num produto com a rentabilidade da nossa Escolha Acertada para seguros PPR, ao longo de oito anos. Em cada um deles, considerámos investimentos que respeitam as condições de resgate e que, por isso, na altura do levantamento, são tributados a 8%, investimentos com resgate antecipado (antes dos 60 anos, por exemplo), taxados a 8,6%, e, ainda, aplicações que, além do efeito da capitalização, permitem usufruir do benefício fiscal de 20%, ao longo da janela temporal considerada.

Ainda que o total amealhado em juros e benefícios fiscais seja de encher o olho, o montante que se refere exclusivamente aos juros não é, de todo, de desprezar. Será esta uma boa solução para as suas poupanças? Se pensarmos em alternativas de capital garantido, como depósitos a prazo ou produtos do Estado, com rentabilidades a rasar os 0%, a resposta é um rotundo "sim".

Deduzi, mas quero resgatar antes do prazo. E agora?

Os valores aplicados no PPR aparecem inscritos, por defeito, na sua declaração de IRS. Por isso, se não quiser declará-los, de modo a mobilizar o produto quando lhe convier, deve apagar esses campos. Se não o fizer e usar o dinheiro antecipadamente, terá de devolver os montantes deduzidos, acrescidos de 10% por cada ano. Mostramos-lhe como fazer as contas, algo que consideramos que deveria ficar a cargo do Fisco, e não do contribuinte, que se arrisca a declarar (e a pagar) um valor errado, por puro desconhecimento.

A mobilização fora das condições também tem consequências na carga fiscal aplicada no momento do resgate: se cumprir, pelo menos, oito anos de contrato, paga 8,6% de imposto sobre o rendimento; se cumprir entre cinco e oito anos, 17,2%; e, abaixo dos cinco anos, 21,5 por cento. Isentas da devolução do benefício e do agravamento fiscal no resgate, em caso de mobilização antecipada, estão as pessoas que se encontrem em situação de desemprego de longa duração (mais de 12 meses), doença grave ou incapacidade permanente para o trabalho (do titular ou de qualquer membro do agregado). Com a pandemia, as exceções alargaram-se às famílias afetadas economicamente, seja por desemprego, suspensão do contrato de trabalho, isolamento profilático, assistência à família, seja por outras situações. Nestes casos, quem tenha subscrito um PPR até 31 de março de 2020 pode resgatá-lo até ao final do ano, sem sofrer penalizações fiscais. O reembolso será feito de forma faseada: mensalmente, até ao limite do indexante dos apoios sociais, que é de 438,81 euros.

Interessa também lembrar que, independentemente das exceções ou das condições do resgate, haverá a pagar uma comissão, cobrada pela maioria das entidades gestoras, que, em média, ronda os 1,1% sobre o montante resgatado. Nada que retire interesse aos PPR. Qualquer que seja a sua idade, esta é sempre uma opção para rentabilizar as poupanças.