Notícia

Benfica SAD acena com juro de 4,5% para emitir 40 milhões de euros

As obrigações terão uma taxa de juro fixa bruta de 4,5% ao ano e data de reembolso em abril de 2029. A emissão é feita no âmbito de duas ofertas - de subscrição e de troca - e decorre entre 9 e 24 de abril.

A Benfica SAD vai emitir até oito milhões de obrigações, com um valor nominal unitário de cinco euros e um montante global inicial de até 40 milhões de euros, anunciaram esta sexta-feira os encarnados, em comunicado divulgado junto da Comissão do Mercado de Valores Mobiliários (CMVM).

As obrigações têm uma taxa de juro fixa bruta de 4,50% ao ano e data de reembolso em 30 de abril de 2029.

As obrigações representativas do empréstimo obrigacionista denominam-se "Benfica SAD 2025-2029" e serão emitidas no âmbito de duas ofertas (de subscrição e de troca) que decorrerão entre as 8:30 do dia 9 de abril de 2025 e as 15:00 do dia 24 de abril de 2025, inclusive – podendo as ordens de subscrição e/ou troca ser recebidas até ao termo deste prazo.

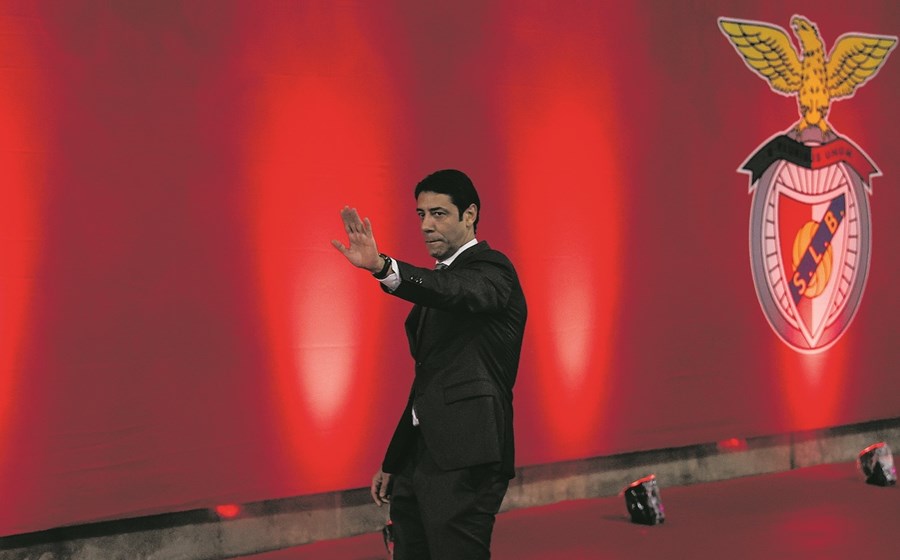

O valor nominal de entrada poderá ser aumentado – mediante publicação de adenda ao prospeto – por opção da SAD presidida por Rui Costa até dia 21 de abril, inclusive, pode ler-se no prospeto.

Assim, as duas ofertas repartem-se da seguinte forma: a oferta pública de subscrição tem como objeto até 8.000.000 de obrigações, com o valor nominal unitário de 5 euros e o valor nominal global inicial de até 40.000.000 euros; e a oferta pública de troca tem como objeto até 8.000.000 de obrigações, com o valor nominal unitário de 5 euros e o valor nominal global de até 40.000.000 euros emitidas pela Benfica SAD a 1 de junho de 2022, com data de reembolso a 1 de junho de 2025, com taxa de juro fixa bruta de 4,6% ao ano, sendo representativas do empréstimo obrigacionista denominado "Benfica SAD 2022-2025".

Na oferta de troca, corresponde a cada obrigação "Benfica SAD 2022-2025", a título de contrapartida, uma obrigação "Benfica SAD 2025-2029", sendo ainda pagos na data de emissão, relativamente às obrigações "Benfica SAD 2022-2025", os juros corridos desde 1 de dezembro de 2024, inclusive, até à data de emissão, exclusive, no montante de 0,095194444 euros por cada obrigação "Benfica SAD 2022-2025" trocada, encontrando-se este pagamento sujeito a impostos, comissões e outros encargos.

"As ordens de subscrição e/ou de troca transmitidas em aceitação da respetiva Oferta e devidamente validadas estarão sujeitas aos critérios de alocação de ordens e de rateio aplicáveis e serão satisfeitas de acordo com os mesmos, caso a procura no âmbito das Ofertas exceda as Obrigações Benfica SAD 2025-2029 disponíveis. Todas as Obrigações Benfica SAD 2022-2025 adquiridas pelo Oferente para satisfazer ordens de troca serão adquiridas pela Benfica SAD tendo em vista a sua amortização e cancelamento na Data de Emissão", refere ainda o documento.

Esta é a primeira emissão a quatro anos, depois de várias a três anos. A última colocação, em abril de 2024, foi de 50 milhões de euros em dívida que vence em 2027 e o clube da Luz pagou uma taxa de juro de 5,1%. Já na linha que vence este ano e que é, por isso, objeto de troca a taxa de juro tinha sido fixada em 4,6%, tendo a Benfica SAD levantado 60 milhões de euros em maio de 2022.