O índice de preços no consumidor (IPC) do mês de agosto saiu acima do esperado a 13 de setembro, desencadeando a maior queda diária no S&P 500 em mais de dois anos e elevando as expectativas das taxas de juro. As pressões sobre os preços continuam a desafiar a Fed a manter o aperto das condições monetárias e sugerem que o caminho para a meta dos 2% provavelmente será mais longo, podendo incluir uma recessão económica pelo meio. Mas ainda há alguma esperança de que a tendência da inflação subjacente provavelmente cairá nos próximos trimestres.

O que estava no relatório de inflação de agosto?

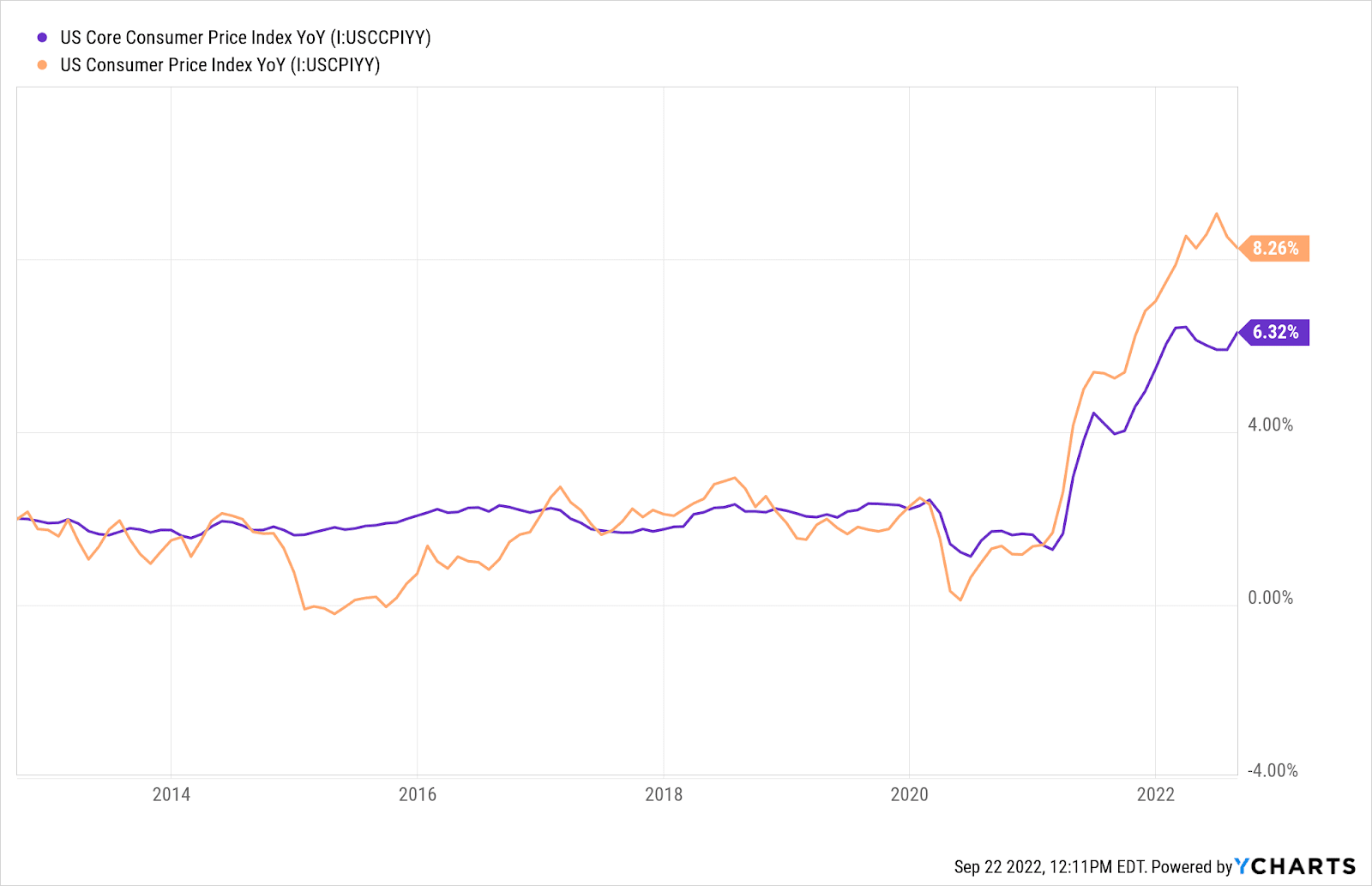

Apesar das expectativas de uma pequena queda mensal na inflação, o IPC surpreendeu positivamente, ao subir 0,1% em agosto em relação a julho. A taxa de inflação do ano anterior caiu de 8,5% para 8,3%, mas ainda foi superior aos 8,1% esperados. Mais preocupante, e a principal preocupação dos bancos centrais, foi a chamada inflação subjacente, que exclui as categorias voláteis de alimentos e energia, e que acelerou de 5,9% em julho para 6,3% em agosto.

Evolução do IPC e do IPC subjacente nos EUA. Fonte: YC

O gráfico acima mostra o índice de preços no consumidor (IPC) dos EUA. A pequena queda na inflação é bem-vinda. No entanto, é improvável que traga uma melhoria nas perspetivas já que foi, em grande parte, impulsionada pela queda nos preços da energia (os preços da gasolina caíram 10,6% em agosto). Até agora, a inflação de serviços básicos, e a habitação em particular, continua a aumentar a pressão. A habitação, que totaliza quase um terço do peso do IPC, aumentou 0,7% em relação ao mês anterior e 6,2% em relação ao ano anterior, ambas as leituras mais altas desde o início da década de 1990. E as tendências da inflação de bens não ajudaram muito. Os preços dos carros usados caíram 0,1%, mas os dos carros novos subiram 0,8%.

Descubra tudo o que deve saber sobre a inflação neste guia gratuito.

O que esperar daqui em diante?

A persistência e a amplitude da inflação sugerem que o caminho para o objetivo dos 2% da Fed será longo. A inflação habitacional continua a persistir e os salários mais altos estão a pressionar em alta a inflação de serviços. No entanto, há sinais de que o aperto no mercado laboral está a diminuir lentamente, as cadeias de abastecimento estão a normalizar, os preços das matérias-primas continuam a cair e a procura do consumidor está mais moderada à medida que os aumentos das taxas da Fed desaceleram a economia. Por esses motivos, esperamos que a trajetória da inflação seja menor nos próximos meses, mas não em linha reta.

Os dados de agosto são, sem dúvida, dececionantes, mas não nos devemos esquecer de que são precedidos de uma surpresa inflacionária negativa em julho. Nos próximos meses, esperamos uma "guerra" entre a inflação de serviços e de bens. Os fatores que suportam um maior afrouxamento da inflação de bens incluem:

• Alívio dos preços da energia, com a queda que ainda persiste até aos dias de hoje. O preço médio da gasolina caiu para US$ 3,70 de um pico de US$ 5,051;

• Evidências de que as cadeias de abastecimento continuam a melhorar, enquanto a procura por bens está a diminuir, à medida que os consumidores gastam menos em itens discricionários;

• Os prazos de entrega estão a melhorar, conforme evidenciado pelos dados do PMI;

• As taxas de envio da Ásia para os EUA estão 60% abaixo do pico, mas ainda elevadas;

• O Índice Global de Pressão da Cadeia de Abastecimento da Fed de Nova Iorque caiu por quatro meses consecutivos para o menor nível desde janeiro de 2021;

• Os preços pagos pelas empresas de manufatura pelas matérias-primas caíram para o menor nível desde junho de 2020, e os preços pagos pelas empresas de serviços para o menor desde janeiro de 2021;

•Os maiores stocks estão a começar a pressionar os preços dos carros usados.

Que implicações tem tudo isto para os mercados?

A maior incerteza sobre a rapidez com que a inflação arrefecerá significa maior volatilidade nos mercados financeiros. Mas os investidores não devem reagir exageradamente a um único relatório. Embora os dados do IPC de agosto nos afastem um pouco do melhor cenário, isso não altera necessariamente a probabilidade de que a taxa de inflação diminua nos próximos meses, impulsionada pela melhoria da dinâmica de oferta e procura. Este último foi claramente um revés, mas não uma reversão completa da narrativa do pico de inflação, que provavelmente ganhará força mais tarde.

No curto prazo, a pressão ascendente sobre as "yields" pode desencadear alguma fraqueza nos segmentos de crescimento do mercado. Até que um padrão de leituras de inflação mais baixas seja estabelecido (provavelmente três ou mais), o mercado acionista terá dificuldade em construir uma recuperação sustentável. Mas os investidores de longo prazo devem considerar o seguinte:

• Provavelmente há mais quedas nas estimativas de lucros para este ano (a FedEx reviu em baixa a sua previsão de lucro, arrastando o mercado para baixo), mas a maior parte das revisões de estimativas parece já ter sido feita nas avaliações. Nos últimos 26 anos, o rácio PER (Price-to-Earnings) contraiu 24%, em média, durante crises consideráveis ??do mercado. A queda de 26% deste ano no índice S&P 500 parece refletir adequadamente os riscos negativos;

• As ações antecipam o mercado, e historicamente tendem a cair antes de os dados começarem a melhorar. Desde a Segunda Guerra Mundial que a média de um "bear market" é de 11 meses;

• A queda dolorosa deste ano nas obrigações e ações melhorou os retornos futuros de longo prazo. Os pontos de partida nos rendimentos dos títulos e nas avaliações das ações são agora muito diferentes em relação ao início do ano.

Com a Fed firme na sua intenção de arrefecer a inflação, o cenário macroeconómico continua desafiador, exigindo paciência dos investidores. Os mercados podem permanecer a negociar em "range" por um tempo, mas devem eventualmente começar a recuperar à medida que os bancos centrais se tornem menos "hawkish". Qualquer retração adicional desencadeada pelos dados de inflação pode ser vista como uma oportunidade para reequilibrar as carteiras e adicionar investimentos de qualidade a preços mais favoráveis.

Este conteúdo foi produzido integralmente pela XTB

Este material é uma comunicação de marketing na aceção do artigo 24.º, n.º 3, da Diretiva 2014/65 / UE do Parlamento Europeu e do Conselho, de 15 de maio de 2014, sobre os mercados de instrumentos financeiros e que altera a Diretiva 2002/92 / CE e Diretiva 2011/61/ UE (MiFID II). A comunicação de marketing não é uma recomendação de investimento ou informação que recomenda ou sugere uma estratégia de investimento na aceção do Regulamento (UE) n.º 596/2014 do Parlamento Europeu e do Conselho de 16 de abril de 2014 sobre o abuso de mercado (regulamentação do abuso de mercado) e revogação da Diretiva 2003/6 / CE do Parlamento Europeu e do Conselho e das Diretivas da Comissão 2003/124 / CE, 2003/125 / CE e 2004/72 / CE e do Regulamento Delegado da Comissão (UE) 2016/958 de 9 de março de 2016 que completa o Regulamento (UE) n.º 596/2014 do Parlamento Europeu e do Conselho no que diz respeito às normas técnicas regulamentares para as disposições técnicas para a apresentação objetiva de recomendações de investimento, ou outras informações, recomendação ou sugestão de uma estratégia de investimento e para a divulgação de interesses particulares ou indicações de conflitos de interesse ou qualquer outro conselho, incluindo na área de consultoria de investimento, nos termos do Código dos Valores Mobiliários, aprovado pelo Decreto-Lei n.º 486/99, de 13 de novembro. A comunicação de marketing é elaborada com a máxima diligência, objetividade, apresenta os factos do conhecimento do autor na data da preparação e é desprovida de quaisquer elementos de avaliação. A comunicação de marketing é elaborada sem considerar as necessidades do cliente, a sua situação financeira individual e não apresenta qualquer estratégia de investimento de forma alguma. A comunicação de marketing não constitui uma oferta ou oferta de venda, subscrição, convite de compra, publicidade ou promoção de qualquer instrumento financeiro. A XTB, S.A. - Sucursal em Portugal não se responsabiliza por quaisquer ações ou omissões do cliente, em particular pela aquisição ou alienação de instrumentos financeiros. A XTB não aceitará a responsabilidade por qualquer perda ou dano, incluindo, sem limitação, qualquer perda que possa surgir direta ou indiretamente realizada com base nas informações contidas na presente comunicação comercial. Caso o comunicado de marketing contenha informações sobre quaisquer resultados relativos aos instrumentos financeiros nela indicados, estes não constituem qualquer garantia ou previsão de resultados futuros. O desempenho passado não é necessariamente indicativo de resultados futuros, e qualquer pessoa que atue com base nesta informação fá-lo inteiramente por sua conta e risco.